文丨张桔 编辑丨谢长艳

7月第三周,内地公募基金二季报披露渐入高潮,在年内主动权益类基金纷纷飘红时,二季度他们调仓或者建仓了哪些公司成为焦点,不仅是老牌明星基金经理的新思,而且年内领跑基金的组合变化更为引人关注,最新排在前列的多为受益于创新药的药基。

截至7月14日收盘,在2025年内地主动权益类公募排名中,暂时有5只基金的年内净值增长率超过80%,其中除去半年度排名居首的中信建投北交所精选外,其余的四只基金均为药基,特别是长城医药产业精选的最新净值达到了94.55%。

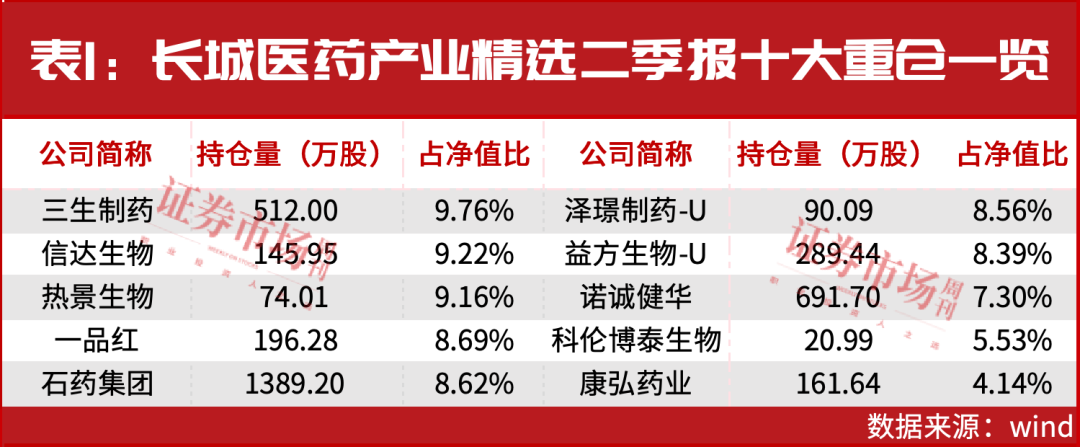

本周,这只由新锐基金经理梁福睿掌舵的产品,率先点映了自己的二季报,基金组合中最大的变化莫过于头号重仓股的更换,上一季度并未进入前十的港股上市公司三生制药,一举成为本季的头号重仓股,其凭借轰动医药圈的BD大单而直接受益,年内涨幅已经超过350%。

在季报的书面总结中,梁福睿强调:“随着创新药行业政策鼓励、学术会议中临床数据读出催化及海外授权基本面不断兑现,促使创新药成为二季度的市场主线。在医保局发布《支持创新药高质量发展的若干措施》及医保和商保目录调整工作方案的背景下,展望三季度创新药将会在管线海外授权及国内销售放量两个方向展开。”

二季报中,永赢基金基金经理单林强调,当下的创新兑现,不仅体现在国产创新药经历了数年研发,实现上市、进入医保并在国内快速放量,更重要的是诸如PD-1双抗类资产、ADC药物等源自本土的“全球新”药品,通过全球多中心临床开发,验证了药品的潜力,走向国际市场,吸引跨国药企合作,形成“研发-上市-出海”的价值闭环。

新进重仓三生制药和石药集团

港股携手双创医药股成长城医药产业精选“功臣”

今年3月31日时,该基金的股票仓位约为72.48%,这一数值到了二季度末提升到了75.89%。同样出现提升的还有该基金的规模,二季度末时的合并规模为11.08亿元,其较一季度末的0.36亿元增幅接近30倍,这背后的原因还是在于业绩驱使。

从基金的契约来看,该基金的比较基准中,中证港股通医药卫生综合指数收益率(人民币)只占了10%,而梁经理在实战中将港股的医药股功效发挥到了极致。从最新的二季报来看,十大重仓股中有一半均为港股,它们分别是三生制药、石药集团、信达生物、诺诚健华、科伦博泰生物,年内有四家公司涨幅都实现了翻番。其中涨幅最低的是石药集团,最新的年内涨幅也超过了75%。而三生制药和石药集团的此次走强主要是BD的功劳,它们所替换的公司是康方生物和再鼎医药,这两家都是此前因产业突破逻辑而出圈。

再看占据另外半壁江山的内地医药股,它们都是上一季曾经出现在组合中的名字,其中多为来自科创板和创业板的标的。具体说来,梁福睿在当季大举加仓了科创板公司热景生物,从2.67万股一举加仓到74.01万股,该股也从第五位上升到第三位。从其年内的涨幅来看,这家总部位于北京大兴的IVD领域首家科创板上市公司,年内的涨幅已经逼近200%。

而其还不是组合中内地阵营的涨幅最猛者,同样具备20CM效应刺激的还包括来自科创板儿药赛道中龙头之一的一品红。某种程度上,梁福睿对其加仓更为迅猛,从一季度末的9.83万股加仓到二季度末的196.28万股,它的位次紧随热景生物之后排到了第四位。

从产业层面来看,首先其在儿童药领域具有领先地位,代表产品如芩香清解口服液(国内首个在国际SCI期刊发表流感临床数据的儿童药)和苯磺酸氨氯地平干混悬剂(国内首个CCB类儿童口服溶液剂型),解决儿童专用药短缺问题。其次其在慢病药上有创新突破,核心产品AR882(全球1类创新药)作为高效选择性URAT1抑制剂,已进入全球Ⅲ期临床试验,入组上千人,获美国FDA快速通道资格,有望填补痛风石治疗领域口服药物的全球空白。

再次,公司的特点还包括高强度研发投入和技术创新,同时其具备全产业链生态布局。或许这些也是吸引梁福睿大举加仓的原因所在。此外,他对于泽璟制药-U、益方生物-U、康弘药业也同样选择了大规模加仓。

对于三季度的前瞻,他表示:“管线海外授权的产业趋势有望延续,中国创新药在诸多靶点研发进度和疗效超过海外药企,海外药企在补充管线布局角度上有客观需求,而国内销售预期空间是否可以提升将根据季报和医保和商保谈判结果来判断。本产品在三季度将继续聚焦在创新药领域,整体持仓和交易思路将围绕临床数据读出、管线海外授权和国内销售放量三个角度展开。”

新进重仓舒泰神和益方生物-U

港股与科创板医药平分永赢医药创新智选秋色

对比来看,同样排在前列的永赢医药创新智选成立时间尚短,这只成立于2022年11月22日的基金目前运作接近3年,成立以来逐年表现呈过山车状,2023年全年仅小幅回撤同类排名靠前,但是2024年排名和业绩大幅度退步,但今年到目前一举杀进了前五位。

从该基金的契约来看,其阐述为主要投资于医药创新主题相关的资产,其业绩比较基准设定为“中证医药卫生指数收益率*70%+中债-综合指数(全价)收益率*20%+中证港股通综合指数收益率(人民币)*10%”。此外,从去年6月下旬以来,该基金所实行的就是双基金经理配置模式,这一思路在内地公募医药基金中较为少见,但从一个侧面也体现了永赢对药基的重视。

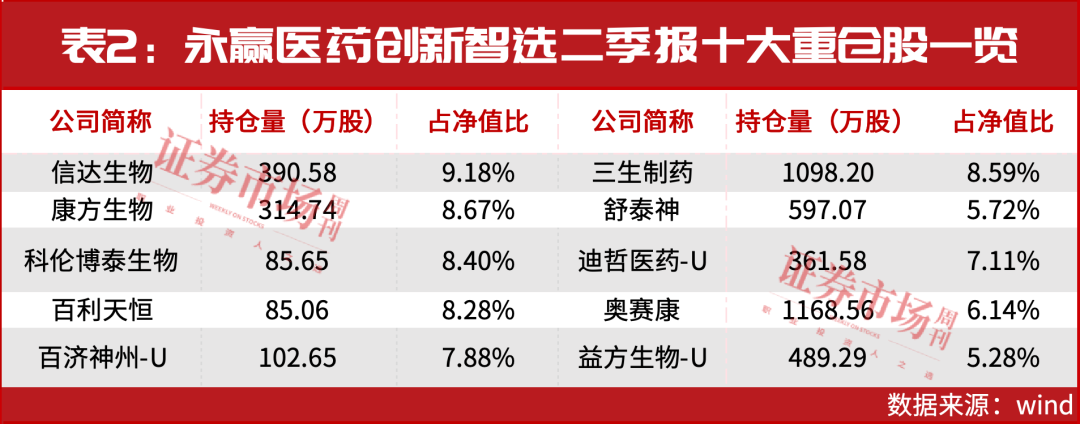

最新披露的基金二季报,大体反映出该基金今年业绩出色的原因。对比二季报和一季报的十大重仓股,本刊发现该基金同样是在重仓股中做出了两处调整,用创业板公司舒泰神和科创板公司益方生物-U替换了上一季的再鼎医药和泽璟制药-U。从替换的效果来看,明显双基金经理预判对了走势,大牛股舒泰神目前年内涨幅在490%一线,主要是其在近三个月的涨幅超过了400%,笑傲创新药赛道。

除去两只新进重仓股外,其二季度的组合中明显的特点是港股创新药与科创板创新药平分秋色,各占据了四个席位,此外来自创业板和主板的医药股各有一只。尤其是港股的创新药公司,似乎对组合的贡献更大,当季的前三大重仓分别被信达、康方和科伦博泰所囊括。同时,上述提及的三生制药同样也被该基金所重仓。

而组合中作为唯一的非港股和双创类标的,奥赛康已经连续多个季度入选前十之列,其有何过人之处呢?从Wind的介绍来看,公司是一家创新与研发驱动的医药制造企业,药物治疗领域主要覆盖消化、抗肿瘤、抗感染、慢性病四大领域,业务涵盖原料药及制剂的研发、生产、销售,在中国医药细分市场具有较高的品牌影响力。公司起源于江苏省首家非公有制药物研究机构--南京海光应用化学研究所。

注册在北京的该公司实际大本营在江苏:“现拥有化学药和生物药两大研发平台,具有手性药物、靶向药物、高端制剂等研发关键技术及产业化能力,构建起了完整的化学药与生物药双轮驱动研发体系。”从上市公司一季报的十大流通股股东来看,多只明星公募产品荟萃其中,特别是葛兰的代表作当季新进前十。

在永赢医药创新智选的二季报总结中,基金经理表示,中国创新药的升级不是“选择题”,而是“必答题”。当下的国产创新药正处于产业红利释放的前夜,而最终能穿越周期的,一定是那些真正具备硬科技实力、能持续创造临床价值的企业。我们会始终聚焦产业规律与企业基本面,努力把握新一轮全球化创新周期的战略机遇。与此同时,创新药虽然是一个具有长期逻辑的板块,但前期已经累积了一定的涨幅,未来不可避免会出现调整与波动。

鹏华医药科技二季度重仓九只科创板药股

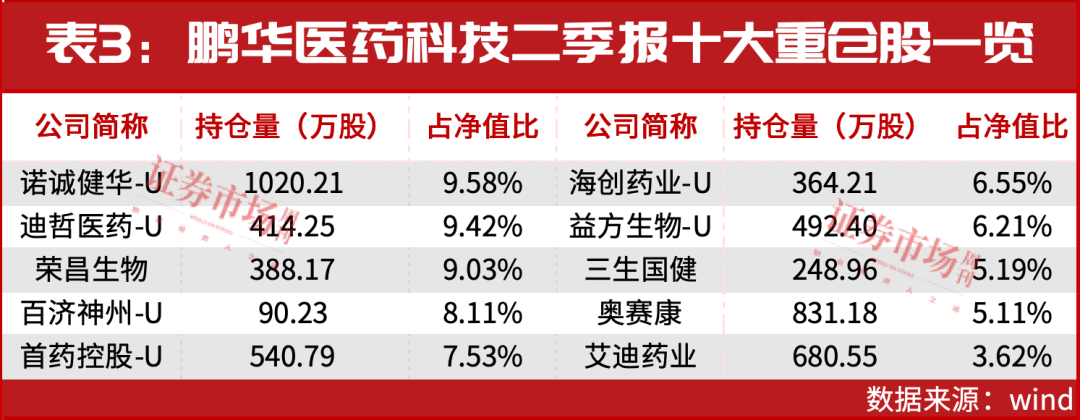

在二季度组合中仅重仓一只主板药股的还有明星医药基金经理金笑非管理的鹏华医药科技,巧合的是他所选择的公司也是奥赛康。而与上述永赢医药创新智选不同的是,他所重仓的另外9只标的全部来自科创板。

对比上一季度,3月31日时还只有6只科创板标的在前十的组合当中,本季度新进重仓的三只分别是益方生物-U和三生国健、艾迪药业,而被替换掉的公司则是甘李药业、百利天恒和泽璟制药-U。从新进的重仓股来看,它们在年内的涨幅全部实现翻番,同时金笑非体现出了一定程度的独门思路。

例如艾滋病创新药龙头之一的艾迪药业,相关的资料显示,其核心产品艾诺韦林片(艾邦德®)和艾诺米替片(复邦德®),均为口服抗HIV创新药。两款药物均纳入国家医保目录,定价仅为进口同类药的1/3(如艾诺米替片24.15元/片),大幅降低患者负担。

同时,2025年第一季度该公司的HIV新药收入达6272万元,同比增长75.64%,创单季历史新高。对比看,另一张新面孔三生国健是因同门“师兄”三生制药的超级大单而走到了聚光灯下。

此外,在金笑非所保留的7只重仓股中,本刊注意到排在前三的医药股占比都超过了9%,不过组合的持股数较上一季度有所下降,从而让它们在组合中的占比有升有降。以蝉联头号重仓股的诺诚健华-U为例,上一季度它在组合中的占比达到了“超限”的10.21%。

从金笑非剔除出组合的重仓股中,某种程度上也能证明他的预判相对准确,比如上述提到的甘李药业,该股在上半年的涨幅接近25%,在创新药的超级行情中表现得相对克制;同时,下半年以来,迄今它的涨幅也仅仅约为7%。

在二季报总结中,金笑非强调:“医药行业也跟随市场逐步进入反转阶段,其中结构的做多方向以创新药为主。我们从2022年底翻多创新药后,一直重仓此方向,中间波动较多,但整体上仓位只加不减,所以吃到了本轮创新药大涨的主要收益,过程中操作不多,以持股为主。”

“后续我们仍中期看好创新药板块的景气度,当然一些相对拥挤、估值高的个股也会择机兑现收益。感谢持有人的一路跟随,我们的净值已经创出历史新高。流水不争先,争的是滔滔不绝。”金笑非的后市前瞻不仅充满自信,而且意在长远。

除创新药外,公募对下半年行情整体如何看?摩根资管强调,中国资产是全球资产配置再平衡过程中的重要标的之一,下半年或存在结构性行情。其进一步指出,兼顾成长侧和防守侧的哑铃型配置策略或再次成为市场主流。在成长侧,围绕新质生产力相关板块的行情仍有可能延续,尤其是供给侧接近出清、盈利底部确认的行业板块,以及在全球市场竞争力持续提升的出海板块,比如人工智能相关行业。而在防守侧,A股和港股市场的高股息策略,有望为投资者提供稳定的股息现金流,在不确定性仍较高的环境中,有助于对冲成长侧的波动风险。

(原文已发表于7月19日《证券市场周刊》,文中提及基金及个股仅为举例分析,不作投资建议。)

免责声明:所有平台仅提供服务对接功能,资讯信息、数据资料来源于第三方,其中发布的文章、视频、数据仅代表内容发布者个人的观点,并不代表泡财经平台的观点,不构成任何投资建议,仅供参考,用户需独立做出投资决策,自行承担因信赖或使用第三方信息而导致的任何损失。投资有风险,入市需谨慎。

迁址公告

迁址公告

古东管家APP

古东管家APP

关于我们

关于我们

请先登录后发表评论