一只带病的“小白鼠”的生意竟然比卖茅台的利润率还高?你相信吗?

据猎云网报道,前不久,专注于实验动物小鼠模型的药康生物登陆资本市场,实验鼠的暴利生意也被推至台前。其部分品系的小白鼠单价高达万元,毛利率高达95.65%,超过91%毛利率的茅台。

这门看似简单的养“鼠”生意,却诞生了一个不小的市场。据Frost & Sullivan测算,到2024年,我国小鼠模型的市场规模将达到84亿元。因此,这一具备广阔前景的市场得到资本关注,南模生物、集萃药康等创新药企业纷纷走向资本市场。

近日,百奥赛图日前通过港交所聆讯,高盛、中金担任联席保荐人。

首款国产新冠特效药获批上市的消息点燃了投资者对医药投资的热情,当利好出尽,百奥赛图的上市之路还会平坦吗?

扎根“黄金赛道”,百奥赛图要做中国版“再生元”

不可否认的是,百奥赛图身处的CRO行业,是个好赛道。

据节点财经报道,近些年,中国大力推行带量采购,这是对专利过期药物虚高价格的一次“围猎”,如今带量采购已实施三轮,中标药品平均降价50%-60%。这意味着,越来越多的药企利润空间被压缩,寻求从“仿制”到“创新”,是唯一的发展之路。

一直以来,医药界存在着一个“双十定律”,即一款新药从研发到上市,平均需要10年时间和10亿美元的投入,这也意味着新药需要巨大的研发投入与时间成本。

而CRO则为这些药企提供了极大的便利。他们承接新药研究各领域与阶段的外包服务,包括化学结构分析、化合物活性筛选、试验设计、研究者和试验单位的选择、药品申报等。

这意味着,新药研发的风险都可以被转嫁到CRO企业身上,亦可以提高研发人员和设备的利用率,缩短药物研发时间。

在“创新”浪潮之下,中国CRO行业虽然起步晚,已经迎来“黄金发展期”。弗若斯特沙利文数据显示,其市场规模已由2014年的21亿美元迅速上升至2018年59亿美元,复合年均增长率达到29.5%。预计至2023年,国内CRO市场规模将达到214亿美元。

这也给百奥赛图带来了较大的成长空间,使得其快速发展,据招股书披露,2019年至2021年,百奥赛图收入分别为1.70亿元、2.54亿元以及3.55亿元。其中,以小鼠为主的模式动物的销售额在整体营收中占比达三成,据招股书,一只4-8周的B-NDG小鼠的平均单价在240-260元,4-8周人源化小鼠单价在1300-4700元。该业务毛利率高达76%。

但看似赚钱的生意,背后也需要付出较大的研发投入。据招股书数据,2020年和2021年,百奥赛图分别投入研发费用为2.76亿元和5.58亿元,这成为导致百奥赛图亏损的主要原因。

为了解决这个问题,成立13年的百奥赛图走出了一条不一样的路。

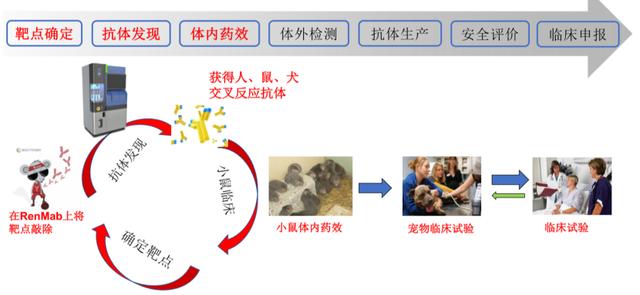

截至目前,据36氪获悉,百奥赛图已围绕实验小鼠进行了两次业务模式跃迁:从最早期的基因编辑定制化服务,到2015年转型为基因编辑动物模型的生产供应商以及提供临床前研究服务的CRO公司;再到2019年全人抗体系列小鼠模型(RenMice)研发成功后,开始转型成为一家生物技术和创新药Pipeline公司。

具体来看,传统药企一般寻找靶点的方法是从文献中寻找潜在靶点,再进行论证和动物试验,这种模式往往存在一些问题。

传统的的单克隆抗体制备方法,通常使用杂交瘤技术,一般需要 3 个月以及 3-8 名研究人员负责,如果选出的抗体只识别人的靶点,则还需要开发靶点人源化小鼠,这些过程都让抗体药物研发非常缓慢。而百奥赛图采用反向思维方式即 evidence-based 研发模式,先在小鼠上将目标靶点敲除,再通过蛋白或 DNA 免疫获取抗体,这也有利于百奥赛图在一定程度上压缩药物成本。

这与再生元的药物研发思路比较相似。此外,据招股书披露,截至目前,百奥赛图已建立12项药物资产的精选抗体药产品管线,其中包括4项临床资产、6项临床前阶段资产及2项已授出资产;另外有5项正在进行的临床试验及7项计划启动的临床试验。这些管线涉及10多个靶点,药物类型包括单克隆抗体、双特异性抗体、ADC药物,以及双特异性抗体-ADC等。

另外,通过RenMice小鼠授权以及“千鼠万抗”的形式展开抗体开发对外合作,百奥赛图已与君实生物、荣昌医药、Xencor等海内外医药研发企业达成合作。

创新药蓬勃发展下,“卖铲子”的生意好做吗?

所谓CRO,即通过合同的形式为制药企业和研发机构在药物研发过程中提供专业化服务的公司和组织,主要为新药产品发现、研发、开发等临床前研究及临床数据管理、新药注册申请等专业技术服务支持。它们都是创新药的蓬勃发展背景下,为其配套服务的“卖铲子”行业。

不过,在这条赛道上的相关公司并不多,全球知名的主要是美国杰克逊实验室和Charles River。而在国内,集萃药康、百奥赛图以及南模生物组成了“国内模式动物三巨头”。

现如今,基于产业转移的趋势和国内政策的利好促进,中国CRO行业的前途也愈发光明,加之不受药品控费等负面政策的干扰,也是难得的政策避风港。

顺应时代所驱,除了百奥赛图,一众CRO企业都在加速扩张,有的拼命增发,有的大手笔融资。

据融中财经数据,南模生物成立于2000年,目前共完成8轮融资。背后投资方包括IDG资本、科创投集团、海通开元等,并于2021年12月成功登陆科创板;集萃药康成立于2017年,共完成5轮融资,背后资本包括鼎晖投资、高瓴创投、云锋基金、红杉中国等,并于2022年4月登陆科创板。

目前分散的竞争格局,使得行业的整合与集中还有很大的提升空间,目前的龙头企业凭借其技术优势、渠道优势等亦有可能形成强者恒强的局面。

而且,创新药这个赛道,很大程度上是跟时间赛跑,一款跨时代的新药,要经历旷日持久的过程,从基础的学术研究、到企业研发、再到报审、量产推出,前后得几十年时间,几十上百亿美元。

虽然时间的馈赠非常丰厚,但对于时机的把握更为重要。太拥挤,是眼下中国创新药的困局,也是创新药投资从前两年的异常躁动,到现在稍显冷清的原因。

想要破局,要么从基础研究着手,做“第一个吃螃蟹的人”,但这很困难;要么发挥本土优势,利用成本和效率把天价的商品变成买得起的良心药。

不过值得注意的是,CRO也被视作一个资本游戏。据雪球一位资深人士介绍,CRO就是利用资本投资创新药企业,然后以股东身份锁定这家药企的CRO订单,吃资本和实业两条路的钱。

以国内CRO龙头药明康德为例,它背靠红杉、淡马锡、富达投资等机构。其中富达投资就是一边拿着一众美国大药企的股份,一边买下药明康德,直接将这些药企在中国的创新药研发外包的服务订单转手送给药明康德,实现资本和实业两手抓。

在依靠这种模式赚到大笔的钱后,药明康德也继续了这种模式:左手买药企、右手卖CRO服务。

百奥赛图作为可以为药企提供研发服务的CRO公司,将资本和化合物糅合到一起,吹出一个又一个华丽闪亮的泡泡。对CRO公司来说,投资创新药企,帮助其研发,包装在研新药,上市后获得高投资回报,这相比仅仅赚取一笔外包费,或许对百奥赛图来说是一笔更加划算的生意经。

结语

总的来看,百奥赛图身处“黄金赛道”,顺应中国创新药浪潮,受到资本市场的热捧。不过,潮水退去后,市场终会回归理性。

持续亏损,是非常考验资本耐力的,一旦产品失败或不及预期将会重挫投资者的信心。港股市场里不乏以创新药研发为主的药企,引入后期临床阶段的药品。哪怕药物销售前景良好,整体市场仍有可能对相关部分业务的关注度不高或者不看好。

此次百奥赛图赴港上市,市场是否愿意为长期的确定性买单?还有待时间的考验。

文章来源:港股研究社,旨在帮助中国投资者理解世界,专注报道港股企业,对港股感兴趣的朋友赶紧关注我们

免责声明:泡财经所有平台仅提供服务对接功能,资讯信息、数据资料来源于第三方,其中发布的文章、视频、数据仅代表内容发布者个人的观点,并不代表泡财经平台的观点,不构成任何投资建议,仅供参考,用户需独立做出投资决策,自行承担因信赖或使用第三方信息而导致的任何损失。投资有风险,入市需谨慎。

泡财经APP

泡财经APP

关于我们

关于我们

请先登录后发表评论