公开信息显示,近日,河南金苑种业股份有限公司(以下简称“金苑种业”)发布了公开发行股票并在北交所上市申请文件的第二轮审核问询函的回复,对核心品种竞争优势及披露信息准确性、经营业绩波动的合理性及下滑风险等问题进行了回复,保荐人为民生证券股份有限公司。

格隆汇了解到,金苑种业成立于2004 年,注册地位于河南郑州,是一家运用现代生物技术、大数据信息化技术等现代农业技术,培育玉米、小麦等主要农作物新品种,并将培育成果进行专业化生产和推广的现代生物育种企业。

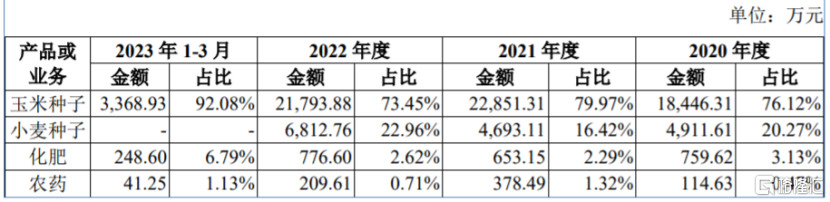

具体来看,2020年至2023年1-3月,金苑种业70%以上的主营业务收入来自于玉米种子,小麦种子、化肥、农药等营收占比相对较低。

公司主营业务收入构成情况,图片来源:招股书

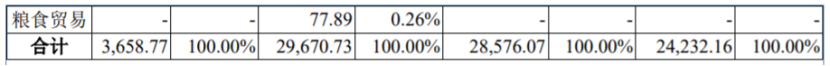

股权结构方面,截至招股说明书签署日,金苑种业的控股股东为金诚同创,实际控制人为康广华、焦学俭。康广华和焦学俭分别直接持有公司14.06%的股份,并通过金诚同创间接控制公司50.45%的股份,合计控制公司约78.58%的股份。

公司发行前股权结构图,图片来源:招股书

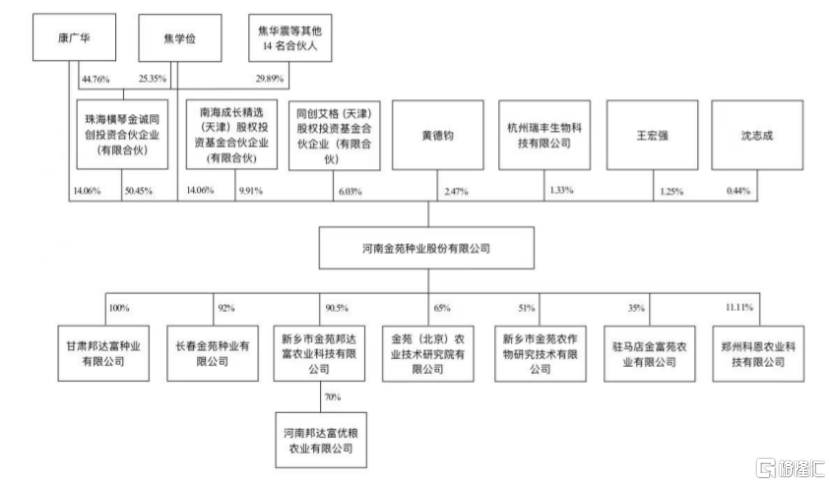

本次申请上市,金苑种业拟募集资金用于商业化育种工程技术研究中心建设项目、张掖年产1.2万吨全程自动化玉米种子加工储运中心建设项目(一期)、新乡年产1.2万吨玉米种子精加工生产基地项目、补充流动资金。

募资使用情况,图片来源:招股书

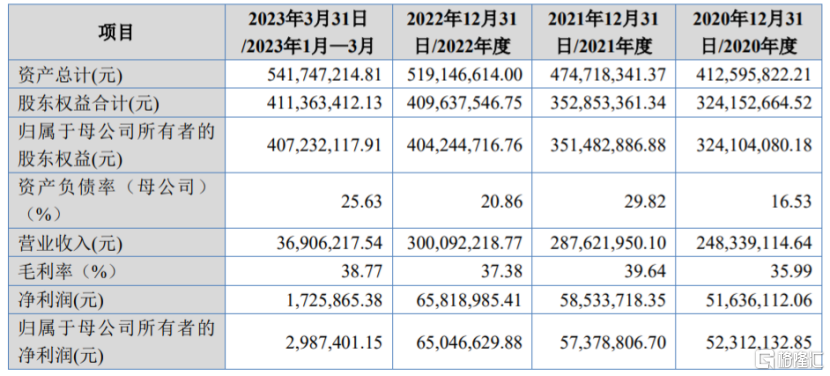

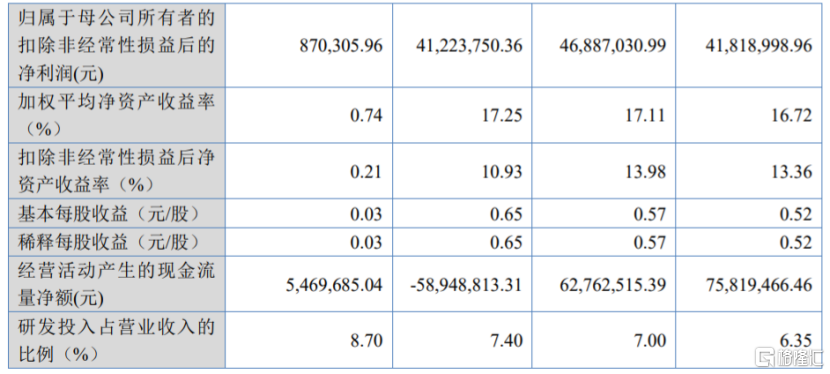

业绩方面,据第二轮审核问询函的回复,2021年、2022年、2023年,金苑种业的营业收入分别约2.88亿元、3亿元、3.61亿元,净利润分别为5853.37万元、6581.90万元和4696.44万元,尽管公司的营收呈增长趋势,但净利润存在波动,其中2023年净利润同比下降主要系投资收益下降所致。

主要财务数据及财务指标,图片来源:招股书

招股书显示,2020年至2023年1-3月,金苑种业的综合毛利率分别为35.99%、39.64%、37.38%、38.77%,存在一定波动。其中,2020年公司的综合毛利率低于同行业可比公司平均值,2021年和2022年高于同行业可比公司平均值。

公司与同行业可比公司在综合毛利率指标的对比,图片来源:招股书

值得注意的是,2020年至2022年,金苑种业向前五大供应商的采购金额占当期采购总额的比例分别为64.88%、65.77%及49.21%,占比较高,如果公司与主要供应商之间的合作关系发生变化,可能会影响公司的生产经营。

目前我国种子行业市场集中度较低,市场竞争较为激烈。我国采取家庭联产承包责任制,终端种植农户数量众多且分散。报告期各期,金苑种业的经销商有1000余家,公司通过经销模式实现销售收入占公司主营业务收入的比例在90%以上,占比较大,存在经销商管理风险。

免责声明:泡财经所有平台仅提供服务对接功能,资讯信息、数据资料来源于第三方,其中发布的文章、视频、数据仅代表内容发布者个人的观点,并不代表泡财经平台的观点,不构成任何投资建议,仅供参考,用户需独立做出投资决策,自行承担因信赖或使用第三方信息而导致的任何损失。投资有风险,入市需谨慎。

泡财经APP

泡财经APP

关于我们

关于我们

请先登录后发表评论