岁末市场走弱,债券市场交投情绪火热。放眼全年,债券基金整体表现不俗。Wind数据显示,中长期纯债型基金指数、混合债券型一级指数、短期纯债型基金指数、混合债券型二级指数均取得了正收益。基于良好的收益表现,2023年债券基金规模快速增长。

但债券有长短划分,对于普通投资人而言,债券到底是买长还是买短呢?今天就来探讨一下债券的“长”与“短”。

01如何区分债券的长与短?

债券的长短通常是根据偿还期限的时间长短来划分的。

偿还期限在1年以内的为短期债券;1年以上、10年以下的为中长期债券或称中期债券;偿还期限为10年以上的为长期债券。

02债券基金规模快速增长

短债基金更受欢迎

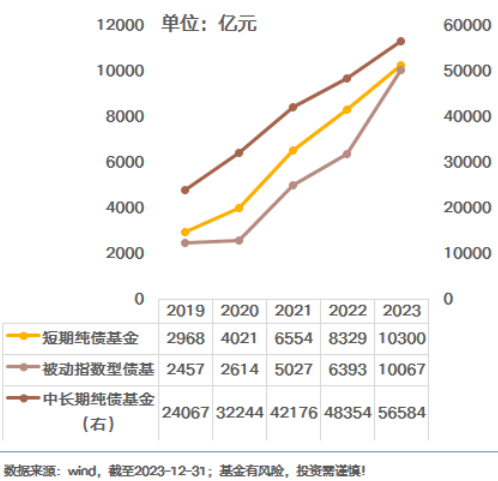

规模的变化往往代表市场的选择。Wind数据显示,2023年债券基金规模快速增长。

其中,短期纯债基金规模从2022年底的8329亿增长至2023年底的10300亿,单年度增长率为23.66%;

被动型债券基金规模增长最为明显,规模从2022年底的6393亿增长至2023年底的10067亿,单年度增长率达57.47%;

中长期纯债基金存量规模最大,增速略显逊色,规模从2022年底的48354亿增长至2023年底的56584亿,单年度增长率为17.02%。

从底层来看,无论是存量还是2023年度增量,被动型债券基金里跟踪短债的居多。所以整体上来看,短债基金在2023年更受欢迎。

03短债基金性价比更为突出

连续17年取得正收益

与中长期纯债基金相比,短债基金投资的债券资产久期相对更短,受市场利率波动的影响较小。虽然与中长期纯债基金相比,短债基金长期收益略低,但整体最大回撤相对更小,最大回撤的回复天数也明显快于中长债基金。

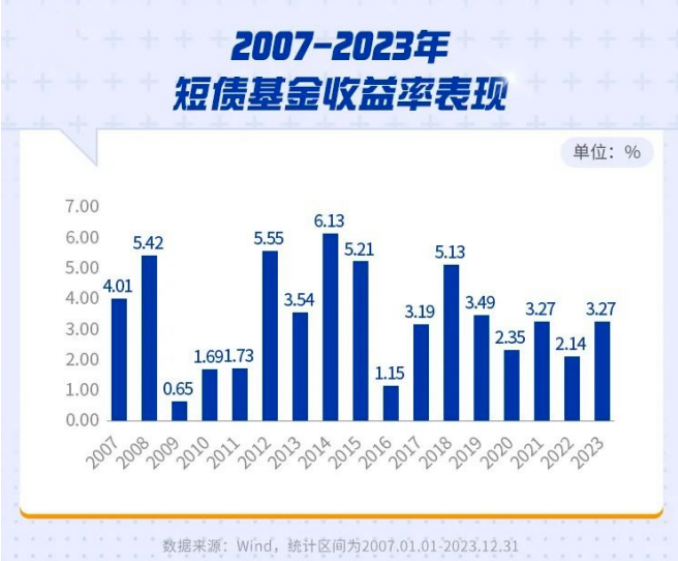

作为稳健投资的选择,短债基金在过往的投资中展现了突出的“稳定性”。无论市场牛熊,在各个年度均取得了可贵的正收益。Wind数据显示,短期债券型基金指数自2006年7月28日的基日以来,连续17个完整年度取得正收益。

2023年,短期纯债型基金指数在各类债券指数中最大回撤最小,仅为-0.15%。相较于所取得的3.27%的全年收益而言,短期纯债型基金指数的投资性价比突出。

04长债基金风险与收益更高

一般而言,长债利率与经济预期的相关度更高,短债利率与央行的操作、资金面环境相关度更高。从风险收益特征来看,组合久期越长,受市场利率波动影响就越大,所以长债潜在的风险和收益大于短债。

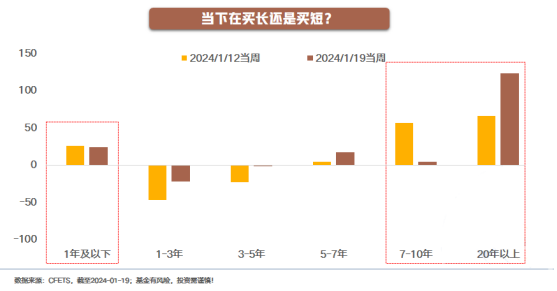

当前阶段长债对于资金的吸引力更高。根据外汇交易中心的数据,2024年1月第二周及第三周基金产品的债券交易情况,1年及以下期限的利率债被买入,而7-10年以及20年以上期限的品种也在被买入,居于中间段的有所卖出,长端买入的规模大于短端。

一方面,市场对于年初以来降息的期待强烈,同时对于未来的基本面预期相对较弱。在此背景下博弈利率下行带来的债券价格上涨。

另一方面是,年初时点机构的配置需求较强,进一步助推超长债行情的演绎。典型如保险机构,其负债端久期较长,对短期波动的容忍度很高。他们在年初倾向于配置期限更长的利率债,以期获得更高的票息收益。

而在当前时间节点一年以下短期债券也被买入的原因在于机构需要借助短期债券流动性较好的特性便于随时调整投资组合。

05未来买长还是买短?

在高波动的A股市场下,对于普通投资者而言,在组合中加入债券基金非常有必要。

一方面,30年期国债、10年国债收益率近期持续下行。短期长债对于经济偏弱和货币宽松预期的定价较为充分,进一步大幅下行或需要新的催化条件;另一方面,从曲线形态来看,当前十分平坦。未来存在走陡的可能(短端利率下行),短端性价比相对更高。

从配置端的生态变化来看,随着存款利率下行,货币及现金类产品受到更严格的投资约束,越来越多稳健理财需求将目光瞄向短债基金。

免责声明:所有平台仅提供服务对接功能,资讯信息、数据资料来源于第三方,其中发布的文章、视频、数据仅代表内容发布者个人的观点,并不代表泡财经平台的观点,不构成任何投资建议,仅供参考,用户需独立做出投资决策,自行承担因信赖或使用第三方信息而导致的任何损失。投资有风险,入市需谨慎。

迁址公告

迁址公告

古东管家APP

古东管家APP

关于我们

关于我们

请先登录后发表评论