美元兑离岸人民币,昨天悄悄破了7。

“破7”不是一个整数关口那么简单,它更像是一道心理闸门。

过去几年,只要人民币一靠近7,市场第一反应永远只有一个——是不是又要贬值了?

而这一次,剧情反着来。去4月对等关税扰动,人民币自年初以来整体呈现持续升值走势。

从11月下旬到12月下旬,一个月左右,人民币对美元升值 1.2%。在外汇市场,这已经不算小波动了。

人民币,为什么突然变强了?

先说一个很多人忽略的事实。

今年前11个月,中国的贸易顺差,首次超过1万亿美元。这是什么概念?意味着全世界用真金白银买中国商品,买得比以往任何一年都多。

哪怕有关税战,哪怕全球贸易摩擦不断。中国依然在向美国、欧盟、东南亚、非洲,持续输出产品。

汇率的本质,从来不是K线。而是一个国家综合实力的价格。

最近中信证券给了一组数据:2022年以来,出口企业手里,其实攒下了接近1万亿美元的待结汇规模。

一旦人们对升值预期形成,逻辑就会反过来,越升值越有人想换,越有人换人民币越强。

这就是外汇市场最经典的一种自我强化。

真正改变叙事的,是外部环境。

2025年,美联储已经连续三次降息。美元指数年内跌了9.75%,跌破100,来到98附近。

这是近8年来美元最弱的一年。汇率是跷跷板,美元下去,非美元货币就上来。

但事情没有这么简单。

特朗普重回舞台,关税战重启,全球贸易规则被反复打断。当贸易不确定性上升,以美元计价的结算和融资成本,反而变得更高。

美元,开始动摇它“天然安全”的位置。再叠加美国政府停摆、主权信用评级被下调,全球资金开始重新思考一个问题:钱,到底该停在哪里?

答案并不统一,但有一点很明确——美元资产,不再是唯一选项。

于是我们看到一个变化。全球投资于中国资产的ETF累计获得约831亿美元净流入;截至11月,境外长线资金通过沪深港通等渠道净买入约100亿美元A股和H股,与2024年全年约170亿美元净流出形成鲜明对比。

还有黄金、白银等“天然货币”的暴涨,这都是资金用脚投票。

人民币升值,对市场意味着什么?

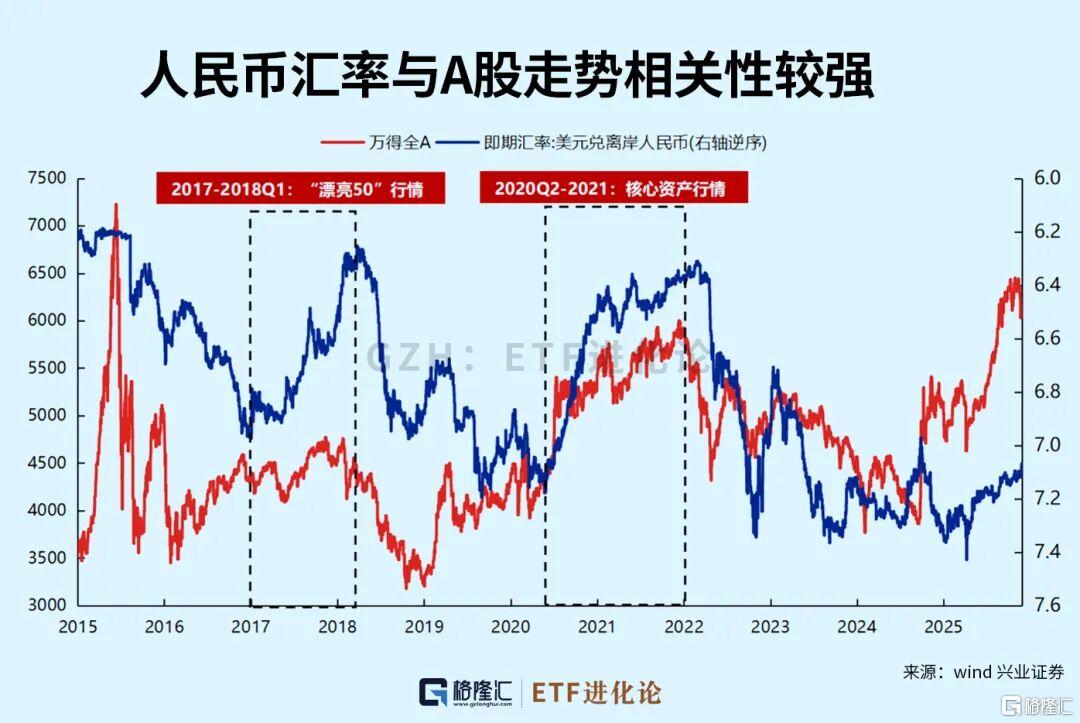

历史上,大多数时候——人民币升值,股市不差。

回头看过去二十年:

2005—2007年,汇改开启,人民币升值,大牛市出现。

2017年,人民币走强,蓝筹行情启动。

2020—2021年,人民币升值周期,外资成为重要增量。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

逻辑其实不复杂。

当人民币有升值预期,它在外资眼中,变成了一种“会自己涨价的资产”。

这就好比你开了一家店,你的货没变,但你收的钱(货币)更值钱了。在外资眼里,这就是“双重红利”。

买入中国资产,如果不跌,他们赚汇率的钱;如果涨了,就是“股价+汇率”戴维斯双击。

高盛曾做过一项研究,结论是:汇率上涨0.1个百分点,在基本面不发生背离的情况下,股票估值则提升3%—5%。

这一次会不会重演?没人敢打包票。

但现在的条件——强顺差、克制的货币政策、外资回流迹象,和历史上一些“好时光”,确实有相似之处。

再看行业层面。

升值不是“普惠红包”,本质是一场成本重估。

人民币升值,谁受益?一句话概括:成本在海外,收入在国内的。

比如航空。飞机用美元买,油用美元买,债也是美元。如果人民币升值,负债压力和燃油成本同时下降。

比如造纸。木浆大量依赖进口,汇率就是成本。

比如半导体制造。关键材料,全球采购。本币更值钱,资本开支压力就小一分。

再比如部分钢铁、石化企业。铁矿石、原油价格,直接和汇率挂钩。

当然,也有另一面。

纯出口、薄利润、拼价格的行业,会感到压力,产品在国际市场上“变贵了”。

但这未必是坏事。当价格战打不动了,企业才会被迫去卷技术、卷品牌、卷附加值。

从宏观视角看,这是一次结构升级的倒逼。

最后,再比如之前美元存款很火,很多人换了美元,结果现在一算账——5%的利息,被汇率抹掉一半。

这也是汇率最真实的影响方式。

“破7”这件事,不是一个简单的数字变化。它更像是一个信号,信号背后,是贸易、资本、产业、预期,在同一个时间点,形成了一次共振。

免责声明:所有平台仅提供服务对接功能,资讯信息、数据资料来源于第三方,其中发布的文章、视频、数据仅代表内容发布者个人的观点,并不代表泡财经平台的观点,不构成任何投资建议,仅供参考,用户需独立做出投资决策,自行承担因信赖或使用第三方信息而导致的任何损失。投资有风险,入市需谨慎。

迁址公告

迁址公告

古东管家APP

古东管家APP

关于我们

关于我们

请先登录后发表评论