前面我们多次给大家分享的存储板块还在持续暴涨,资金像疯了一样往里冲,赚钱效应十分可观。同样,最近市场持续热炒的还有另一些涨价逻辑的产业方向,包括六氟磷酸铁锂、电解液添加剂等锂电储能产业链环节。目前,2025Q1-Q3中国储能电池出货已超2024年全年三成,储能行情持续火热、成为电池板块最强景气主线。

背靠新能源大发展和AI数据中心电力需求,从政策支持、市场需求和涨价三方共振来看,锂电储能也将开启下个超级周期。政策给足了盈利保障,全球订单排到了2028年,上游材料从底部悄悄涨了50%,连AI巨头都成了它的“超级客户”。

今天就用大白话拆解,为什么锂电储能能接棒存储,以及6F、添加剂这些核心环节,到底藏着多少赚钱机会。

01

政策支持:储能项目终于能“躺着赚钱”了

11月10日,国家发展改革委、国家能源局发布《关于促进新能源消纳和调控的指导意见》,以满足到2030年年均200GW新能源消纳需求。政策有利“十五五”期间储能与电网环节协同发力,着力解决新能源消纳与高质量发展问题。

简单说,以前储能只能靠峰谷电价差赚钱,就像“打零工”,收入不稳定;现在除了卖电,还能靠给电网提供调峰服务拿固定收益——相当于电网给储能项目发“保底工资”,不管电卖得怎么样,基本收益跑不了。

甘肃已经给出330元/千瓦・年的标准,宁夏也定了165元/千瓦・年,接下来还有十几个省份要跟进,其中内蒙古2025年独立新型储能电站按放电量执行的补偿标准为0.35元/千瓦时(26年降为0.28元)。这一下,储能项目的内部收益率(IRR)直接从5%-6%冲到8%-10%,有的地方甚至能到12%,企业不抢着上才怪。反观储能系统价格从2023年1月的1.35元/Wh降至2025年7月的0.48元/Wh,降幅达64%。

更关键的是,政策不再是“喊口号”。取消强制配储后,反而因为赚钱效应,国内储能中标量同比涨了212%。2025年前10个月,光国内就中标了343GWh,相当于2024年全年的2倍多。

政策兜底+市场自发需求,储能彻底从“政策驱动”变成了“赚钱驱动”,这才是超级周期的起点。

02

需求爆发:全球都在抢储能,订单排到2028年

如果说政策是“催化剂”,那全球需求爆发就是“核燃料”,烧得比想象中更旺。

国内市场,2025年前三季度备案的储能项目就有1125GWh,同比翻了1倍多。以前储能是光伏、风电的“附属品”,现在很多项目是冲着储能本身去的——毕竟风光装得越多,电网越需要储能来调峰,这是刚性需求,躲不开。

海外市场更夸张,2025年上半年中国储能企业的海外订单就有163GWh,同比暴涨246%,覆盖50多个国家。美国因为AI数据中心缺电,抢着装储能;欧洲要实现碳中和,储能是必选项;中东、澳洲有钱又缺电,订单都是GWh级别的“超级大单”。

最意外的是AI数据中心,成了储能的“新金主”。微软CEO都吐槽“缺电比缺算力还严重”,现在建大型数据中心,不配套储能根本批不下来。星星充电在美国签了32GWh的大单,专门给数据中心供电;海辰储能、三星SDI的超大订单,也大多和这个场景相关。

全球最近落地的储能大单加起来近72GWh,相当于2024年全球全年出货量的一半。这些订单不是短期炒作,而是实实在在的长期需求,有的已经排到了2028年。

国内+海外+数据中心,三驾马车一起拉,储能需求想不爆发都难。

03

材料涨价:从6F到添加剂,涨价潮已经停不下来

受益于动力电池“金九银十”旺季与储能需求超预期,锂电电解液相关品种(六氟磷酸锂、VC/FC添加剂、EC溶剂)供需结构持续优化,涨价行情从散单向长单传导。其中:

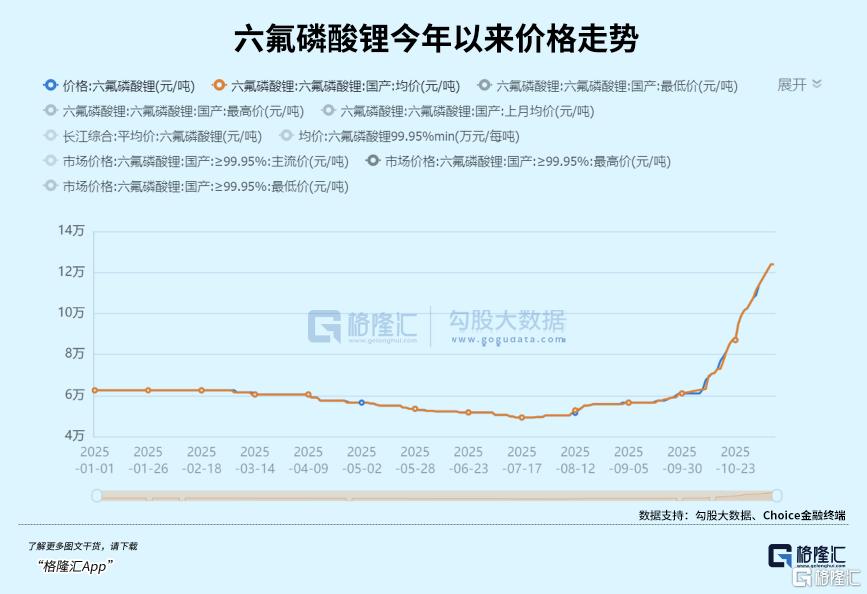

六氟磷酸锂因产能扩张停滞、头部企业协同控产,涨价确定性与持续性最强,当然近期涨势也是最强;

添加剂(VC/FC)受益于高性能电池需求提升,弹性次之(不过价格敏感度不高);

溶剂短期受检修扰动有提价预期,中期供需改善依赖明年产能释放克制。

电解液在需求持续扩张下快速增长。1–9月累计产量已达147万吨,同比大增43.67%,预计全年有望突破200万吨。当前整个锂电储能行情还处于初始阶段,中期(2026年二、三季度)有望延续上行趋势,重点跟踪市场需求同时关注反内卷情况和头部企业业绩弹性。

1.6F(六氟磷酸锂):涨价先锋,弹性最大

作为电解液的核心材料,6F的涨价逻辑最硬。一方面,储能电芯四季度排产环比涨30%,动力电池也在补库存,需求端猛增;另一方面,行业库存降到了15天(正常水平是30天),部分厂商还在限产保价。

从底部4.5万元/吨涨到现在,6F已经涨了50%,而且还在往上走。受益最大的就是有产能优势的企业:

天际股份:单吨净利弹性最大,价格每涨1万元,利润就增厚1.2亿元;

多氟多:一体化布局,成本比同行低,还在扩产;

2.电解液添加剂(VC/FEC):接力涨价,缺口比想象中大

VC(碳酸亚乙烯酯)和FEC(氟代碳酸乙烯酯),听起来拗口,但却是锂电池的“增效剂”,尤其是储能常用的铁锂电池,用得特别多。

过去三年VC价格一直在低位,行业几乎没新增产能,现在需求一爆发,直接供不应求。9月份以来VC已经涨了40%,11月更是每天都在涨价,从底部到现在涨了50%,大有接力6F的势头。

更关键的是,添加剂的产能门槛高,小厂的产品过不了大厂认证,有效产能特别紧张。受益标的很明确:

华盛锂电:国内VC产能第一,绑定宁德时代,明年还要扩产;

海科新源:不仅能产添加剂,还能自己做原材料EC,成本更低;

3.正负极+隔膜:结构性紧缺,涨价在路上

正极方面,磷酸铁锂价格已经从7-8万元/吨回升到10-11万元/吨,高端的三代高压实产品更是紧缺,湖南裕能、德方纳米这些龙头都是满产状态,根本没库存。

负极的一体化龙头最受益,璞泰来、贝特瑞的石墨化成本优势明显,开工率随着需求回暖一直在提升,盈利弹性越来越大。

隔膜方面,湿法隔膜价格已经触底,干法隔膜已经涨了20%-30%。恩捷股份、星源材质这些龙头,供需拐点已经出现,随着储能需求持续超预期,后续涨价空间不小。

简单说,上游材料的涨价不是短期炒作,而是供需反转后的必然结果,而且这波涨势才刚刚开始。

04

核心个股:从系统到材料,这几类标的值得重点盯

锂电储能的超级周期,不是单点机会,而是全产业链的红利。从系统集成到电芯,再到上游材料,每个环节都有核心标的,逻辑清晰又扎实。

1.储能系统/PCS:躺着吃全球订单红利

系统集成和PCS(电力转换系统)是直接受益于订单爆发的环节,尤其是能做海外订单的企业,毛利率比国内高不少。

阳光电源:全球大储市占率35%,美国市场毛利率超40%,前三季度储能出货29GWh,同比涨70%,海外发货占比高达83%;

海博思创:国内大储龙头,市场份额超20%,2025年Q3净利润同比暴涨872%,海外订单也在加速;

阿特斯:美国储能出货占自己一半,和海外客户签了5GWh的长期订单,2026年储能出货目标12GWh,增速50%+。

2.储能电芯:需求放量,龙头地位稳如泰山

电芯是储能的核心,需求爆发直接拉动出货,龙头企业的产能一直满负荷,根本不愁卖。

宁德时代:全球动力电池和储能电池龙头,盈利和增长都很确定,估值还不高;

亿纬锂能:储能和动力电池双线发力,走出了自己的特色,海外订单增长很快;

欣旺达:储能电芯出货量同比翻倍,自供率提升带动毛利率上涨,2026年产能规划30GWh。

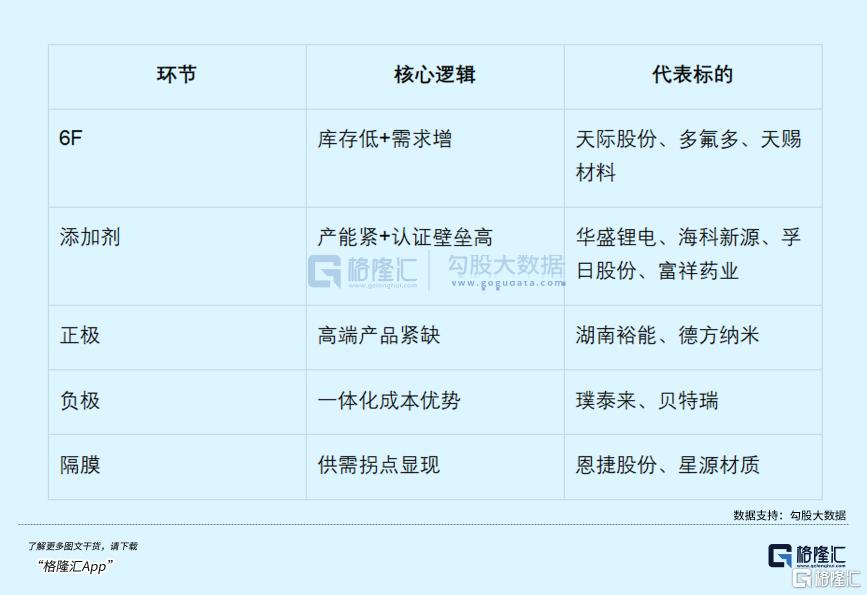

3.锂电材料:涨价弹性最大,重点代表公司如下表

材料是这轮行情的“弹性先锋”,涨价直接反映在业绩上,重点关注供需缺口大的环节:

05

总结:锂电储能超级周期,才刚刚拉开序幕,但各环节节奏和个股弹性区别会较大

存储的大涨是周期的力量,但锂电储能的崛起,是政策、需求、技术三重共振的必然结果。

政策上,容量电价让项目从“靠补贴”变成“靠赚钱”,盈利确定性大大提升;

需求上,国内+海外+数据中心三驾马车齐拉,订单排到几年后,根本不愁卖;

供给上,材料环节库存低位、产能紧张,涨价逻辑扎实,而且会持续传导。

更重要的是,锂电储能的产业纵深足够广,从材料到电芯,再到系统集成,每个环节都有龙头企业,而且中国企业在全球都有竞争力——这是其他赛道很难比的。

存储的超级周期还在延续,但锂电储能的超级周期才刚刚开始。涨价只是起点,随着全球需求持续超预期,产业链的红利还会不断释放。

不过需要注意的是,目前诸如6F、磷化工、储能等已上涨较长时间,后面各环节节奏、个股基本面和弹性区别会较大,我们也会持续跟踪多方面研究:锂电储能高频数据、国内外最新新能源技术和政策变化、各环节报价和订单情况、核心股筹码情况及节奏变化等,为大家把握高确定性机会,会员圈子有新消息会第一时间和大家分享。

市场瞬息万变,宏观扰动、政策催化、产业进展等都需要持续跟踪,若想第一时间抓信号识别风险,了解更多投资机会,欢迎扫描下方二维码,获取更专业更及时的投资策略:

注:文中所涉公司仅为案例分析,不构成任何投资推荐。市场有风险,投资需谨慎,决策前请务必结合独立研判。

免责声明:所有平台仅提供服务对接功能,资讯信息、数据资料来源于第三方,其中发布的文章、视频、数据仅代表内容发布者个人的观点,并不代表泡财经平台的观点,不构成任何投资建议,仅供参考,用户需独立做出投资决策,自行承担因信赖或使用第三方信息而导致的任何损失。投资有风险,入市需谨慎。

迁址公告

迁址公告

古东管家APP

古东管家APP

关于我们

关于我们

请先登录后发表评论