上周,ETF市场惊现单周净赎回1571.98亿元的历史记录,尤其是上周四、周五,短短两天宽基ETF抛售超1800亿元,上证指数期内回调0.59%。

大资金新动向来了。

被视为大资金“压盘”的几只宽基ETF今天情况有所好转。沪深300ETF华泰柏瑞今日成交额为137.93亿元,较前两日明显缩减,盘中出现的密集卖盘,在次数和规模上均有明显减少。

沪指今日收红0.29%,站稳4100点上方。

今天起,融资保证金比例正式提至100%,中信证券研判,A股纯靠叙事和资金接力驱动的单边趋势行情结束!

在该团队看来,融资保证金的调整并不影响市场震荡上行的大方向,但会影响结构。

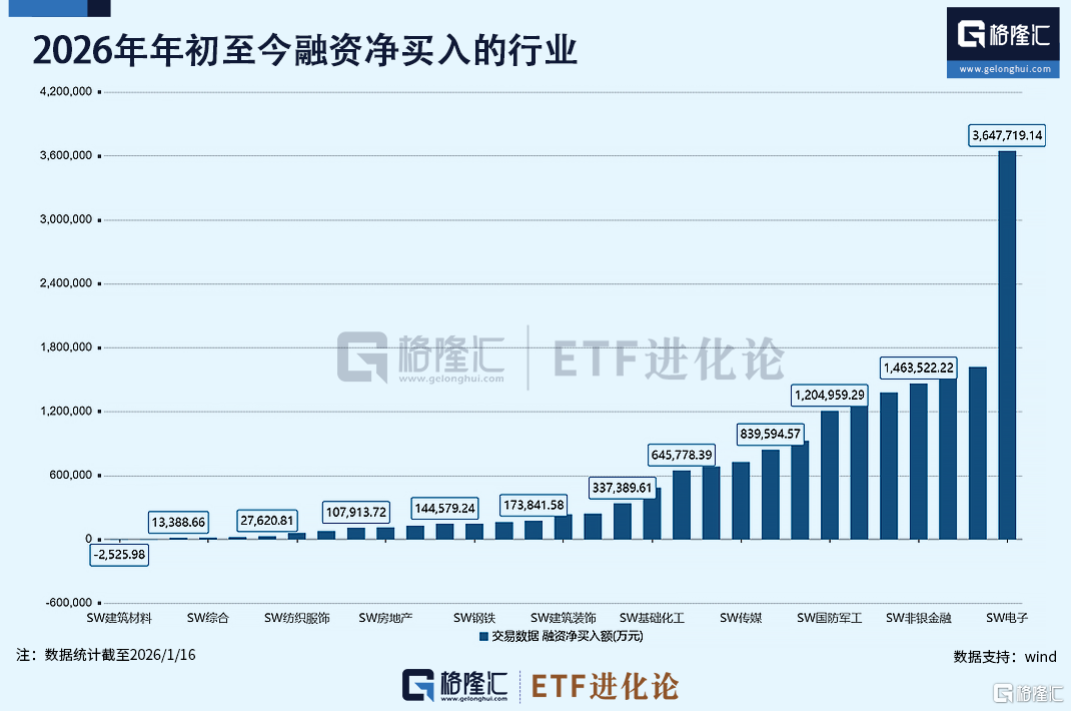

去年7-8月融资余额激增6000亿元的阶段,净买入电子、计算机、通信、医药等行业,基本是围绕高景气度和强劲业绩增长预期的板块。

去年12月以来,融资净买入规模相较去年7-8月明显增加的板块只有国防军工、传媒和有色金属三个行业,余额增速分别是109.4%、56.1%和9.0%。

毋庸置疑,本轮杠杆资金爆买的是商业航天和AI应用两个题材板块。

监管及时上调融资保证金比例,释放抑制主题炒作的信号,中信证券团队认为ETF的巨额赎回给配置型资金提供了从容“上车”的窗口。

上周ETF净赎回1571.98亿元,创历史单周净赎回记录,净赎回集中在宽基ETF,上周合计净赎回2126亿元。

其中上周四、上周五分别净赎回744.81亿元、1069.06亿元,创下宽基ETF单日净卖出历史记录前二。

中信证券复盘了“924”行情以来的三轮宽基ETF净赎回,发现宽基ETF赎回并不影响市场趋势,期间上证指数均录得上涨。

这次很可能一样——赎回不是离场,而是新时机。

对于手握重金的配置型资金来说,该团队认为,市场的震荡和情绪的冷却,恰恰提供了从容筛选、逢低布局核心资产的“上车窗口”,带来了增配绩优股的机会。

事实上,保险公司在2026年迎来销售端的"开门红"。

行业交流数据显示,2026年开年,上市险企的个险期缴保费普遍实现了同比30%以上的增长,截至1月8日,中国人寿、平安人寿、人保寿险同比增长均实现翻倍。

弹药充足的保险资金,开年以来便持续加码权益市场:

平安人寿公告增持农业银行H股、招商银行H股,太保寿险1月14日增持上海机场,为2026年首例险资举牌标的。

这绝非偶然,2025年险资举牌已创近十年新高。

数据显示,险资的权益规模前三季度高增1.49万亿,长期股权投资增长3793亿元。

其中后者就包含险资系私募基金的三轮获批试点金额2220亿元。

即“保险资金长期投资改革试点”的具体落地形式,通过私募基金的形式投资,保险公司可以按权益法核算,减少二级市场股价短期波动对当期利润的影响,从而更坚定地长线投资。

目前险资系私募基金管理公司已成立7家,最新消息显示,鸿鹄志远三期3号于去年12月25日完成备案,至此,国内险资私募证券投资基金总数达11只,且均已投入运行。

更关键的动向是,它们正通过私募基金的新形式,大规模、成体系地买入权益资产。

Wind数据显示,截至2025年三季度末,鸿鹄系列私募基金现身9只A股股票前十大流通股,其中:

鸿鹄基金一期为伊利股份、陕西煤业和中国电信的前十大流通股股东;

鸿鹄基金三期1号是泸州老窖、大秦铁路、中国石化和国投电力的前十大流通股股东;

鸿鹄基金三期2号为国投电力的前十大流通股股东;

太保致远1号私募基金为海澜之家和皖通高速的前十大流通股股东。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

上述11只股票的共同点就是高股息+强现金流,有10只股票股息率都在3.4%以上。

业内认为,低利率背景下,传统固收类资产收益下滑,而高股息、现金流稳定的优质资产能有效增厚收益,契合险资配置需求。

免责声明:所有平台仅提供服务对接功能,资讯信息、数据资料来源于第三方,其中发布的文章、视频、数据仅代表内容发布者个人的观点,并不代表泡财经平台的观点,不构成任何投资建议,仅供参考,用户需独立做出投资决策,自行承担因信赖或使用第三方信息而导致的任何损失。投资有风险,入市需谨慎。

迁址公告

迁址公告

古东管家APP

古东管家APP

关于我们

关于我们

请先登录后发表评论