本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。

出品|公司研究室大健康组

文|刀客

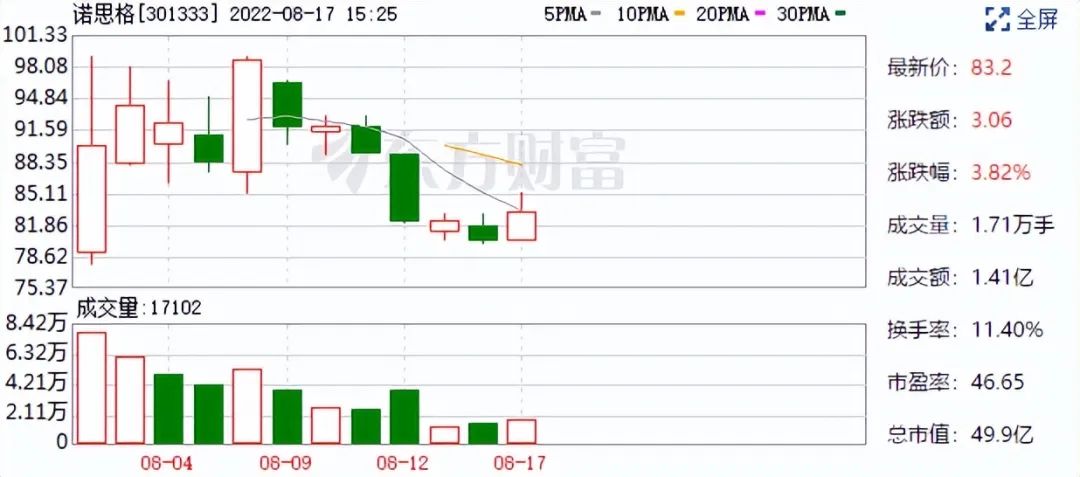

刚刚上市的创业板新股诺思格(北京)医药科技股份有限公司(301333.SZ,简称 诺思格),眼下让那些喜欢炒新的机构与散户备受煎熬。这家临床试验外包服务公司,上市首日盘中曾短暂跌破78.88元/股的发行价,之后,股价便在首日创下的高低点77.77-99元之间震荡。

8月16日,诺思格股价收在80.14元/股,创出上市以来收盘新低,距离破发仅1.26元。虽然次日随大盘反弹,但距离前期高点尚远。IPO时,诺思格募资超过原计划93.93%,可见机构当时对其的热捧。两相对比,公司上市后显然不太受二级市场待见。

海归夫妻创业身处热门赛道,2016年第一次申请IPO折戟

近几年,医药研发合同外包服务 (CRO)成为一个热门赛道,被机构誉为长坡厚雪。

根据Frost & Sullivan的预测,从2019年至2023年,国内药物研发外包潜力将从34.7%增长到46.7%,对应的临床CRO市场规模也将从32亿美元增长至133亿美元。

不过,这个行当技术与知识密集,涉及海外业务时,还需要在全球范围内有一定的影响力,因此,国内干这个的多是海归,早期投资这个赛道的也多是外资背景的创投。

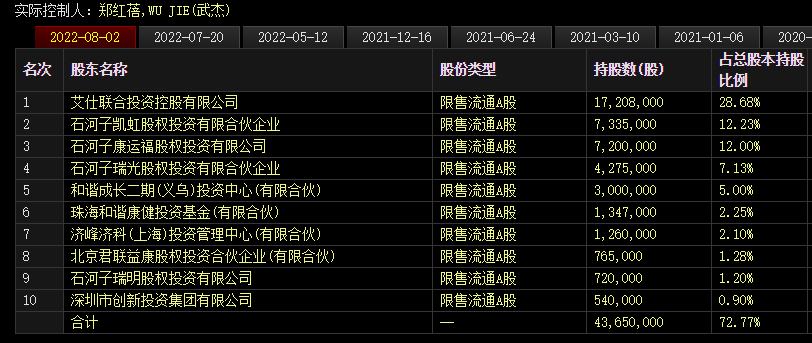

公开信息显示,诺思格公司实控人武杰目前是美国国籍,在美国留学工作多年,曾任默克制药高级研究员,2006年在北京创业。招股书显示,诺思格公司实控人乃武杰及其妻子郑红蓓,通过艾仕控股与石河子凯虹把控公司。因此,与许多海归创业公司一样,诺思格也是一家夫妻店。

身处热门赛道,成立时间较早,照理说诺思格上市不是难事。但事实上,诺思格2016年第一次申报IPO,却在2017年7月临门一脚时主动撤回。

据公司表示,由于受行业监管趋严的影响,上一次核查涉及注册申请品种的申办方中,绝大部分都撤回了药物注册申请,诺思格一些客户也撤回了药物注册申请或进行了业务调整。此背景下,公司2016年度业绩受到了一定影响,所以决定撤回IPO申报。

4年后,诺思格再次冲刺IPO。IPO前,公司获得IDG资本、深创投、君联资本、高瓴资本等6家知名创投机构的融资。上市后,上述机构合计持有诺思格13.78%的股份,其中IDG持股高达7.25%。

这一次上市,公司更换了保荐人,找到大名鼎鼎的中金公司(601995.SH)。有业内人士称,如果不是中金助力,诺思格这次闯关IPO,不一定能成功。

近千人弃购中金包销47万股,上市首日破发股民“惊魂”4分钟

中金公司是国内资本圈大佬,以往主要承销在海外上市的红筹股,这两年,开始承接国内项目。公开信息显示,中金承销的上市公司,IPO发行价往往偏高,新股上市后容易破发。诺思格也不例外。

身处热门赛道,且有多家机构加持,本轮IPO询价时,诺思格受到机构投资者的追捧。按照发行计划,公司准备发行1500万股,募资6.10亿元。询价结束后,IPO发行价被定在78.88元/股,可募资11.83亿,超出原计划93.93%。

IPO定价公布后,有老股民根据2021年年报数据,估算出诺思格IPO发行价的市盈率大致在50.13倍,与行业57倍左右的平均市盈率相比似乎不高。但这位老股民还是建议谨慎申购,原因是公司经营不是很稳定,2020年业绩大幅下滑,2021年净利润同比增长仅18.37%,因此,他认为78.88元的发行价有点贵了,上市后就算上涨,留给二级市场散户的利润空间也不大。

正式申购时,果然有部分投资者担心诺思格发行价太高,上市后破发,因此,中签后没有交款。公开信息显示,当时有46.95万股弃购,弃购资金达到了3704万元,弃购的中签者接近1000人。这些股份最后都由中金公司包销。

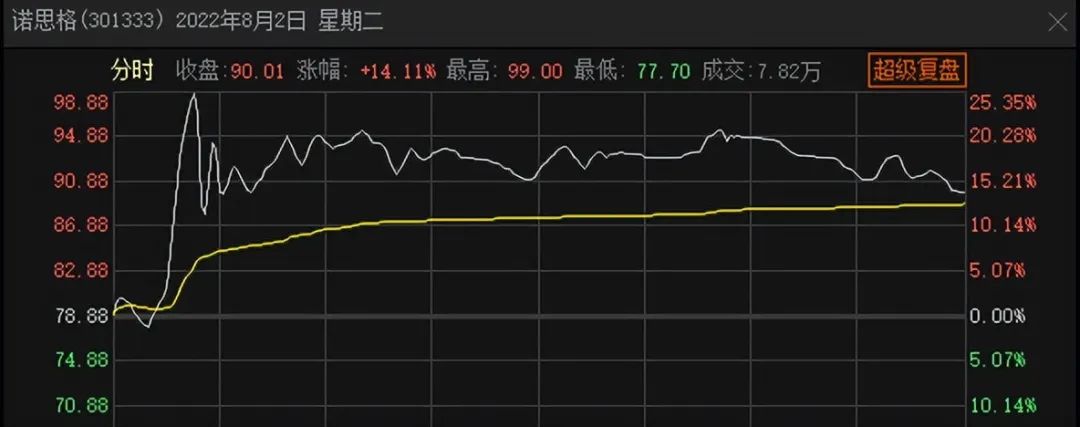

8月2日,诺思格首发上市,中签的股民早盘几乎吓个半死。

当日,诺思格开盘价为78.89元,较发行价格仅高开0.01元。随后小幅上涨2.09%,接着突然掉头向下,盘中破发,最低下跌1.51%至77.70元。当时,部分股民在破发后惊慌卖出,中签的惊喜变成了赔钱的沮丧。

但是,诺思格仅在发行价下方短暂停留,股民遭遇了“惊魂”4分钟后,它就开启了一波凌厉的上升,最高上涨至99元。这个价格也成了迄今为止二级市场的最高价。从盘后成交数据看,当日有两家机构买入5334万元,这可能就是那波急速拉升背后的力量。

毛利率低于同行且连续3年下滑,人均创收32万远低于行业龙头

8月2日中午,有投资者在雪球上分析称,虽然上市首日保住了发行价金身,“不过诺思格确实算不上什么优秀新股”。

招股书显示,2019年-2021年,诺思格分别实现营业收入4.25亿元、4.84亿元和6.08亿元,近三年收入复合增速不足20%;净利润分别为8632.76万元、8529.24万元以及9924万元,近3年毛利率分别为43.50%、39.25%、38.32%,可谓一年不如一年。

“但是我们知道,国内CRO在这三年里的增长可谓是排山倒海般。作为临床CRO行业龙头的泰格医药,其在大体量基础上2019-2021年的年均增速达到了36.39%,2021年营收近52.14亿元,毛利率水平维持在高位的45%左右,归母净利润年均增速达到了79.72%。同体量的博济医药,其营收三年复合增长率为20.27%,毛利率水平也维持在43%的高位水平,归母净利润年均增速达到了142.85%。相较之下,诺思格没有跟上行业的平均增速,意味着没跟上节奏。具体经营方面出来(了)什么问题吗,也不晓得,招股书也没明确说明,总之,呈现出来的财务数据就是这样,不咋地。”

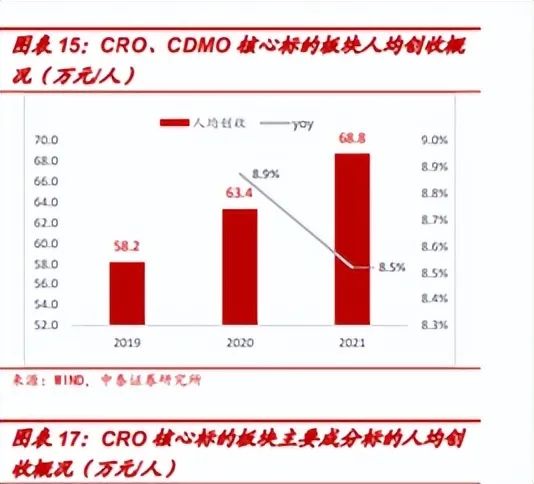

此外,这5年间,诺思格的人均创收也远低于同行。

财报数据显示,2017年诺思格人均创收27.50万元,明显低于博腾股份(300363.SZ)、药明康德(603259.SH)及泰格医药(300347.SZ)。后来,诺思格人均创收虽然也逐年增长,但增长幅度很小,近3年均在32万元附近徘徊,这个数据在整个行业中虽然不至于垫底,但与CRO行业内龙头企业相差较多。

核心技术人员5年间大换血,留不住人才何以争市场?

诺思格财务指标表现一般,自然影响了二级市场投资者的信心。上市两周后,公司股价再度逼近IPO发行价,8月16日收盘,距离发行价仅1.26元,破发的风险随时存在。

有业内人士分析,诺思格上市后股价面临破发,应该与公司核心人员不稳定,营收增速、毛利率、人均创收等财务指标在行业排名靠后,以及IPO发行价偏高等三大因素有关。这位人士坦言,诺思格上市前市场就有不少质疑,包括大客户营收数据打架,临床试验业务中发生重大医疗事故,以及与被收购标的苏州海科发生严重股权纠纷,如果不是找到中金这样的大牌保荐,这次IPO也许不会顺利过关。

不过,有圈内人告诉公司研究室,上述麻烦都是表象,诺思格最大的问题是留不住人,特别是核心研发人员。他说,在市场全球化的当下,大规模、高素质的医药研发专业人才已成为CRO核心竞争力,说穿了,CRO就是个靠人吃饭的行当,得人才者得天下,能否留住核心研发员工,将决定企业最终成败。

遗憾的是,恰恰在这方面,诺思格表现得差强人意。

公司研究室注意到,自2016年6月诺思格首次申报IPO,至2021年1月二度披露招股书,5年间,公司核心技术团队大换血。

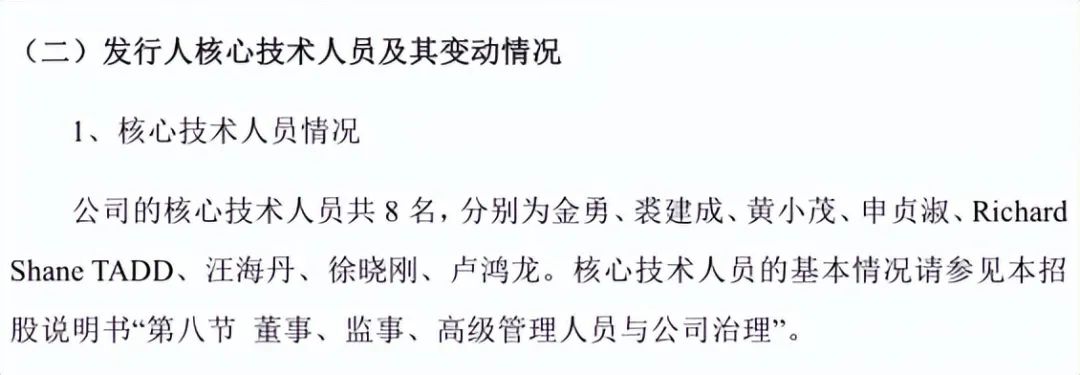

(诺思格2016版申报稿核心技术人员情况)

2016年诺思格公司核心技术人员共 8 名,到2021年时8人中有5人离开,1人因不达标被调离。2018年,大批核心人员离职,包括时任公司临床研究总监的黄小茂,时任临床研究总监申贞淑,时任公司助理副总经理Richard Shane TADD,时任质量与培训总监徐晓刚,以及时任临床研究副总监卢鸿龙。

(诺思格2021版申报稿核心技术人员情况)

据一家证券媒体统计,近5年,无论在人员扩充的步伐上,还是在提升自身效率上,诺思格表现都一般,不仅跑输药明康德这样的行业龙头,也跑输药石科技(300725.SZ)这样当初体量不及自身的公司。

免责声明:所有平台仅提供服务对接功能,资讯信息、数据资料来源于第三方,其中发布的文章、视频、数据仅代表内容发布者个人的观点,并不代表泡财经平台的观点,不构成任何投资建议,仅供参考,用户需独立做出投资决策,自行承担因信赖或使用第三方信息而导致的任何损失。投资有风险,入市需谨慎。

泡财经APP

泡财经APP

关于我们

关于我们

请先登录后发表评论