无论是在中国还是在美国,和那些争相发布大模型的科技企业相比,亚马逊(NASDAQ:AMZN)的存在感在最近越来越小,甚至在国内还比不上Temu、Shein这样电商出海新星。从股价上看也差不多,最近的表现确实不太强势。

但和我们之前分析过的苹果(NASDAQ:AAPL)、特斯拉(NASDAQ:TSLA)不同,最近一段时间表现弱势,并不代表公司出了什么问题,也不是因为Temu、Shein的强势崛起,影响到了公司的未来前景;更多影响这家公司股价表现的,是一些非基本面的其他因素所致。

例如,利率预期,这是对大型科技公司和整个美股来说都至关重要的外部条件,最近一段时间,随着通胀和就业数据降温,预计年内美联储降息的时间又在提前;再例如,不同公司的派息水平,已知的问题是,亚马逊是除了特斯拉之外,美股“七姐妹”中唯一一个不分红的公司。

除此之外呢?没了。事实上,不了解或者对他们了解较少的人,往往会对他们产生误解,他们不是简单的美国版阿里(NYSE:BABA)或者京东(NASDAQ:JD),中国互联网公司分析的那套逻辑放到他们身上其实不太适用。

01 “伪”电商巨头

这个“伪”字并不是质疑亚马逊的巨头地位,而是对他“电商”这个标签的重新理解。

众所周知,无论是在中美,亚马逊的起步都是在图书领域。在美国,他们打破了图书出版发行行业的传统商业逻辑,并凭借一己之力成为美国最大的图书销售渠道;当然,在中国他们从未达到过像美国那样的商业地位,“水土不服”一直是那个年代美国互联网公司进入中国的最大障碍。

可以说,电商是亚马逊的底层基因,也是他们最重要的标签。

今年一季度,亚马逊总营收达到了1433亿美元,同比增幅达到12.53%。其中,网上商城本身带来的收入是547亿美元,占比40%,算上第三方卖家服务的346亿美元,电商业务带来的收入占比达到60%。可以说,从营收的角度看,电商依然是亚马逊最重要的标签,贡献了大部分公司的收入。

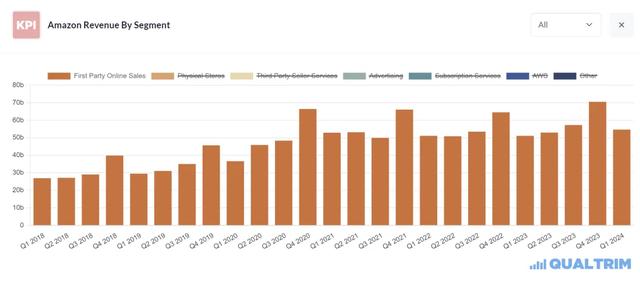

过去六年各季度亚马逊电商业务收入图。来源:qualtrim

但实际上,电商业务自2021年开始,其实就没有进步了,除了2023年四季度的表现相对好点之外,可以明显看出亚马逊在电商领域陷入了增长停滞的阶段。别说实现高个位数的增长,未来保持中低个位数的增长都是很难的事情了。

更何况,从经营利润的角度来看,电商业务的贡献就更加微弱了。今年一季度,亚马逊的经营利润从2023年第一季度的50亿美元增长至153亿美元,同比增幅有三倍之多;其中,贡献最大的并不是电商,而是AWS(亚马逊网络服务),后者贡献经营利润高达94亿美元,占比达到61.4%。

即便亚马逊并不以具体业务为口径统计经营利润,通过逻辑也可以看到几个利润率比电商更好的业务板块。比如广告、第三方服务业务和订阅服务,广告自然不需要赘述,第三方服务业务是指对电商卖家的一系列服务,而订阅则是包括了视频、图书和电商等等服务的Amazon prime。

于是,亚马逊的利润结构与其收入来源形成了明显的反差。营收占比只有17%的AWS部门,贡献了超过61%的经营利润,而且这个现象自2014年以来都在持续,toB的业务部门要比toC盈利能力强太多,已经形成了一个非常稳定且可持续的预期。这种比较“邪”的业绩状态不仅在美股七姐妹中绝无仅有,和中国的同行们也形成了明显反差。

要知道,无论是阿里、拼多多还是京东,这些在资本市场中已经上市的、中国鼎鼎大名的电商企业,其营收和利润贡献的绝对来源,就是电商业务本身,无论是向消费者还是向商家收钱,电商才是业务的轴心。而到了亚马逊这里,电商反而更像是在“做慈善”,利润贡献极不稳定;反而是网络服务这种看上去平平无奇的toB业务,能够持续贡献超额利润。

于是,分析亚马逊这只股票的基本面,只看电商,甚至把电商看得重一些都是有些偏颇的;真正让他们成为美股七姐妹一员的明星业务,其实是AWS。

根据Synergy Research Group的研究报告,今年一季度,亚马逊AWS以31%的市场份额稳坐全球云服务供应商的头把交椅;紧随其后的是微软Azure,占据了25%的市场份额;谷歌云则位列第三,拥有11%的市场份额。亚马逊处于绝对的领先位置,三大巨头合计掌握全球三分之二的市场份额。

从整体云服务的市场来看,今年一季度同比增长21%,达到了惊人的765亿美元,折合人民币约为5515.65亿元;分区域,美国依然是云服务最大的区域,其市场规模超过了包括中国在内的整个亚太地区。不过从增速看,整个亚太地区以25%的增速超过了美国的20%,全球范围内云服务的增长都非常健康。

在这种情况下,亚马逊必然也必须重注的,就是AWS。对内,这是公司最大的利润来源,也是最重要的业务板块;对外,面临微软和谷歌的激烈竞争,不进则退。于是,无论从现在往回看,还是往未来看,AWS对于这家公司的重要性只会越来越高。

02 继续重注AWS

对于AWS的性质和意义,亚马逊创始人杰夫·贝索斯有过一个精准的论述:

“AWS就像是上个世纪初的公共事业公司”。

一百年前,一家需要电力的工厂会建造自己的发电设施,但一旦工厂能够从公用事业公司购买电力,对昂贵的私人发电厂的需求就消退了。正如AWS现在所做的那样,他们希望将不同行业企业的物理计算需求迁移到云端;借助AWS,任何企业都可以按照实际的存储和计算需求进行付费,无需花费大量成本在本地构筑存储和计算中心。

简单理解的话,云服务就像是百度网盘这种个人产品的企业版,只不过数据的吞吐能力、计算能力和功能更加强大和多样。在数字化的时代,理论上任何企业都需要云服务来支撑业务,且越是大型的企业,产生的数据就更多,需求量也就越大。

说实话,云服务这件事情本身,在现如今并不是什么技术壁垒极高的生意,美国市场有微软(NASDAQ:MSFT)有谷歌(NASDAQ:GOOGL),中国有阿里、腾讯(HK:00700)和百度;但是,能把云服务做到利润这么高的,全球只有AWS一家,其他要么是在盈亏平衡线上挣扎,要么干脆就是赔本赚吆喝。

换句话说,做出来云服务不难,难的是在大规模应用的前提下,还能赚到钱。

AWS为企业提供的服务,其实就像是一个自助餐,企业内的开发人员和直接用户能够享受到数百种不同类型的服务。但是,从财务角度来说,这些服务就是一个“黑箱”,包括亚马逊在内,所有的云服务商都不会披露或者公开收入来源,到底是算力还是储存,抑或是其他等等,更不会说在诸多服务中最赚钱的那个到底是什么。

最初,AWS提供的是最基本的计算能力和数据存储功能,到目前为止,这也很可能是他们收入的主要来源。正是由于相关功能对于企业来说最直接也最浅层,保守估计可能有接近甚至超过一半的收入来源,来自于这两项功能。

不过,如今亚马逊越来越强调更复杂、更高级别的功能,这些功能实现对于企业来说,实现的效果肯定更好,相应利润率也大概率更高。而这些功能的添加也有一个直观的好处:让客户更专注于直接构建业务,而非把时间花在部署数字基础设施上;当然,这也让客户更难转向其他供应商。

一个可以猜测的路径是,亚马逊凭借云服务的先发优势,在企业用户中占据了用户心智;之后,凭借强大的开发能力,为企业提供各种各样的功能和服务,进一步增强了用户黏性的同时,获得更高的利润,并由此滚动获得更多的客户。最终体现在业绩里,就是AWS在获得高速增长的同时,贡献超额利润。

当然,随着AWS的增长,一个风险信号随之而来:云服务的扩大,需要持续高昂的资本开支。既然AWS要做所有企业的数字化公共事业公司,那么他们就需要投入巨大的资本,建设计算中心;此外,随着生成式AI的时代来临,AWS必须为下一个时代的智能云服务做好准备。

今年一季度,亚马逊的资本支出高达140亿美元,而据管理层在业绩会上的披露,这将是全年最低的一个季度。CFO对于相关支出的阐释,是他们看到了大量未被满足的需求,以及更加长远的承诺,其中许多也涉及到了生成式AI组件。

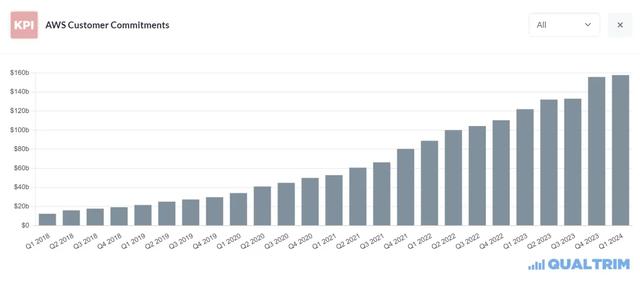

根据预测,以上是尚未给AWS提供收入,但有明确支出承诺的金额图表,可以看到,这些潜在收入的规模是在加速增长的。这在某种层面可以解释为啥亚马逊要大幅度提高资本开支:他们需要在这个贡献利润最高的业务板块上投入重注,今天花的钱越多,明天赚到的也就越多。

至于AI,其实亚马逊并没有多说太多,但英伟达近期的业绩会透露的数字,还是很有意思的:“在英伟达AI基础设施上每花费1美元,云服务商就有机会在四年内获得5美元的GPU即时托管收入。换句话说,对云计算的投资回收期非常快,因为从英伟达AI硬件的销售情况看,云计算的需求似乎永远得不到满足。”

是的,亚马逊就坐在这样一个正在腾飞的火箭上,至于他们不花钱派息或者回购,反而是一个不太令人担忧的问题:有这么多钱等着你赚,晚点回馈股东又有什么关系?

03 结语

在研究亚马逊的同时,一个问题也让我们思考良久:

同样是干云服务的,微软谷歌干不过亚马逊,那自然是后者的先发优势巨大;而到了国内,阿里腾讯百度的云服务都做不到亚马逊这么挣钱,就有点匪夷所思了。

以国内领先的阿里云来说,一季度其收入256亿元,同比增长3%,经调整EBITA只有14.3亿元,同比增长45%。虽然增速很快,但经调EBITA率只有5.6%,但远远比不上淘天集团的41.3%;腾讯这边,虽然不单独披露云业务的情况,但其归属的金融科技和企服板块毛利率只有46%,是其三大业务板块中最低的一个。

面对这种情况,自然可以用一句“自有国情在此”解释。从消费级软件开始,中国用户就养成了免费软件的使用习惯;等到了企业级用户,SaaS或者IaaS难从企业那儿拿钱都成了行业共识,稍微一个知名点的企业面对云服务,想的不是花钱用,而是“我用你是你的荣耀,你还敢找我要钱?”

当然,还有一方面的原因,就是对云服务的数据安全不够信任,更倾向于自己从头构建或者部分数字化,而非全盘采用市场上成熟的解决方案。中小企业花不起这个钱,大型企业又不想花这个钱,云服务商货币化效率不够高,也就是很正常的结果了。

有没有扭转这个现状的可能呢?或者说,中国的云服务市场能不能等来那个奇点,无论大中小型企业,都不得不全面拥抱云和数字化,否则就完全无力竞争呢?

答案自然是有的,生成式AI会加速这个过程。但前提,一定是中国的云服务商,开发出前所未有的、能够大幅度提升企业效率的产品。毕竟,云计算是企业拥抱AI的基础,没有云计算,就没有大数据,更谈不上什么人工智能。

声明:本文仅用于学习和交流,不构成投资建议。

免责声明:所有平台仅提供服务对接功能,资讯信息、数据资料来源于第三方,其中发布的文章、视频、数据仅代表内容发布者个人的观点,并不代表泡财经平台的观点,不构成任何投资建议,仅供参考,用户需独立做出投资决策,自行承担因信赖或使用第三方信息而导致的任何损失。投资有风险,入市需谨慎。

迁址公告

迁址公告

古东管家APP

古东管家APP

关于我们

关于我们

请先登录后发表评论