SpaceX将IPO的热度还没过,OpenAI又整了个大活:

计划在新一轮融资中募集1000亿美元。

若能筹得目标金额,OpenAI的估值可将飙升至8300亿美元。

而在两天以前,这个数字是5000亿美元。

短短48小时内,涨了3300亿美元……

这就是OpenAI。

2023年你觉得290亿美元的估值很贵,2024年你觉得1570亿美元的估值是泡沫……

当2025年底面对8300亿美元的估值时,又能说出什么呢?

01

65倍“溢价”

传统的SaaS公司估值通常看市销率或市盈率。

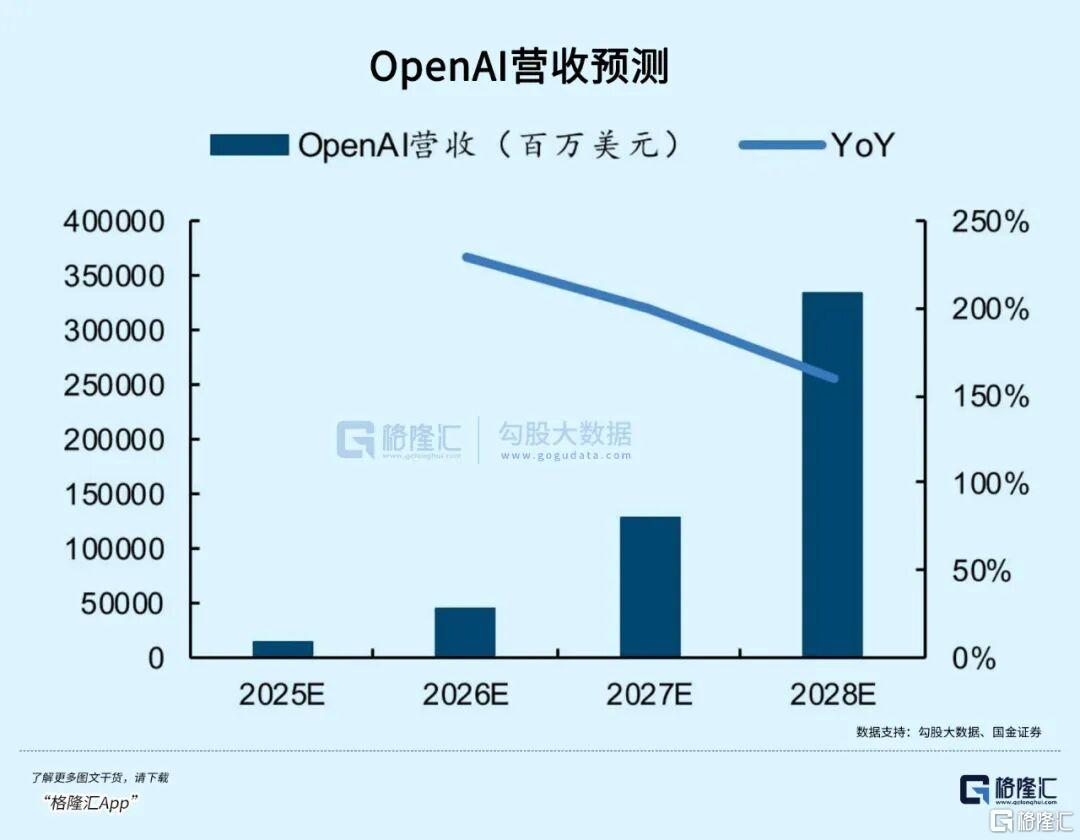

根据Techloy及WSJ的报道,OpenAI在2025年的预计营收约为127亿美元。

按8300亿美元估值算,其市销率高达65倍。

作为对比,在SaaS最疯狂的2021年,Snowflake的市销率也就是50-80倍左右,现在大部分成熟的SaaS公司已经回落到10-15倍区间。

那么,山姆奥特曼凭什么让投资人接受65倍的估值?

首先是技术护城河。

与GPT-4单纯堆参数大力出奇迹不同,GPT-5采用自适应多模型系统,通过gpt-5-main快速模型与gpt-5-thinking深度推理模型的双轨设计,配合实时路由器动态分配计算资源,将算力浪费降低了40%。

直接导致输入token价格比GPT-4o降低了50%,配合90%折扣的token缓存机制,B端客户的API调用成本直接砍半,让Codex代码模型的使用量在两个月内暴涨10倍。

更关键的是,技术壁垒还在持续增厚。

OpenAI正在研发的“递归自改进”技术,堪称永动机:让模型自主优化升级,无需人类标注就能迭代。

巴克莱银行测算,这项技术落地后,GPT-6的训练效率将提升10倍,但前期需要 430 亿美元的算力储备,这正是千亿融资的核心用途之一。

就像SpaceX的火箭,虽然烧钱,但一旦成功脱离地心引力,投资人是真的愿意买账。

其次,变现能力进入爆发期。

OpenAI在2024年营收的为37亿美元,2025年保守估计127亿美元,同比增长243%。

拆解营收结构看,可谓是全面开花:

C端订阅:8.1亿月活用户中,5%的付费率贡献了近80亿美元收入。

只要技术还在更新,付费率必然是会上升的。

尤其是我们昨天聊到的印度市场7300万免费日活用户,后期若有10%转化为付费用户,年营收能再增加17.5亿美元。

B端服务:100万家企业客户、700万个商业席位,同比增长9倍。

思科用Codex模型把代码审查时间缩短50%,凯雷通过AgentKit将尽职调查效率提升30%,这些案例使得企业版定价从2万美元/年飙升至20万美元/年,仍供不应求。

生态抽成:最大的亮点就是ChatGPT的即时结账功能。用户直接在聊天窗口购物,OpenAI抽取1%-3%佣金。

按规划,2026-2030年仅免费用户带来的商业抽成就能达1100亿美元。

乐观预计,随着Agentic AI(代理智能)普及,到2029年营收将达到1000亿美元。

凯基亚洲的预测更夸张,到2030年OpenAI营收将达到2000亿美元。

若按照2029年的预期,那么8300亿美元的估值就只有8.3倍市销率,很明显还低估了。

此外,还必须考虑到AGI的溢价。

虽然OpenAI不一定是率先实现AGI的公司,但一定是希望最大的之一。

一旦AGI真的出现,OpenAI就再也不是卖软件的,而是卖“数字劳动力”。

届时,它估值的锚定物将改变为全球劳动力市场的总薪酬。

从这个角度看,投资人买的不是一家软件服务公司,而是在赌人类最后一次工业革命的入场券。

这是典型的“买未来”逻辑。

02

金钱黑洞

时间再回到现在。

即便未来的OpenAI确实值8300亿美元,现在的OpenAI真的需要融资1000亿美元如此之多吗?

不仅需要,可能还不够。

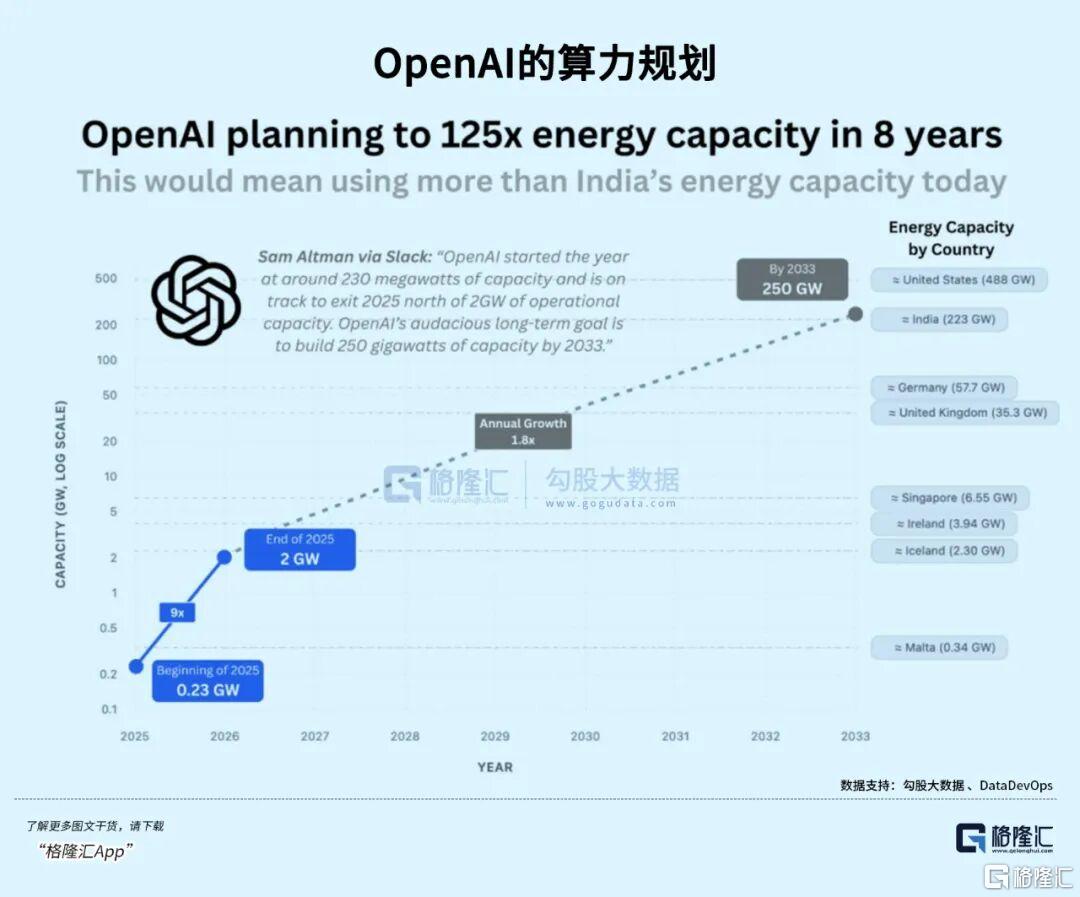

首先,因为算力通胀与摩尔定律的失效……

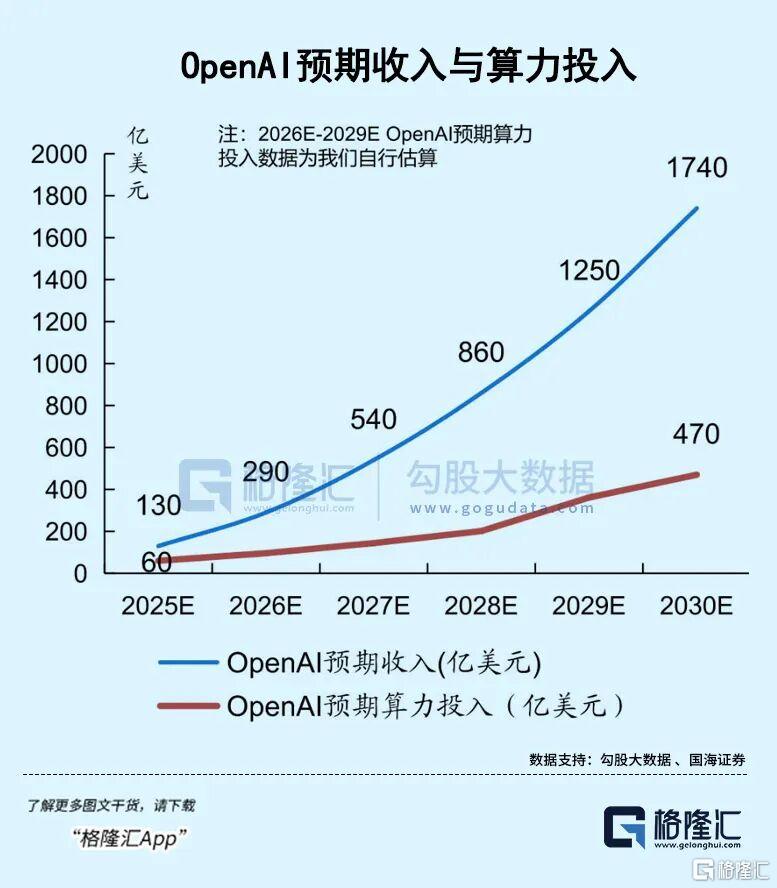

2025年,训练一个前沿模型的成本已经不再是几亿美元,而是飙升到了数十亿甚至上百亿美元。

硬件成本:一台搭载NVIDIA Blackwell B200集群的超级计算机,造价以“十亿美元”为单位计算。

电力成本:需要GW级别的电力,甚至需要重启核电站(参考微软与Constellation Energy的交易)。

而GPT-6的目标是AGI,算力需求是GPT-5的5倍,需要至少12.5万个H200 GPU,硬件成本高达50亿美元。

Sora 3视频模型要实现“4K 60帧实时生成”,训练数据量将从现在的1000万小时增至1亿小时,数据采购成本至少80亿美元。

更大头是上面提到的“递归自改进”技术。

巴克莱预测,2027-2028年这项技术落地后,模型迭代周期将从18个月缩短至3个月,研发成本下降60%。

为此,OpenAI预留了430亿美元专项基金,占此次融资的43%。

烧钱,是永无止境的。

而在这种背景下,OpenAI却想要单干。

过去的OpenAI,80%的算力依赖微软Azure,每年要交几百亿美元租金。

现在它计划投入近1000亿美元自建数据中心,在德克萨斯州和俄亥俄州打造 “AI 超级工厂”,目标是在2030年实现算力自给自足。

巴克莱测算,OpenAI 2024-2030年算力支出将超过4500亿美元,2028年峰值达1100亿美元。

当然,付出这么大,回报也是很可观的。

自建数据中心能把PUE值压到1.1以下,比向云厂商采购节省30%成本。

更关键的是算力变现。未来OpenAI可能效仿AWS出租算力,按2030年全球算力需求测算,这块业务能新增500亿美元营收。

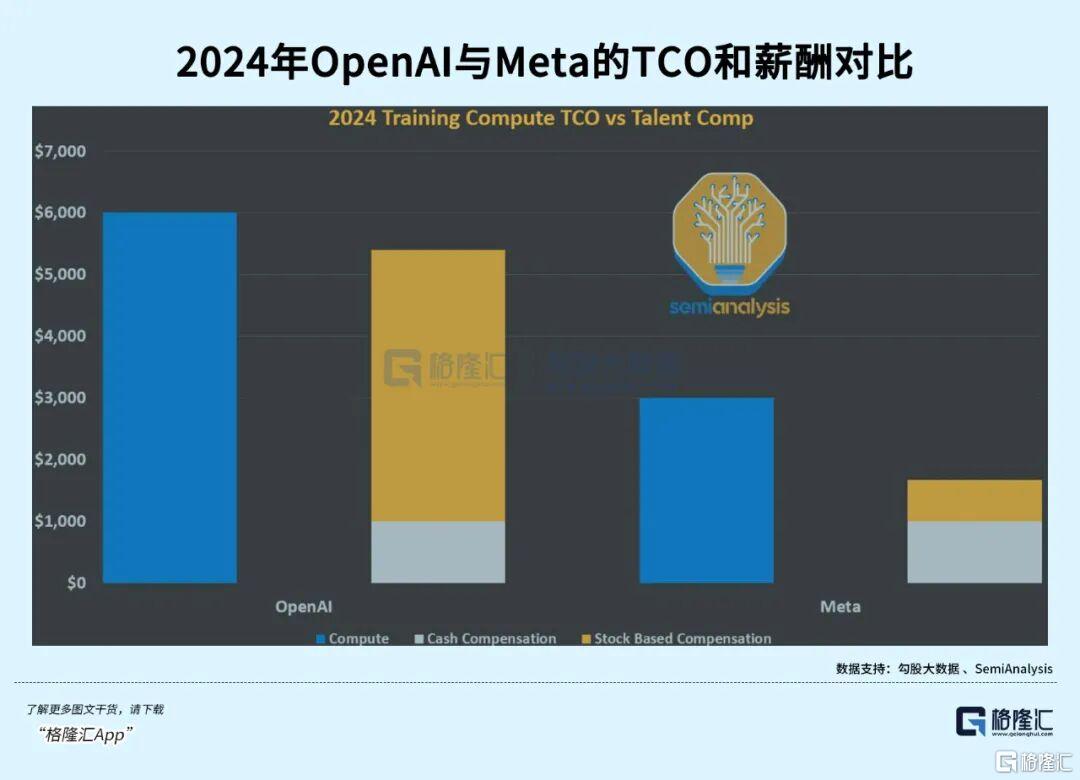

此外,OpenAI还得砸钱留住人才。

科技巨头之间的竞争,本质上其实还是最前沿的那批科学家之间的竞争。

山姆奥特曼:留住一个顶级研究员,比建10个数据中心更重要。

毕竟算力能买,但创意买不来。

但谷歌却在疯狂挖墙角,给AI研究员的年薪达150万美元,比OpenAI高25%。

OpenAI不得不砸200亿美元搞股票薪酬:核心工程师的限制性股票单位兑现价较估值倒挂 30%,公司直接补发股票找平;新挖来的DeepMind前研究员,签字费就给1000万美元。

按计划,到2030年,员工持股价值将达500亿美元。

无论从哪方面看,OpenAI目前的商业模式都是典型的烧钱换规模。

收入端虽然还不错,但支出端更吓人。

根据《The Information》和TapTwice Digital的数据,OpenAI预计在2026年将亏损140亿美元。

2023-2028年,累计亏损可能高达440亿美元。

当下这1000亿美元的融资,很大程度上是OpenAI的续命钱。

如果不能在现金流断裂前实现AGI并大幅降低推理成本,这个泡沫就会破裂。

但这笔钱如果到位,它就有可能创造科技史上最厚的防御壁垒。

只要有可能,就有人买单。

03

尾声

这次融资传闻中的金主,各个都是重量级。

传闻软银承诺了300亿美元,甚至不惜卖掉手里的英伟达股票来筹钱。

孙正义一直梦想着奇点,OpenAI大概是他目前能找到的最接近奇点的载体。

所以哪怕估值高得离谱,他也必须上车,这也符合软银的一贯调性:要么归零,要么拥有世界。

中东的石油资本(如阿联酋的MGX),也在疯狂寻找石油枯竭后的下一个黑金。

数据是新的石油,而OpenAI是未来最大的炼油厂之一。

对于这些主权财富基金来说,几百亿美金只是资产配置的一小部分,他们买的是未来的地缘政治科技话语权。

现在比较尴尬的是微软。

它已经拥有OpenAI的49%利润分红权。对方的估值不断飙升,微软账面上的ROI将非常好看,但同时也意味着OpenAI正试图通过引入更多巨头来稀释微软的控制权。

这不仅是融资,也是OpenAI管理层的“去微软化”的博弈。

既然是博弈,当然有风险。

第一,OpenAI目前是在卖血换增长。如果推理成本不能像如预期一样快速下降,或者B端客户发现AI ROI不划算而退订,那么这种烧钱模式将难以为继。

第二,数千亿美元的体量意味着OpenAI已经是事实上的垄断者,FTC和欧盟正在死死盯着它,反垄断调查可能会随时叫停某些排他性合作。

第三,尽管砸了那么多钱挽留人才,但随着Ilya Sutskever和Mira Murati等核心人物的离职,OpenAI事实上已经从纯粹的“研究实验室”变成了“产品公司”。

企业文化巨变是否会影响它做出GPT-6级别的突破?

如果成功实现了AGI,并在现实世界中数百万乃至数亿个具身智能结合,这8300亿估值在未来看就是白菜价。

毕竟那是无限的生产力。

但如果他们失败了,被卡在了“Scaling Laws”的瓶颈上,或者被开源模型以极低成本追平,那么这将是人类历史上最大的泡沫破裂现场,比当年的互联网泡沫还要壮观。

无论是哪一种,这个世界都回不去了。(全文完)

免责声明:所有平台仅提供服务对接功能,资讯信息、数据资料来源于第三方,其中发布的文章、视频、数据仅代表内容发布者个人的观点,并不代表泡财经平台的观点,不构成任何投资建议,仅供参考,用户需独立做出投资决策,自行承担因信赖或使用第三方信息而导致的任何损失。投资有风险,入市需谨慎。

迁址公告

迁址公告

古东管家APP

古东管家APP

关于我们

关于我们

请先登录后发表评论