白酒行业突发消息!

今日白酒股股价集体走低。消息面上,公务接待工作餐不得提供高档菜肴、不得提供香烟,不上酒。

有分析师表示,2012年八项规定出台后,白酒行业受到重挫,第二轮白酒牛市结束,进入深度调整期,因此市场对禁酒令有一定的恐慌,实际上类似文件每年都会颁布,目前中国白酒消费中政务消费的比例已经很低。

此外,有消息称,茅台今年股东大会前的晚宴与往年有不同:往年为晚宴餐叙,今年改为自助餐;往年餐桌上均摆放飞天茅台或相关系列酒,今年不提供酒水,改为茅台生态农业开发的蓝莓复合果汁。

知名投资人林园现身茅台晚宴,林园表示:“跟着茅台吃香的喝辣的,不会吃亏。今年来茅台参加股东大会,感觉好像人更多了,大家都还是有热情。”

早在几年前,林园表示茅台都是以前买的,没有继续买入的打算。

最近林园再度发声,他认为茅台当前的增长幅度仍在乐观预期内,此后10年至20年间将继续保持当前增速,最近还在买茅台的股票,不会减仓只会加仓。

林园一直是股东茅台长期股东,2003年买入贵州茅台,此后便长期持有,坚持分红再买入。林园曾对媒体公开表示,自己在2003年至2005年间持续增持茅台股票,成本均价仅23元每股。

2024年贵州茅台每股分红达51.506元,远高于林园此前的买入价格。

林园在去年11月27日在贵州茅台2024年第一次临时股东上表示:“我当年最初买茅台的成本才23元/股,而这次中期分红,每股就派发了23.88元的现金红利,这远远超出了我当年的买入成本。这样的分红力度,不仅让我这样的老股东感到欣慰,更让广大中小股东看到了茅台的诚意和实力。”

贵州茅台2001年上市,发行价31.39元每股,自上市以来股价涨幅超325倍,上市以来累计派现3361亿元。

格隆博士在去年对话林园时,林园提到终身持有茅台,死了都不会卖。

1

中国减持美债!国际机构下调美国评级

美债市场大变动!

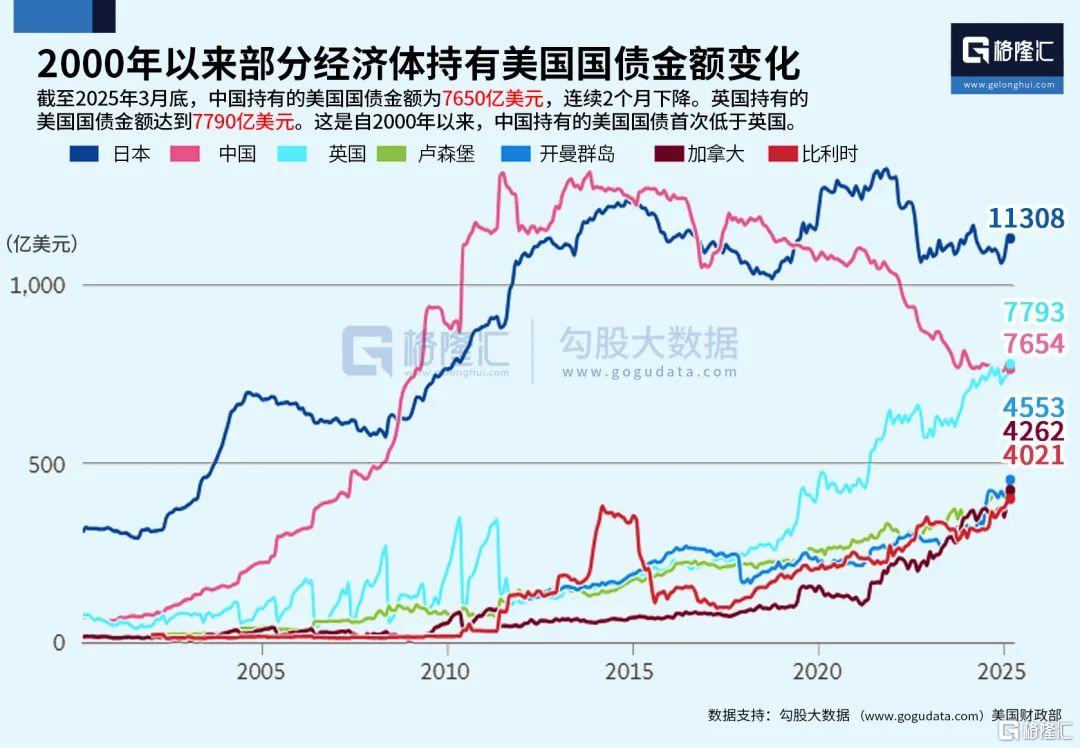

美国财政部公布3月份数据,中国抛售美债,英国超过中国成为美国国债的第二大债主。

3月中国持有的美国国债减少,创下了近年来新低。

回溯历史,中国持有美债规模的高点是2013年11月,曾到过1.3万亿美元。与历史峰值相比,中国美债持仓金额已下降近6000亿美元。

3月份,美债前三大海外债主中,中国减持,日本、英国增持。其中,日本增持至11308亿美元,目前仍为美国国债最大的海外持有国。

中国减持189亿美元美债至7654亿美元,英国增持289亿美元至7793亿美元,这是二十多年来英国美债持仓规模首次高于中国。

3月,中国总体大约卖出276亿美元的美国国债长期债券,并部分购入了相对短期的债券,总体持有量下降。外媒报道称,这是自2023年2月以来最大的长期美债卖出量。

过去很长一段时间以来,中国一直是美国国债的最大持有人,2019年被日本超越。2021年至2024年上半年,中国总体上减持美国国债,此后持有量一直低于1万亿美元,维持在8000亿美元左右。

中国外汇储备投资的多样化趋势仍然在继续。

2024年4月前,中国央行连续18个月增持黄金,此后增持步伐放缓。直到2024年11月以来,中国央行再度连续第6个月增持黄金。

3月正值本轮美债市场动荡前夕,4月份特朗普关税政策一度引发美债信用危机,美国国债市场出现大幅异常波动,市场纷纷猜测是否与美债持有国大幅抛售有关。

值得一提的是,各国持有美债的数据公布,通常有时间延迟,未来几个月的数据动向也备受关注。

近日,国际信用评级机构穆迪宣布下调美国主权信用评级,将美国政府的长期发行人和高级无担保评级从Aaa下调至Aa1,同时将评级展望从“负面”调整为“稳定”。

此前另外两大国际机构惠誉和标普也已下调美国评级,加上此次穆迪的下调,意味着美国已经失去三大评级机构中的“最后一个AAA评级”。

穆迪在声明中指出,10多年来美国政府债务规模扩张与利息支付比率的增加,其水平明显高于评级相似的主权国家。

新闻稿写道:“虽然我们承认美国在经济和金融方面具有显著优势,但这些优势已不足以完全抵消财政指标的恶化。”

2

"做多黄金"一度成为最拥挤的交易

在创下近六个月最大单周跌幅后,金价出现反弹。

5月19日早盘,现货黄金价格直线拉升,站上3240美元/盎司,涨幅扩大至1.3%。

狂飙的金价迎来急刹车,国际金价剧烈波动。自4月22日国际金价创出历史新高开始,截至5月16日的16个交易日,COMEX黄金较前高已最多回调超11%,从3509.9美元上方一度跌至3123.3美元。

国内品牌金饰单克价格回落至千元下方。有网友发帖称,“我好像抄了个顶”、“亏麻了”、“天塌了”、“求支招”…

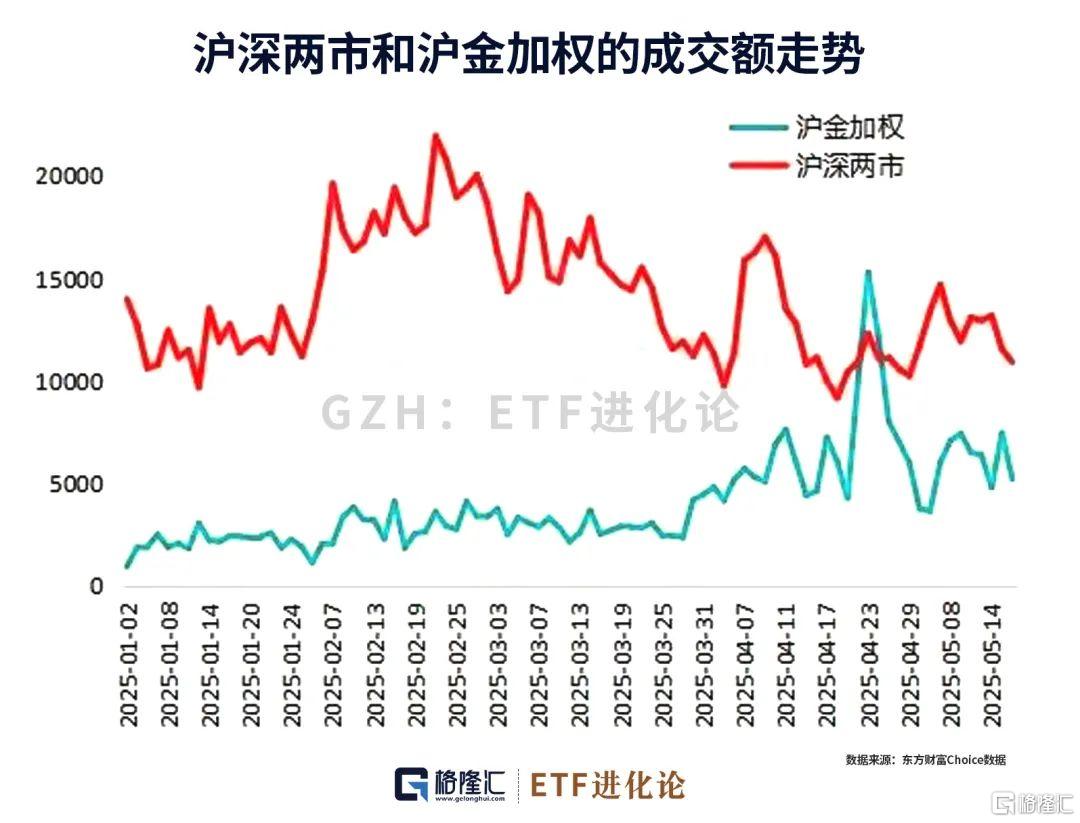

金价创下新高后的两个交易日,沪金加权指数成交额超过沪深两市(股市)成交额。

4月23日,沪金加权指数的成交额高达1.53万亿元,当日沪深两市(股市)两成交额为1.23万亿元。

4月24日,沪金指数成交额继续过万亿,为1.22万亿元,再度超过沪深两市的成交额。

5月16日,沪金指数的成交额为5193亿元,较峰值时萎缩约66%。

根据CFTC数据显示,4月黄金非商业净多头头寸达到了历史峰值38.2万手,较五年均值高出47%。

美银发布的5月基金经理调查显示,基金经理普遍认为黄金自2008以年来最被高估的资产,58%认为黄金是当前最拥挤交易。

近三年黄金价格开启疯涨模式,COMEX黄金2023年涨13.45%,2024年涨27.39%,今年最高一度涨超30%。

黄金具有较为复杂的属性,包括金融属性、避险属性、商品属性和货币属性四个方面。

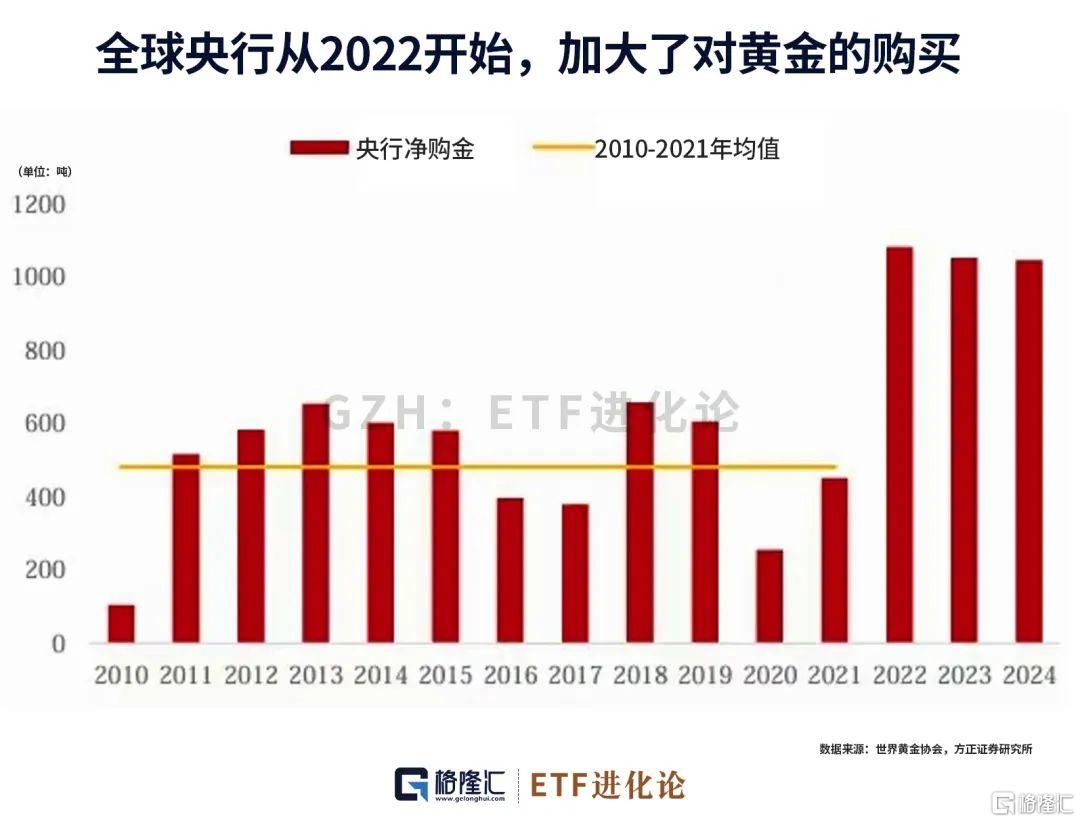

近年来黄金价格持续上涨,全球央行的购金需求成为金价上涨的重要支撑。

从数据来看,2010-2021年,全球央行净购金平均值仅为481.36吨,2022年央行净购金达到了1080吨,2022-2024年全球央行净购金平均值达到了1058.48吨。

黄金长期的核心逻辑就是美元信用危机。黄金与美元天然存在替代效应,当美元走弱时,黄金的价格往往会提高,这表现为黄金和美元之间的“跷跷板”效应。

3

私募魔女减持银行、配置黄金

有媒体报道,私募魔女近日减持银行、配置黄金,其在5月11日的月报中提到:

“过去一年多时间,我们一直持有超过10%的银行股,近期已经减仓大部分,后续择机进一步减仓到0。在当前的背景下,组合中增加一部分黄金配置是有战略意义的。

首先,美元体系加速衰落,中短期看,没有任何一种货币可以替代美元的储备地位,其它国家大概率会继续减少美元储备,增加黄金储备;美元计价的黄金5-10年左右的维度,几乎必然上涨。”

4月22日以来,伴随国际金价下跌,黄金相关ETF迎来调整。

截至上周五,4月22日以来,黄金股ETF跌超11%,黄金ETF、上海金ETF跌超7%。

黄金ETF下跌中,超82亿元资金在买入。其中,易方达黄金ETF净流入额23.49亿元;博时黄金ETF基金流入额19.46亿元;富国金ETF、华安黄金ETF吸金超5亿元;天弘上海金ETF、黄金ETF华夏资金净流入额均超4亿元。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

对于金价巨震,国际大行花旗率先下调了黄金未来展望。5月12日,花旗发布报告,将未来三个月黄金目标价从每盎司3500美元大幅下调至3150美元,降幅高达10%。

方正证券研报称,当前黄金价格本身已经处于较高位,同时近期随着关税等外部事件暂缓,短期内可能引发部分投资者高位获利了结或央行放缓黄金购买节奏,进而引发黄金价格出现阶段性回调;但从中长期角度看,在美元信用下降、美联储降息周期开启、全球央行持续增加购金的背景下,黄金在短期调整后有望继续维持长期上行趋势。

免责声明:所有平台仅提供服务对接功能,资讯信息、数据资料来源于第三方,其中发布的文章、视频、数据仅代表内容发布者个人的观点,并不代表泡财经平台的观点,不构成任何投资建议,仅供参考,用户需独立做出投资决策,自行承担因信赖或使用第三方信息而导致的任何损失。投资有风险,入市需谨慎。

迁址公告

迁址公告

古东管家APP

古东管家APP

关于我们

关于我们

请先登录后发表评论