武汉光谷在光电器件、激光等细分领域具有全球竞争力,聚集了超过1.5万家光电子信息企业,素有“中国硅谷”之称。

长飞光纤、武汉睿芯、烽火通信等头部光纤企业的总部均位于武汉,近期,又有一家来自武汉的光纤企业冲刺IPO。

格隆汇获悉,武汉长进光子技术股份有限公司(简称“长进光子”)不久前向上交所递交了招股书,寻求科创板上市,由国泰海通证券担任保荐人。

长进光子所处的特种光纤行业未来将受益于AI产业的发展,具有一定的想象空间。不过,公司也面临着国内外厂家的竞争,近几年主要产品的销售均价呈下降趋势。

01

华中科技大学教授创业,专注于特种光纤领域

长进光子成立于2012年7月,2022年11月完成股改,总部位于湖北省武汉市东湖新技术开发区。

本次发行前,长合芯直接持有公司34.42%的股权,为公司控股股东。

李进延通过长合芯、致远一号、致远二号及一致行动协议(与刘长波)合计控制公司43.12%的表决权,为公司的实际控制人。

此外,公司其他重要股东还包括杰普特(688025)、力合泓鑫、珠海紫荆、嘉兴沃土、中移基金、华为哈勃投资等。

李进延今年53岁,目前担任董事长,他毕业于中国科学院上海光学精密机械研究所,博士研究生学历。他曾任烽火通信高级研发工程师、烽火藤仓光纤科技研发部经理等职务。

2008年11月至今,李进延博士任华中科技大学武汉光电国家实验室教授、博士生导师,已于2025年7月办理离岗创业。

刘长波今年47岁,在公司任董事、总经理,毕业于武汉大学,硕士研究生学历。他也曾在烽火通信、烽火藤仓光纤科技等公司从事研发、销售等相关的工作。

长进光子与华中科技大学关系密切,除董事长李进延曾在该校任教之外,公司的8名核心技术人员中,有6名毕业于华中科技大学。

长进光子是国内领先的特种光纤厂商,具备高性能、多品类特种光纤研发与产业化能力。

公司主要产品掺稀土光纤是特种光纤的重要子类,是激光产业链上游核心光学材料,是各类光纤激光器、光纤放大器、光纤激光雷达的核心元器件,广泛应用于先进制造、光通信、测量传感、国防军工、医疗健康、科学研究等领域。

光纤是光导纤维的简称,其基础功能是传输光信号。仅具备光信号传输功能的光纤被称为常规通信光纤,广泛应用于光通信领域。

区别于常规通信光纤,特种光纤具有特种材料和结构,从而具备特殊性能和用途。

其中,掺稀土光纤用于产生特定波长激光和放大光信号,推动实现高功率、高性能的激光输出,或长距离、大容量、高速率的光信号传输。

公司产品下游应用领域,来源:招股书

02

主要产品的销售均价呈下降趋势,毛利率接近70%

长进光子主要通过向下游客户销售掺稀土光纤实现收入,受下游行业需求增加等因素的影响,近几年长进光子的收入也有所增长。

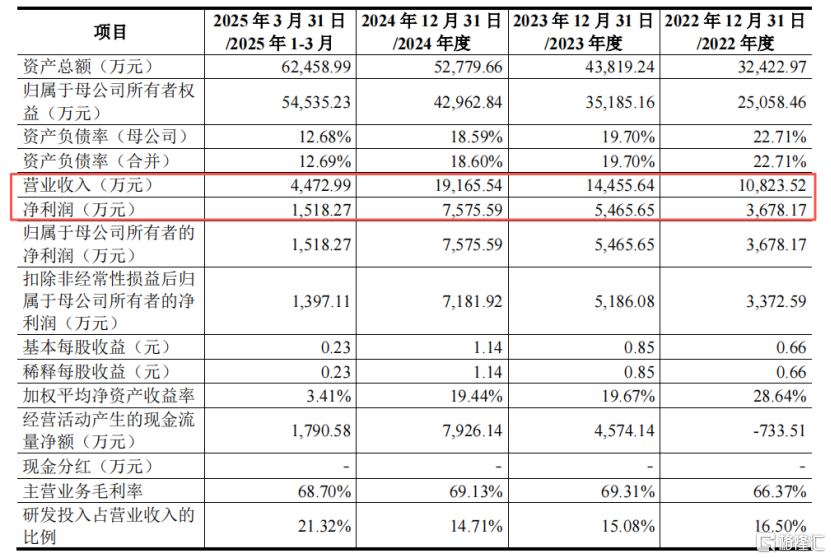

2022年、2023年、2024年和2025年1-3月(报告期),公司营业收入分别为1.08亿元、1.45亿元、1.92亿元、4472.99万元;净利润分别为3678.17万元、5465.65万元、7575.59万元、1518.27万元。

关键财务数据,来源:招股书

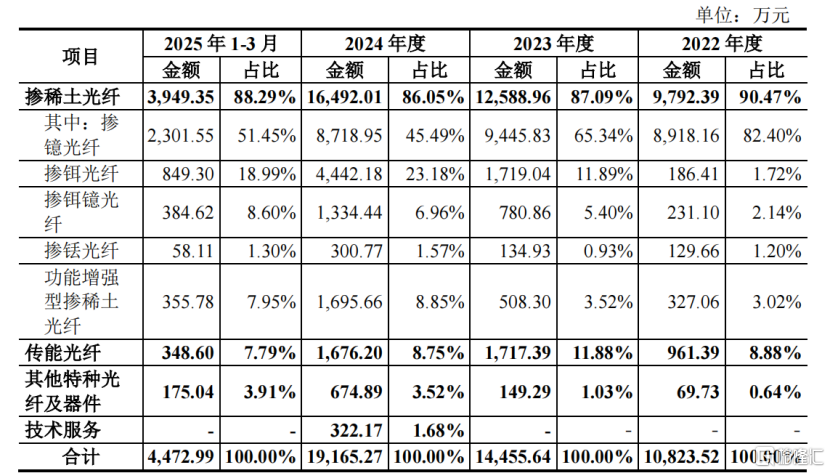

按产品线划分,掺稀土光纤为公司的核心产品,各期收入占比均超过85%,其中2024年,掺镱光纤、掺铒光纤的收入占比分别为45.49%、23.18%。

按应用领域划分,2022年至2024年,公司来自光通信领域的收入占比由3.09%提升至33.21%,来自先进制造领域的收入占比由90.81%下降至54.34%。

主营业务收入按产品构成情况,来源:招股书

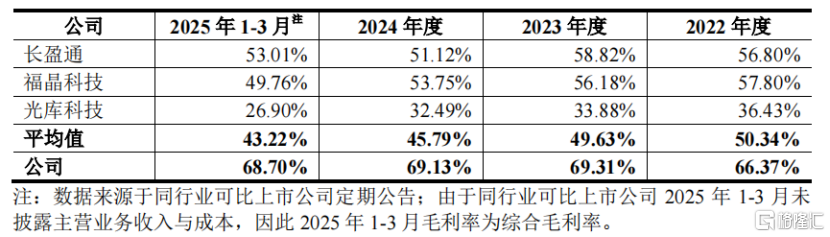

报告期内,长进光子的主营业务毛利率分别为66.37%、69.31%、69.13%、68.7%。

与同行业公司相比,报告期内长进光子的毛利率高于同行平均水平,主要系产品类型、应用领域、客户结构存在较大差异。

可比上市公司的主营业务毛利率对比情况,来源:招股书

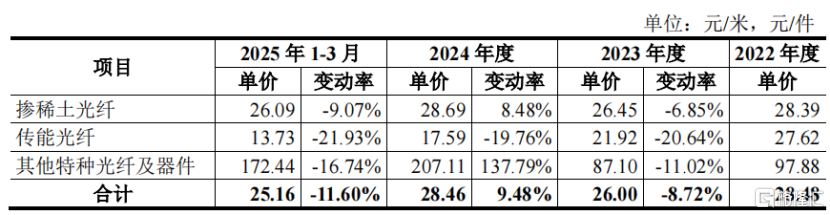

值得注意的是,长进光子主要产品的销售均价呈下降趋势,原因在于公司处于成长期,为快速提升市场份额采取了较为积极的定价策略。

2025年1-3月,掺稀土光纤、传能光纤、其他特种光纤及器件的单价变动分别为-9.07%、-21.93%、16.74%。

公司主要产品销售单价变动情况,来源:招股书

截至2024年年底,长进光子的员工总数为213人,其中研发人员37人,占比为17.37%。

2022-2024年,公司累计研发投入为6785.07万元,占最近三年累计营业收入的比例为15.27%。

采购端,长进光子主要原材料包括石英管材、光纤涂料、稀土及化学品。报告期内,公司主要供应商包括长飞石英、苏州盛吉、安徽盛基、湖北吉佳力、舒权贸易、国产厂商武汉镱得飞、湖南稀土院等。

值得注意的是,长进光子部分原材料需要从海外采购,2024年,公司进口石英管材的比例约为68%。

如果未来上述供应商所在国家采取贸易禁运措施,将可能对公司正常生产经营和订单交付造成不利影响。

销售端,长进光子已开拓光通信、国防军工、测量传感等领域的客户,包括锐科激光、创鑫激光、杰普特、客户A、光迅科技、德科立、海创光电等。

报告期内,公司向前五大客户的销售收入占比均超过了70%,客户集中度较高。

值得注意的是,长进光子的应收账款占比也较高。各报告期末,公司的应收账款余额分别为5669.09万元、5911.49万元、7760.37万元和7854.03万元,占当期收入的比重分别为52.49%、40.77%、40.42%、175.59%。

03

AI对带宽提出了更高的要求,目前特种光纤领域仍由国际厂商主导

长进光子的主要产品为掺稀土光纤,所属细分行业为“电子器件制造”之“光电子器件制造”。

特种光纤产业链上游包括石英管材、光纤涂料、稀土及化学品、工业气体等原材料、辅料供应商,以及MCVD设备、光纤拉丝塔等各类生产及检测设备供应商。

特种光纤作为关键增益介质,直接下游是光纤激光器、光纤放大器以及光纤激光雷达等光器件的制备厂商,应用于先进制造、光通信、国防军工、测量传感等领域。

随着人工智能、云计算、大数据、物联网等信息技术快速发展,催生了跨区域节点和中心节点间大流量互联的需求,创造海量的数据流量传输需求。

为有效应对数据流量与数据交汇量的爆发式增长,光通信系统亟待升级以实现更大容量、更高速率和更低时延的信息传输。

以超宽带掺铒光纤为核心部件的C6T+L6T超宽频谱光纤放大器,通过将传输信道由C波段拓展至L波段,有效回应了当前光通信领域对扩展带宽的迫切诉求。

根据头豹研究院,全球来看,2023年特种光纤市场规模约为20亿美元,其中掺稀土光纤的市场规模从2019年的5.8亿美元增长至2023年的10亿美元,过去五年的复合增长率为15%。

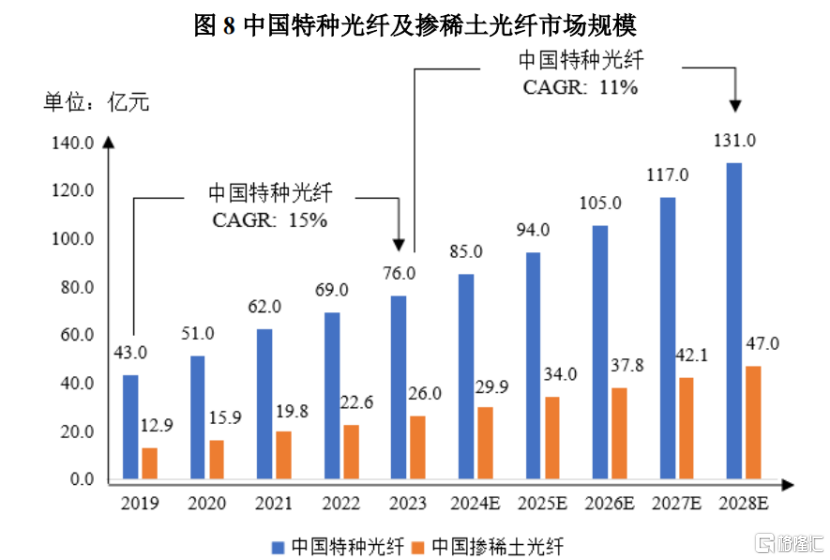

国内方面,特种光纤市场规模从2019年的43亿元增长至2023年的76亿元,2028年有望进一步攀升至131亿元。其中,掺稀土光纤2023年的市场规模为26亿元,2028年预计增长至47亿元。

中国特种光纤及掺稀土光纤市场规模,来源:招股书

目前特种光纤领域由国际厂商主导,全球主要参与者多为欧美发达国家的公司,如美国Nufern公司、nLIGHT公司、OFS公司以及英国Fibercore公司等。

我国特种光纤产业起步较晚,多数厂商结合其本身的业务特征在细分领域有针对性地发力。

据招股书,中国特种光纤行业较为集中,2023年,头部生产厂商长飞光纤、武汉睿芯、长进光子、烽火通信和长盈通占据35%的市场份额。

总体而言,长进光子所处的特种光纤行业未来也将受益于AI产业的发展,具有一定的想象空间。不过,公司面临国内外厂家的竞争,近几年主要产品的销售均价呈下降趋势,此外,公司也面临一定的应收账款压力。

未来,公司能否抓住AI时代的机遇,持续绑定核心客户,格隆汇将保持关注。

免责声明:所有平台仅提供服务对接功能,资讯信息、数据资料来源于第三方,其中发布的文章、视频、数据仅代表内容发布者个人的观点,并不代表泡财经平台的观点,不构成任何投资建议,仅供参考,用户需独立做出投资决策,自行承担因信赖或使用第三方信息而导致的任何损失。投资有风险,入市需谨慎。

迁址公告

迁址公告

古东管家APP

古东管家APP

关于我们

关于我们

请先登录后发表评论