作者 | 深鹏

数据支持 | 勾股大数据(www.gogudata.com)

在连续创出历史新高后,午后金价出现回落。

不过,也有国际大投行调高了金价预期。

美国银行与法国兴业银行的分析师,不约而同地发表的最新的,关于2026年的金价目标:5000美元!

今年以来,不断有国际大投行调高金价目标,其中不少已经应验。

现货黄金今日最高也一度达到4179美元/盎司,续创历史新高,年内累涨超1500美元,涨幅超56%。

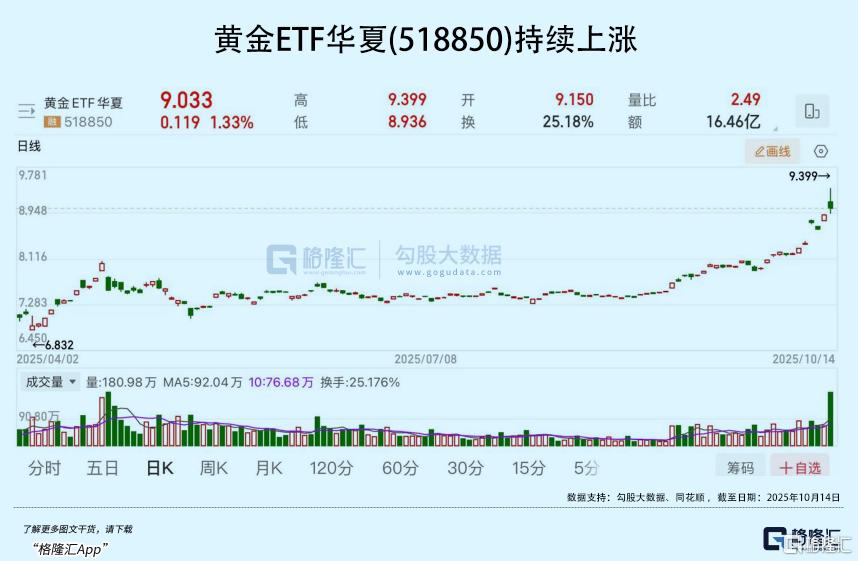

A股黄金ETF华夏(518850)、黄金股ETF(159562)早盘飙涨,黄金ETF华夏收盘净值创新高,黄金股ETF盘中净值创新高。

尽管午后回落了,但在避险情绪、降息周期延续、美元信用风险、央行持续购金等因素助推下,黄金市场正在上演一场波澜壮阔的大涨行情。

黄金股ETF(159562)年内涨超94%,黄金ETF华夏(518850)年内涨超51%。

美银和法兴的最新观点,又会否成黄金新的价格之“锚”呢?

01

抢“金”

尽管今天金价冲高回落,但拉长时间看,2025年以来,国际黄金确实走出了独立上升曲线,其相对收益也超过了传统股债资产。

这一轮上涨行情的本质,可以认为是市场定价逻辑的根本性变迁:黄金正从边缘化的避险标的,演进为宏观配置中的核心资产。

驱动黄金价格上行的力量,主要源于三个方面,分别为政策预期重塑、风险环境演变与需求结构转型。

政策预期重塑方面,主要是美国贸易政策和货币政策的变化。

例如对等关税引发的经济衰退担忧、通胀重启的担忧,等等,而美联储政策从紧缩转向适度宽松,以及美债规模不断突破新高、政府停摆等等,则引发市场对于弱美元的预期,以及美元定价体系重构的逻辑。

在这个重构过程中,黄金作为非主权信用资产,其配置价值得到系统性重估。

风险环境演变方面,主要是地缘冲突。

俄乌依然深陷战争泥潭,中东也经常有冲突,包括亚洲、美洲、非洲地区,也时常出现地缘冲突事件。

而且,这种地缘的不确定性,有可能常态化,触发全球范围内的资本避险需求。

需求结构转型方面,主要是各国央行购买黄金的情况。

根据世界黄金协会的数据,自2022年以来,全球央行每年的黄金净购买量均超过1000吨,远高于2008年⾄2022年间年均500吨的水平。在2025年第三季度,全球央行延续了强劲的购金势头,成为黄金需求端最稳定、最重要的支撑力量,也正在重塑黄金的供需格局。

各国外汇储备管理机构的持续购金行为,反映了国际货币体系演进过程中的战略选择,这种官方需求的刚性化,与传统投资需求的周期性形成鲜明对比。

值得一提的是,通过ETF参与本轮黄金大行情,是一大亮点。

相关统计数据显示,2025年三季度,全球黄金ETF实现连续三个月净流入,7月与8月主要由北美和欧洲基金主导,9月再度录得约26.8吨(约合17亿美元)的单日最大日流入,全季合计增持约130吨,带动总持仓升至3782吨,仅比2020年11月历史峰值低约3%,季度末管理资产规模首次站上4070亿美元。

主要原因是美联储9月再度降息25个基点,美国10年期实际收益率跌破1%,美元走弱;同时中东局势升级、美国贸易关税不确定性升温,避险需求与抗通胀需求同步放大。北美基金在金价突破前高后加速建仓,欧洲基金因欧元金价刷新纪录持续买入。

国内投资者也在疯狂抢筹黄金。

其中,黄金ETF华夏(518850)近20个交易日吸金9.54亿元,年内资金流入35.74亿元;黄金股ETF(159562)近20个交易日吸金16.5亿元,年内资金流入19.69亿元。

02

剑指5000美元?

在最新的研究报告中,美银全球研究团队称:

“白宫非同寻常的政策框架应会继续为黄金提供支撑”,并援引财政赤字、债务上升和降息压力等驱动因素;法国兴业银行的理由,则是受ETF资金流入势头持续强劲和各国央行购金需求。

当然,是否会达到这样的高度,还存在不确定性,需要等待时间验证。尤其是当行情快速上涨,触发技术性回调时,投资者的情绪变化起伏大,难免感到迷茫。

不过,一个大级别的行情,趋势是相对稳定的,虽然难免中间会有一些波折。

从一些最新数据统计中,投资者确实可以看到黄金的价值得到了大幅度提升。

CompaniesMarketCap数据显示,随着金价屡创历史新高,黄金总市值已突破28万亿美元,在全球资产市值排行榜断层第一,即便科技股、白银、比特币近期也有不错表现,也难敌黄金涨势。

从具体数据上看,即使将英伟达(4.585万亿美元)、微软(3.821万亿美元)、苹果(3.675万亿美元)、谷歌(2.952万亿美元)、白银(2.911万亿美元)、亚马逊(2.347万亿美元)、比特币(2.263万亿颅美元)、Meta(1.797万亿美元)、博通(1.684万亿美元)、沙特阿美(1.616万亿美元)的市值加起来,也低于黄金总市值(28.011万亿美元)。

也难怪全球最大对冲基金桥水创始人达利欧近日表示,现在就像20世纪70年代,投资者应该比平常持有更多的黄金,即使黄金价格已飙升至每盎司4000美元以上的历史新高,投资者仍应将其投资组合中多达15%的资产配置在黄金上,黄金无疑比美元更具避险属性。

而更接地气的证据,如上海黄金交易所的溢价、国内黄金ETF规模的扩张,以及与以往周期中常见的投机性持仓不同,本轮行情中投资者的持有期限明显拉长,正在印证达利欧的观点,即投资者更倾向于将黄金作为战略配置而非战术工具。

03

后续将演变?

从宏观的角度看,影响金价的三大推手:政策、地缘、买家,趋势上并没有太大改变。

极端的贸易保护政策依然给全球宏观经济增长带来压力,触发避险需求;而货币宽松政策,全球去美元化趋势,将继续利好黄金资产;地缘冲突方面,尤其如俄乌,仍然无法确定何时以及在何地会得到完满解决,加上亚洲、美洲、非洲是不是爆发的冲突,虽然零星,但也经常触发全球资金战略性避险。

关于买家这块,世界黄金协会调查显示,95%的央行计划未来12个月增持黄金,创历史新高,驱动因素包括对冲地缘风险(85%)、优化储备结构(81%)及应对美元信用边际减弱。

2025年三季度央行购金态势延续了结构性增持趋势,预计四季度新兴市场主导、地缘政治与货币体系重构为主要推手,全年购金量或接近预测的1000吨。

除了传统的机构投资者和珠宝商外,主权基金、家族办公室以及新兴市场零售投资者都在重新定位黄金在各自资产组合中的角色。

这种参与主体的多元化,不仅增强了市场的深度和广度,也使得价格形成机制更加复杂。

值得一提的是,法国兴业银行强调的“ETF资金”,如何理解呢?

本轮上涨早期,确实是由央行和部分期货市场投资者主导,而非传统的ETF散户和机构。

但当金价上涨趋势得到更广泛投资者的确认,特别是当美联储降息信号明确后,蛰伏在场外的大量资金,就有可能通过ETF等渠道涌入黄金市场,形成第二波,也是较大级别的推动力。

届时,ETF的流入就有可能与央行购金形成共振,共同将金价推向新高。

从这个角度上看,ETF方式,确是参与这轮黄金大行情的方式之一。

黄金主题的ETF也有很多选择,如黄金ETF华夏(518850),锚定实物黄金,其底层资产为上海黄金交易所的黄金现货合约,直接反映黄金价格波动,支持T+0交易。

又如黄金股ETF(159562),则是股票型ETF,投资于在港A股上市的黄金相关公司,权重股聚焦金矿股,如紫金矿业、山东黄金、中金黄金等,也包含少部分珠宝零售公司,如老铺黄金、周大福等。

作为黄金投资“利器”,黄金ETF华夏(518850)和黄金股ETF(159562)的综合费率均为0.2%,属于同类最低。

以100万元投资为例,相比市面上普遍0.6%费率的同类产品,持有一年可节省4000元成本。

04

结语

尽管今天午后,金价走势存在波动,但回归本源,即在充满不确定性的世界里,黄金这位“诚实的资产”,正以其沉默的光芒,提醒着什么才是价值本源。

对于投资者而言,这是一个时代性的机遇。

理解这一趋势的深刻内涵,比单纯追逐价格波动更具现实意义。参与这场征程,也不仅是为了财富的增值,更是为了在历史的洪流中,为个人的资产寻求一份最终的保障。

正如达利欧所传达出来的,在现今的市场环境下,投资者需要重新评估黄金在资产组合中的角色。

当然了,任何投资都需谨慎,在追随长期趋势的同时,也应密切关注宏观经济数据的变化、主要央行的政策信号、地缘问题的进展、以及市场面资金面的变化,等等,并做好应对风险和市场波动的准备。

同时,在参与的过程中,投资工具的选择也很重要。

有着分散投资、降低风险、成本低廉、交易灵活便捷、透明度高等特点的黄金主题ETF,正成为越来越多投资借道参与黄金行情的利器。(全文完)

免责声明:所有平台仅提供服务对接功能,资讯信息、数据资料来源于第三方,其中发布的文章、视频、数据仅代表内容发布者个人的观点,并不代表泡财经平台的观点,不构成任何投资建议,仅供参考,用户需独立做出投资决策,自行承担因信赖或使用第三方信息而导致的任何损失。投资有风险,入市需谨慎。

迁址公告

迁址公告

古东管家APP

古东管家APP

关于我们

关于我们

请先登录后发表评论