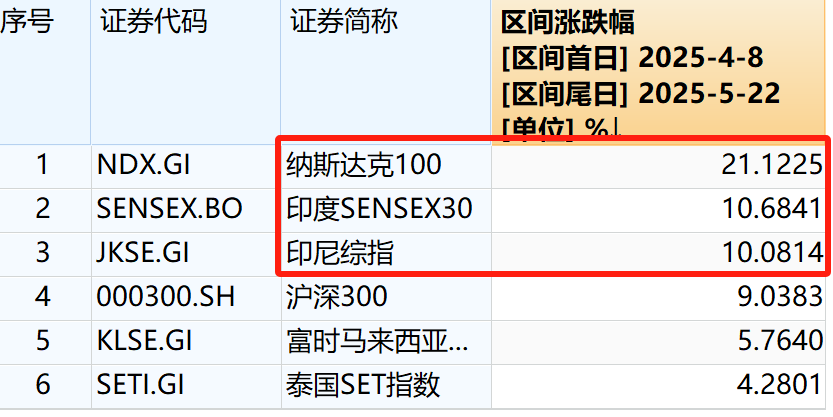

5月进入末尾,不知不觉中全球股市已经接连收复失地,并且相当一部分不断奔着新高、重归慢牛走势。例如,4月8日以来,纳斯达克100已经涨了21%,印度SENSEX30和印尼综指的涨幅都在10%以上,表现皆优于沪深300。

无疑,在这种慢牛走势中,每次阶段性回调都是布局的好时机。

对于外围股市,美股一直是公认的最佳策略。毕竟即便会经历过山车,但每次都能迅速回归常态,并不断新高,确定性很强。

目前A股跟踪纳斯达克100指数的有十多只ETF,管理费分为三档:千分之八、千分之六和千分之五。这个不用多考虑,我们肯定选择最低千五的一档。

其次,我们需要综合考虑ETF规模和交投活跃度,选择日均成交额在1亿元以上的,流动性才够好;并且还要考虑外汇额度:每日申购额度在8000万人民币以上的,才能够长期充分吸纳新增申购资金。

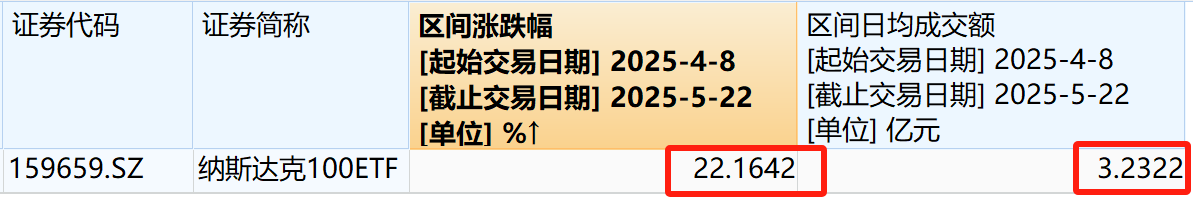

综合对比之下,$纳斯达克100ETF(SZ159659)$不仅是费率最低一档,而且流动性和额度都满足要求。数据显示,4月8日以来,纳斯达克100ETF(159659)涨了22%,日均成交额高达3亿。

大家习惯把筹码押在确定性高的美股科技上,然而,真正的全球配置需兼顾“确定性”与“高弹性”。当美股普遍估值高企、逆全球化趋势渐起、资金开始寻觅新洼地时,新兴市场其实也是个相当不错的全球配置搭子。

印度、印度尼西亚、马来西亚等新兴国家与东方和西方都有紧密的贸易关系,目前A股布局这些国家的新兴亚洲精选50指数和A股、美股相关性都很低,分别为-0.02和0.23,能在逆全球化趋势中分散单一市场带来的风险。

摩根士丹利最新报告指出,这些新兴市场股票2024年的远期市盈率仅为12.4倍,显著低于发达市场的19.1倍,且持仓占比处于十年低位。后续随着美元周期拐点临近,新兴市场股汇双涨的窗口正在打开,很可能会成为资金回流的焦点。

此外,国际货币基金组织也预测,新兴经济体和发展中经济体的经济增长率将是发达经济体的两倍。最近几年,新兴市场中世界级公司的数量持续增加,在MSCI ACWI指数中,有超过60%的高增长(预计未来三年盈利增长超过 20%)股票都是新兴市场企业。

不过场内布局新兴市场的ETF很少,只有$新兴亚洲ETF(SH520580)$一只:50%仓位配置印度(金融+科技龙头),50%覆盖印尼、马来西亚、泰国(资源+消费升级),比较稀缺。

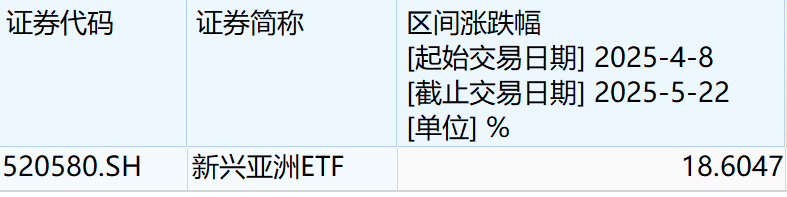

不过这个ETF是两融品种,意味着质地很好,大家不用担心,费率也比较低。我看了一下,从4月8日到现在新兴亚洲ETF(520580)已经涨了19%,可以等三哥那边稍微回调下再买,或者中长期定投。

作者:ETF金铲子

免责声明:所有平台仅提供服务对接功能,资讯信息、数据资料来源于第三方,其中发布的文章、视频、数据仅代表内容发布者个人的观点,并不代表泡财经平台的观点,不构成任何投资建议,仅供参考,用户需独立做出投资决策,自行承担因信赖或使用第三方信息而导致的任何损失。投资有风险,入市需谨慎。

泡财经APP

泡财经APP

关于我们

关于我们

请先登录后发表评论