又一次见证历史!

现货黄金再度刷新历史高点,伦敦金最高价突破4490美元/盎司,年内涨幅70.87%,距离1979年以来的最大年度涨幅仅一步之遥。

黄金ETF(159934)今日上涨,净值创历史新高;今年以来,该ETF涨幅达到62.7%,创历史新高。

今年黄金走出大牛市,可能超出不少投资者的意料。

当中,有海外宽松预期、央行购金及地缘不确定性背景下,黄金中长期配置价值的凸显,更重要的是,这是一场关于黄金投资“新范式”的转移,体现的是黄金定价框架系统性变化,是一场数十年以来黄金价值的重估。

01

地缘紧张

近期,金价的飙升,和地缘紧张问题再度升温不无关系。

关注度比较高的地区,有两个:

一个是东南亚的泰柬冲突,自12月7日以来,泰国与柬埔寨在边境地区爆发严重冲突。

美国总统特朗普的停火呼吁未获遵守,外部调停失败,冲突持续,这显示出地区内部矛盾可能迅速激化,为全球市场带来了一个新的、意外的风险来源。

另一个拉美的委内瑞拉,美军在短短10天内,于国际水域两次扣押了委内瑞拉的油轮。美国总统特朗普公开威胁将继续此类行动,并“不排除开战可能”。同时,美军在加勒比海部署了包括航母在内的舰队,开展“南方之矛”行动,形成军事包围态势。

国际社会反映不一,巴西、墨西哥等国呼吁局势降温,而俄罗斯、伊朗则公开声援委内瑞拉,反对美国行动。

这一对峙直接涉及全球石油贸易与资源争夺,极易触发市场对能源安全和贸易中断的恐慌,成为最可能引发全球市场恐慌的“黑天鹅”事件。

此外,一直都处于战火中的俄乌、中东,局势时好时坏。

特别是俄乌,前线依然胶着,外交层面的调节也遇到障碍,俄罗斯拒绝了“短期停火”的提议,坚持任何停火都需是全面解决方案的一部分;美国与乌克兰在柏林和佛罗里达等地进行了密集会谈,但双方在领土等核心问题上的根本分歧仍未化解。

这种“战局僵持”与“和谈艰难”并存的局面,构成了持续的、可预期的地缘风险来源,也使得避险需求变得多元化和持久化,刺激黄金买盘。

02

货币宽松

同时,宏观货币周期下,降息预期与“贬值交易”出现共振。

宏观数据层面,美国通胀延续回落态势,11月CPI同比降至约2.7%,通胀中枢呈现下移趋势;就业端来看,近月美国失业率运行于相对偏高区间,劳动力市场由紧转松的边际变化持续延续。

从利率预期与美元近期走势来看,市场对2026年美联储进一步降息的预期有所抬升,美元指数维持偏弱运行格局。

从经济和货币层面来看,黄金此番创历史新高,并非单一数据或短期事件驱动,而是美国货币政策进入降息周期后市场中长期再定价的必然结果。

通胀回落为宽松政策提供支撑,就业与需求放缓削弱实际利率回升基础,推动市场聚焦2026年降息节奏与终点利率;叠加美元利差收窄、财政与金融周期不确定性上升,黄金货币属性及风险对冲价值凸显。

历史数据反复证明,美联储货币政策从紧缩转向宽松的“鸽派”周期,是黄金牛市最有力的引擎之一。

而深层“贬值交易”的逐渐流行,可能是比降息更加长远的逻辑。

全球主要经济体的政府债务与GDP比率已攀升至历史高位,且财政赤字持续膨胀,引发投资者质疑主权货币的长期购买力,担心未来可能通过“财政货币化”(即央行直接为政府债务融资)或隐性通胀来消化债务。

这种对法定货币信用根基的担忧,促使资金从传统债券市场撤离,转而涌入黄金——这种不受任何国家信用背书的终极价值储藏物,从而使得黄金从“抗通胀”工具升级为“抗货币信用风险”的工具。

近年来,各国央行购金行为越来越多。

12月7日,国家外汇管理局发布的数据显示,截至11月末,我国外汇储备规模为33464亿美元,较10月末上升30亿美元,升幅为0.09%,创下2015年12月以来的新高。数据同时显示,11月末黄金储备为7412万盎司,较上月末增加3万盎司,为连续13个月增持。

世界黄金协会报告显示,自2020年第三季度以来,全球央行已连续14个季度净购入黄金。购金量更是呈现出前所未有的增长加速态势。过去三年,每年央行购金量均超过1000吨,几乎是此前十年年均水平的两倍。

世界黄金协会报告显示,11月全球实物黄金ETF流入达52亿美元,已连续六个月实现流入。截至11月底,资产管理总规模增至5300亿美元,环比增长5.4%;总持仓上升1%至3932吨,均创新高,今年全球黄金ETF流入总量有望创下历史最佳年度表现。

ETF配置资金和央行购金,形成结构性需求,为金价构建“下有支撑、上有弹性”的格局。

黄金成为最近两年市场最亮眼的品种之一,资金正在借道ETF投资黄金。

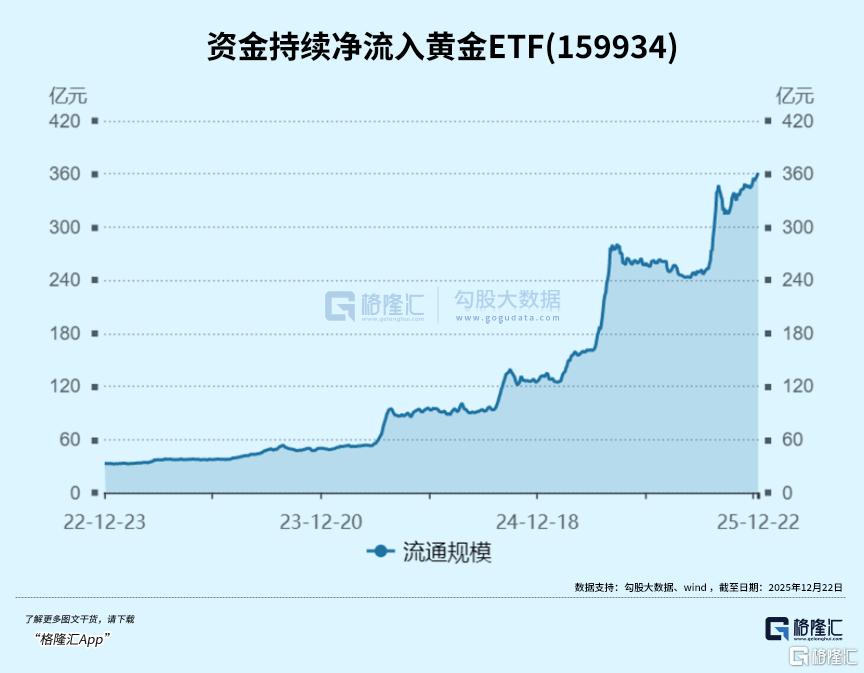

黄金ETF(159934)年内资金净流入超126.83亿元,最新规模361.16亿元。

03

黄金投资“新范式”

随着加密货币的快速发展,黄金的价值曾经一度受到挑战,“保值转移论”也曾尘嚣甚上。

但有意思的是,稳定币发行方Tether(发行USDT),在瑞士建立并拥有属于自己的金库,用于存放价值大约80亿美元的黄金储备,并计划扩大这些储备,强调黄金在逻辑上“比任何国家主权货币更加安全”。

这不仅代表了加密数字世界对传统价值锚的认可,也是其应对监管、增强信用背书的策略,是新资本深刻理解了黄金在数字时代的“信用桥梁”作用的重要证据。

另外,部分非金融企业开始将黄金纳入资产负债表,作为现金管理和对冲宏观风险的组成部分。

从本轮黄金牛市的演变来看,黄金正完成从周期资产到战略资产的“范式”转移。

这种转移,表现在:

1、定价因子多元化:除了实际利率,现在还需加入“央行购金速度”、“地缘政治风险指数”、“全球债务担忧情绪”等因子,后者正获得更大的权重。

2、持有者结构变化:长期战略持有者(央行)的比例上升,降低了市场整体的波动率,同时抬升了价值中枢。

3、功能重新定义:它不仅是对冲“通胀”,更是对冲“极端货币和地缘政治尾部风险”的保险。

因为这种转移,引发了市场对于黄金价值的重估,这能够解释为何金价一直“高烧不退”,以及过去一些常规的金价分析框架为何失效。

过去几个月,多家国际大投行明确调高了未来金价的预期,他们的分析框架,正体现了从短期周期分析,转向了对“全球货币体系重构”等结构性因素的长期定价。

其中,高盛 (Goldman Sachs)在2025年10月将2026年底目标价上调至4900美元/盎司,理由是结构性需求强劲、央行购金(预计2026年每月70吨)、黄金作为对冲高额主权债务和货币体系风险的工具。

摩根大通(J.P. Morgan)在2025年10月下旬,将2026年底目标价上调至5055美元/盎司,并上调了长期金价预期,理由是基于“美国债务前所未有”和“储备货币转变的历史相似性”,认为市场正进入一个由全球债务和去美元化驱动的新宏观制度。

摩根士丹利(Morgan Stanley)在2025年11月初,将2026年中的目标价上调至4500美元/盎司,理由是黄金在央行储备中占比已超越美债,美联储降息周期启动(历史数据显示降息后60天黄金平均涨6%)。

美国银行(Bank of America)虽未在近期给出新目标价,但在2025年四季度的分析中,将黄金列为2026年首选推荐资产之一,理由是对抗“货币贬值”的核心资产。

这些,都是一个值得重视的信号,表明市场正在为全球宏观秩序的结构性转变进行“定价”,强化了黄金在资产配置中的战略地位,而不仅仅是战术性交易品种。

04

结语

黄金这轮历史性行情,是“货币信用担忧 + 央行战略性配置 + 降息周期开启 + 地缘冲突避险” 多重史诗级叙事共振的结果。

不仅仅是简单的商品牛市,更折射出全球宏观经济、金融体系和地缘政治格局正在经历的深刻变化。

全球最大的对冲基金创始人瑞·达里奥,就公开发表观点,建议投资者在投资组合中配置10%至15%的黄金作为战略资产配置,对冲债务风险、通胀及货币贬值等系统性风险,并在战争或经济不确定性时期进一步超配。

投资黄金的方式也很多,有期货、黄金股等等,不过对于普通人来说,期货风险太高,玩的是心跳,个股分析又烧脑的,要是有个稳健的投资工具,就好了。

这就要说到ETF工具了,它的攻守兼备特点,正成为越来越多人的选择。

像黄金ETF(159934),紧密跟踪现货黄金价格,底层资产是上海黄金交易所的实物黄金的持有凭证,一手(100份)黄金ETF对应1克真金,投资门槛低,不用担心实物黄金的保管问题,交易灵活,支持T+0交易。

黄金ETF联接基金(A/C:000307/002963)为场外投资者提供投资黄金的便捷投资工具。

免责声明:所有平台仅提供服务对接功能,资讯信息、数据资料来源于第三方,其中发布的文章、视频、数据仅代表内容发布者个人的观点,并不代表泡财经平台的观点,不构成任何投资建议,仅供参考,用户需独立做出投资决策,自行承担因信赖或使用第三方信息而导致的任何损失。投资有风险,入市需谨慎。

迁址公告

迁址公告

古东管家APP

古东管家APP

关于我们

关于我们

请先登录后发表评论