近期,瑞昌国际控股有限公司(以下简称“瑞昌国际”)向港交所递交招股书,拟香港主板IPO上市,独家保荐人为第一上海。据悉,瑞昌国际曾在2023年3月、2023年9月递表港交所。

格隆汇了解到,瑞昌国际成立于1994年,总部位于河南省,是一家石油炼制及石化设备制造商。公司在河南洛阳有两处生产设施,其中一个负责生产硫回收设备及挥发性有机化合物焚烧设备和催化裂化设备,另一个负责生产工艺燃烧器及换热器。截止2023年底,两处自有生产设施的使用率分别约为100.9%及70.1%。

本次申请上市,瑞昌国际拟募集资金用于增加产能及能力及扩充营运规模、增强公司设计与研发能力、一般营运资金。

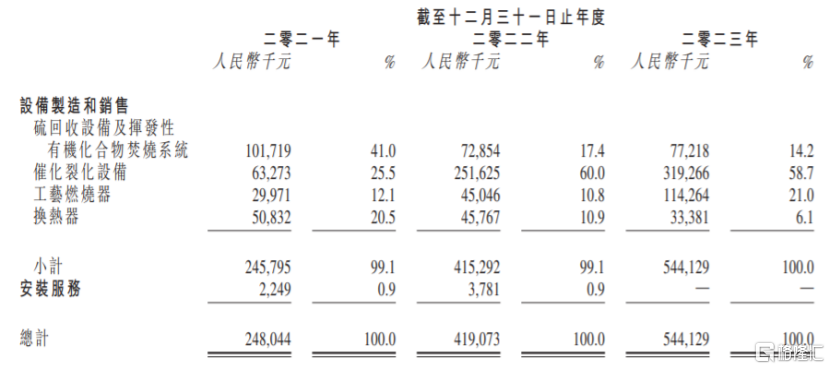

公司分为硫回收设备及挥发性有机化合物焚烧设备、催化裂化设备、工艺燃烧器、换热器四个产品类别。2021年至2023年,瑞昌国际的硫回收设备及挥发性有机化合物焚烧设备的营收占比大幅下滑,而催化裂化设备的营收占比明显上升。

按业务活动划分的收益明细,图片来源:招股书

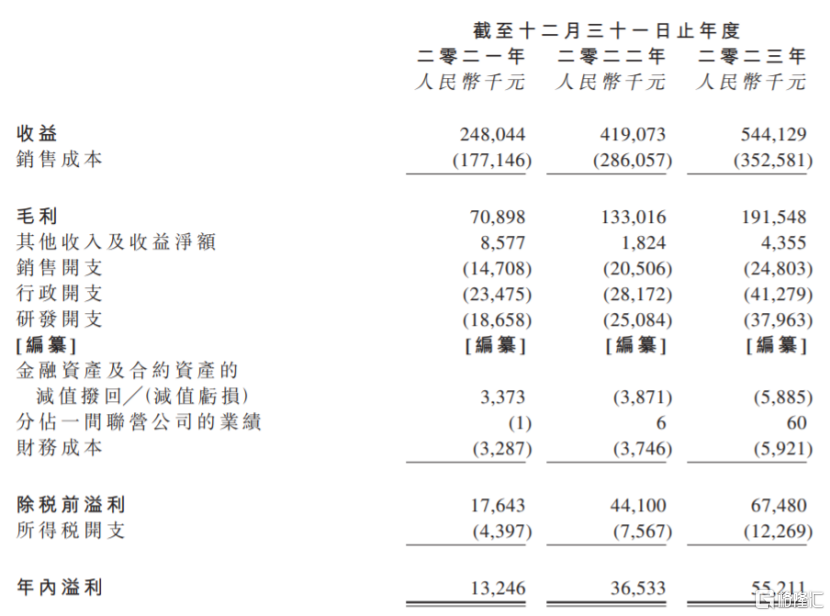

业绩方面,2021年、2022年、2023年,瑞昌国际的营业收入分别约2.48亿元、4.19亿元、5.44亿元,对应的净利润分别为1324.6万元、3653.3万元、5521.1万元。

公司经营业绩概要,图片来源:招股书

2021年、2022年、2023年,瑞昌国际的整体毛利率分别约28.6%、31.7%及35.2%,整体呈增长趋势。

瑞昌国际所处的石油炼制及石化设备行业分散,按2023年总收益计算,瑞昌国际在中国整体石油炼制及石化设备行业的市占率约为0.08%。按2023年收益计算,公司以6.3%的市场份额成为中国石油炼制及石化运营的第三大催化裂化设备制造商;按2022年收益计算,公司以3.1%的市场份额成为中国石油炼制及石化运营的第二大硫回收设备及挥发性有机化合物焚烧设备制造商。

瑞昌国际的客户主要包括中国石油炼制及石化行业的市场参与者,具体可分为生产设施拥有人、第三方承包商、设备制造商及其他。2021年、2022年、2023年,公司来自五大客户的收益分别占总收益约46.9%、75.9%及73.6%,其中来自最大客户的收益分别约占总收益约20.8%、60.5%及35.2%,占比较大。

公司经由招标或报价,主要以合约为基础提供石油炼制及石化设备,而瑞昌国际提供给客户的设备平均可使用年限约10年至20年,因此公司的收益未必属经常性质。未来如果主要客户减少对公司产品的采购,可能会影响公司的经营业绩。

值得注意的是,2021年、2022年、2023年,瑞昌国际的贸易应收款项及应收票据净额分别约1.6亿元、3.1亿元、3.27亿元,呈逐年上升趋势,其平均贸易应收款项及应收票据周转日数分别约为198日、205日及214日,公司面临着不能在保修期结束后如期收回全数合约资产的风险。

免责声明:泡财经所有平台仅提供服务对接功能,资讯信息、数据资料来源于第三方,其中发布的文章、视频、数据仅代表内容发布者个人的观点,并不代表泡财经平台的观点,不构成任何投资建议,仅供参考,用户需独立做出投资决策,自行承担因信赖或使用第三方信息而导致的任何损失。投资有风险,入市需谨慎。

泡财经APP

泡财经APP

关于我们

关于我们

请先登录后发表评论