2025年的资本市场不可谓不精彩,年后科技成长板块在国产大模型DeepSeek的催化下高歌猛进,资金大量涌入人工智能、机器人等概念,几度掀起涨停热潮;与之相对,曾被视作“避风港”的红利资产却略显黯淡,但二月底以来,沉寂许久的红利板块悄然间迎来了一波持续上涨。

伴随着市场风格的急速切换,投资者也会产生担忧心理:红利到底还能不能投?如何判断红利当下是否适合投资?学会看这三个指标,自己就能轻松判断,今天我们就来聊聊。

01

一看拥挤度

首先是拥挤度,是衡量市场中某一类资产、策略或板块交易集中度和资金参与过热程度的指标,通俗来说就是市场“扎堆”交易的程度。

拥挤度高,本质是市场“羊群效应”的体现,大量同方向的交易会推高资产价格,形成泡沫,一旦情绪反转,价格有可能断崖式下跌。举个例子来方便大家理解,市场好像叠很高的积木,稍有风吹草动就容易倒塌。因此拥挤度高往往伴随着潜在的风险。

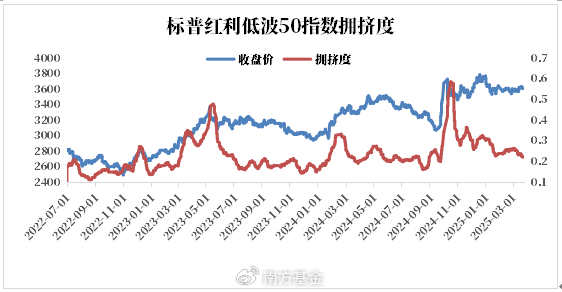

那拥挤度是怎么计算的呢?我们常用【换手率】来作为判断短期交易风险的观察指标。本次我们用标普中国A股大盘红利低波50指数过去十个交易日滚动换手率来测算看看它的拥挤度情况,数据显示自2024年末以来,拥挤度水平显著回落,代表交易从过热回归理性,截至2025年3月21日,拥挤度为0.22,从拥挤度指标来看当前处于较低水平,现在或是红利配置的良机~

数据来源:Wind.20220701-20250321,历史数据不预示未来

02

二看风险溢价

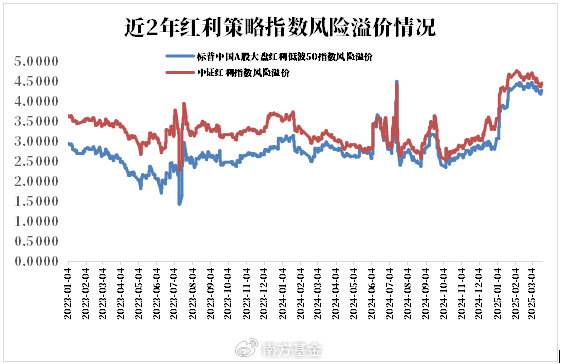

说完了拥挤度,再和大家详细说下风险溢价这个指标。它可以用来衡量当下红利风格的投资性价比。风险溢价的计算公式为风险溢价(%)=红利低波指数的股息率-十年期国债收益率,其中十年期国债收益率一般代表无风险资产的回报率。当风险溢价水平越高时,代表用红利股的股息率“代替”国债的性价比越高。

截至2025年3月21日,标普中国A股大盘红利低波50指数的股息率为6.13%,相对于10年期国债收益率的风险溢价为4.28%。从近十年的分位水平来看,近十年分位值为94.57%,代表红利当前处于较高配置性价比的区间。

数据来源:wind,20230101-20250321,指数历史表现不预示未来,不代表具体指数基金产品业绩

03

三看估值水平

最后就是估值指标,相信南粉们都早已不陌生了,所谓估值就是判断指数到底是贵还是便宜,常见的估值指标有市盈率、市净率等。

截至2025年3月21日,标普中国A股大盘红利低波50指数的市盈率为7.97、市净率为0.82,而2024年12月31日的市盈率为8.51、市净率为0.87。这说明经过年初以来的调整,相较2024年底,标普中国A股大盘红利低波50指数当下更便宜,价格更划算~

与市场主流指数相比,截至2025年3月21日,上证50指数的市盈率为10.75、市净率为1.21;沪深300指数的市盈率为12.54、市净率为1.35。与其他主流宽基指数相比,标普中国A股大盘红利低波50指数也有较大的估值优势。

数据来源:wind,20250321,指数历史表现不预示未来,不代表具体指数基金产品业绩。

说了这么多,一句话来说就是,从拥挤度、风险溢价、估值水平三个指标来看,当下都或是布局标普中国A股大盘红利低波50指数的黄金时机。

华福证券分析也指出,当前市场进入震荡阶段,“四月决断”窗口临近,财报数据及出口表现或成焦点。在此背景下,高股息策略凭借稳定分红及抗波动特性凸显配置价值,红利低波50ETF作为跟踪高股息、低波动资产的工具,具备较强防御属性。

迁址公告

迁址公告

古东管家APP

古东管家APP

关于我们

关于我们