#精品长文创作季#

作者:徐风,编辑:小市妹

据Wind数据显示,3月12日华泰柏瑞沪深300ETF规模达2002.76亿,成为公募基金史上首只破2000亿的股票型基金,此后规模虽有所回落,但仍在1970亿之上。预计公司总规模也将突破4000亿,再创新高。

规模大并不代表强。华泰柏瑞沪深300ETF虽然成为了国内最大的股票型基金,但也难以掩盖公司“瘸腿”的混合型权益类基金表现和风控短板。

【规模“虚胖”背后】

近年来,指数类ETF异军崛起,各大基金公司不甘人后,纷纷抢滩布局,华泰柏瑞基金显然走在了前面。

2023年华泰柏瑞基金总规模为3737.64亿,仅华泰柏瑞沪深300ETF单只基金占比就超过了三分之一。随着近期其规模的突飞猛进,预计总规模占比还将进一步提升。

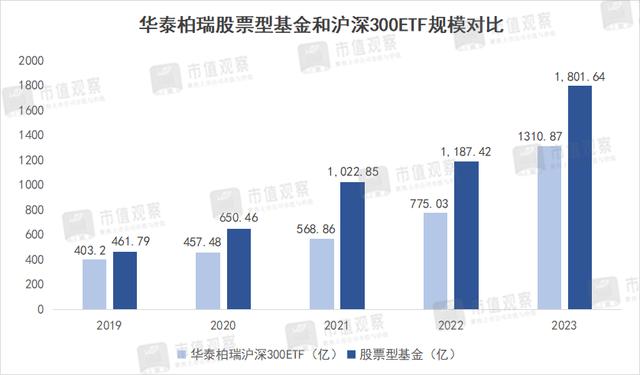

此外,华泰柏瑞红利ETF和中证光伏产业ETF规模也都在百亿以上。正是基于指数类产品的优势,公司股票型基金规模快速扩张,从2019年的403.2亿增加到2023年的1801.64亿,4年时间内增加3.47倍,排在同类第3位。

华泰柏瑞的整体规模也得益于股票型基金的快速扩容,实现了排名提升。2019年还在千亿出头,到2023年便增加到3737.64亿,排名也由38位提升至24位。

从净值角度看,华泰柏瑞股票型基金的表现尚可,截至3月20日,近3年净值下跌了-13.58%,跑赢了-22.29%的同类基金平均收益率。

但由于华泰柏瑞股票型基金多是跟踪板块和指数的基金,已经不能反映真实的投资能力。

真正反映华泰柏瑞投资水平的混合型基金表现则较为拉胯。截至3月20日,近3年收益率下跌了23.85%,低于同类基金的平均收益率。而这背后则是明星基金经理惨淡的净值表现。

近年来,基金行业的“魔咒”效应不断上演,曾经风光无限的明星基金们先后跌落神坛,业绩亏损甚至大亏屡见不鲜。华泰柏瑞自然也不例外,包括牛勇、方纬、李晓西等多位明星基金经理纷纷开启比惨模式。

牛勇作为投资年限超13年的行业老将和金牛奖获得者,其在管的6只产品收益率降幅极其惨烈,尤其是2020年以后成立的基金,亏损均超过了40%。其代表作华泰柏瑞远见智选混合A,截至3月20日,自任职以来净值跌幅达到了56.79%,另外一只低碳经济智选混合A的收益率降幅也接近50%。

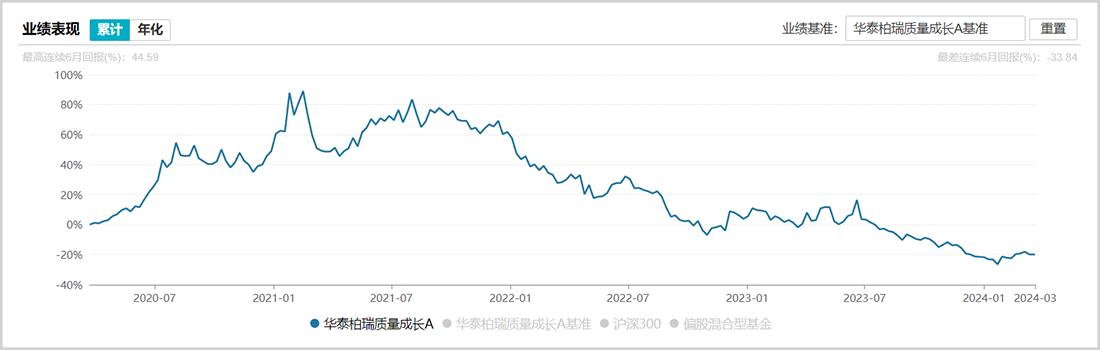

有着华尔街背景的李晓西,曾担任美国信安环球股票有限公司董事总经理兼基金经理,当前作为华泰柏瑞副总经理兼投资研究部总监,业绩同样惨不忍睹。截至3月20日,其管理的华泰柏瑞质量成长A和消费成长混合近3年净值跌幅分别为45.8%和41.38%,明显跑输市场。

需要说明的是,李晓西曾管理的华泰柏瑞质量精选混合A和质量领先混合A净值表现同样低迷,任期内收益率跌幅均超过了45%,其卸任或与业绩不佳有关。

华泰柏瑞其他明星基金经理方纬、何琦等业绩同样较差。老将方纬管理的华泰柏瑞价值增长混合A在2014年至2020年3月的任职回报达261.47%,在同类的721只基金中排名第5位。

在此之后的2年间,方纬曾离开华泰柏瑞加入富国基金,于2022年7月再次回归担任基金经理,但没能复刻曾经的辉煌。其管理的华泰柏瑞价值增长混合A和质量领先混合A,任职仅1年多时间收益率就下跌了35.26%和27.48%。

华泰柏瑞多名明星基金经理折戟,主要存在持仓配置调整不及时、不当操作以及风控不严等多个问题。

【风控体系缺乏】

总体而言,华泰柏瑞权益类基金弱势的根源是缺乏一套覆盖资产配置、仓位控制、重仓股标的选择等多方面严格系统的风控体系。

在资产配置上,牛勇、李晓西、方纬均是成长型选手,其中牛勇偏好新能源、创新药和白酒。以华泰柏瑞成长智选混合A为例,2022年初亿纬锂能、恩捷股份、酒鬼酒都是基金重仓股,而彼时股价都处在高位,在随后的股价下跌中牛勇并没有调整行业配置,净值回撤受新能源和白酒影响很大。

直到2023年1季度,牛勇才开始大幅调整持仓,将此前多只白酒股替换成创新药,第一大重仓股也换为药明生物,意图采取抄底策略。

但回头看这却是一步臭棋,彼时创新药类的股价仅仅处在阶段低点,从2023年第2季度开始又进行了新一轮杀跌,当季牛勇选择清仓药明生物和泰格医药。此后基金重仓股又陆续加入了网络股和汽车股,频繁操作和不及时止损造成了基金大幅亏损。

李晓西的在管基金净值大亏也与频繁调仓和操作不当关系很大。其管理的华泰柏瑞质量成长A在2021年底主要配置了白酒、创新药和新能源,随着2022年1季度相关板块的杀跌,当季将多个重仓股切换为地产、煤炭等传统行业,第2和第3大重仓股变为中国神华和保利发展。

尽管当季重仓的煤炭和地产股价出现了幅度不小的上涨,例如中国神华当季涨幅达41.59%,甚至在随后一个季度涨幅又接近15%,但从基金的净值表现来看,当季累计收益率降幅却近30%。这或许与第一大重仓股药明康德和部分白酒股的杀跌,以及煤炭地产股较高的建仓价格有关。

在当年第2季度,李晓西又对重仓股“大换血”,将煤炭地产替换成了互联网和白酒。到了2023年初,持仓风格再次突变,互联网持仓变为当时大热的人工智能和通信,有追热点的嫌疑,彼时相关科技股股价正处在高位,操作无异于高位接盘。从2023年第2季度开始,持仓行业再次转变为白酒、资源类和医药。

李晓西的几番操作还造成了基金换手率的居高不下。据东方财富统计,近年来华泰柏瑞质量成长A换手率几乎都保持在600%以上,2023年上半年已经超过了800%。

▲来源:天天基金

此外,李晓西曾管理的华泰柏瑞质量领先混合A的爆亏原因也较为相似。这只基金曾是一只爆款“日光基”,首次募资规模便接近80亿,在2022年李晓西卸任之后便由方纬接棒管理。

方纬接任后迅速将基金仓位降低,2023年底重仓股持仓仅有12.62%,但这依然难以避免亏损的命运。截至3月20日,产品自成立以来跌幅达59.68%。

更为重要的是,华泰柏瑞对持仓标的风控也缺乏管理。其中方纬在冠农股份造假案发的情况下依然坚持买入,在管的华泰柏瑞价值增长混合A和质量领先混合A在2023年第二季度共计买入了212.78万股。虽然仓位占比并不高,但也因为风控不严造成了亏损。

站在行业角度,近年来基金业的调整犹如大浪淘沙,在市场低迷之时更能凸显基金公司的投资能力。很明显华泰柏瑞在整体的风控体系上需要改善的地方还有很多。

华泰柏瑞虽然作为头部基金公司,在规模上距离行业前十仍然有较大差距。且随着ETF基金的同质化越发严重,其优势预计将逐步消退。若不能在投资能力和风控水平上下功夫,公司仍存在排名滑落的风险。

免责声明

本文涉及有关上市公司的内容,为作者依据上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)作出的个人分析与判断;文中的信息或意见不构成任何投资或其他商业建议,市值观察不对因采纳本文而产生的任何行动承担任何责任。

——END——

免责声明:所有平台仅提供服务对接功能,资讯信息、数据资料来源于第三方,其中发布的文章、视频、数据仅代表内容发布者个人的观点,并不代表泡财经平台的观点,不构成任何投资建议,仅供参考,用户需独立做出投资决策,自行承担因信赖或使用第三方信息而导致的任何损失。投资有风险,入市需谨慎。

迁址公告

迁址公告

古东管家APP

古东管家APP

关于我们

关于我们

请先登录后发表评论