9月25日,中国证券投资基金业协会发布的最新数据显示,截至8月底,我国公募基金资产净值合计36.25万亿元,再创新高。

这是我国公募基金总规模今年以来第五次创下历史新高,也是公募基金规模首次突破36万亿元。

公募基金规模突破36万亿

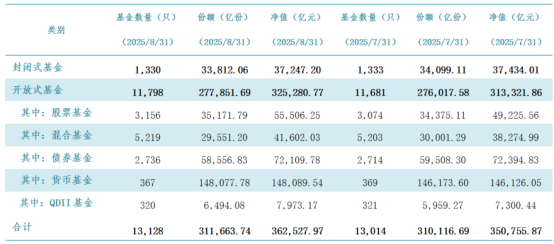

中基协发布的最新公募基金市场数据显示,截至2025年8月底,我国境内公募基金管理机构共164家,其中基金管理公司149家,取得公募资格的资产管理机构15家。以上机构管理的公募基金资产净值合计36.25万亿元,环比增长3.36%。

图片来源:中国证券投资基金业协会网站

自2024年9月底以来,公募基金规模便踏上了持续增长的征程。2024年9月底,公募基金规模首次突破32万亿元,达到32.07万亿元。随后,在政策的呵护与市场的积极响应下,这一数字不断攀升。2024年12月底,公募基金规模达32.83万亿元。

进入2025年,尽管1月底受多种因素影响有所回落,但2月底便迅速重回32万亿元之上。今年4月底,总规模达到33.12万亿元,创下当时的历史新高;随后,在5月底、6月底、7月底,这一纪录不断被刷新,分别达到33.74万亿元、34.39万亿元和35.08万亿元。

尤为值得一提的是,6月底首次突破34万亿元,7月底首次突破35万亿元,而到了8月底,又成功突破36万亿元。这种持续且稳健的增长,清晰地勾勒出公募基金行业的蓬勃发展轨迹,也反映出市场对公募基金的认可度和信心正不断提升。

这一历史性突破并非偶然,而是宏观经济、政策环境、市场情绪等多重因素共同作用的结果。从宏观经济层面来看,我国经济保持着总体平稳、稳中有进的发展态势,为资本市场提供了坚实的基本面支撑。随着经济的持续发展,企业盈利状况逐步改善,上市公司质量不断提高,为公募基金的投资标的提供了丰富的优质选择。

政策环境方面,监管部门持续推进资本市场改革,完善基础制度,优化市场生态,为公募基金行业的发展创造了良好的政策环境。一系列政策措施的出台,如降低交易成本、提高市场效率、加强投资者保护等,有效激发了市场活力,增强了投资者的信心。

伴随2024年“924”行情启动,A股在全方位的政策支持、科技成长板块的崛起与流动性的持续改善下,迎来了新一轮上行周期,反映市场情绪的关键指标在近期多次创下阶段性新高。2025年以来,公募基金规模迭创纪录,权益类ETF规模不断提升,产品创新持续吸引“长钱”入市,形成“回报增、资金进、市场稳”正向循环。

股票型基金增长强劲

具体来看,股票型基金规模环比增长明显,成为推动公募基金总规模增长的重要力量。据最新数据显示,股票型基金最新规模为5.55万亿元,环比增长12.76%,增速远超其他类型基金。

从规模来看,8月底股票型基金规模较7月底的4.92万亿元增长约6280亿元,增长势头迅猛。从份额维度来看,8月底股票基金总份额约为3.52万亿份,较7月底的3.44万亿份增长797亿份。

深入分析股票型基金的增长结构,可以发现两个显著特点。一方面,被动投资产品延续了快速发展的势头。8月份新成立的股票型ETF基金,涵盖科技创新、高端制造、绿色能源等多个战略新兴领域。这表明,在市场有效性不断提升的背景下,投资者越来越倾向于通过低成本、高透明度的指数化工具参与市场。

另一方面,主动管理型股票基金也展现出强劲的复苏态势。以科技成长为主题的产品受到市场追捧,部分绩优基金甚至出现"限购潮"。这种现象反映出,经过前期市场调整后,投资者对优质成长股的投资价值形成了共识。同时,也说明基金管理人的主动管理能力正在获得市场认可。

值得注意的是,尽管股票基金份额有所增加,但其增长幅度远小于规模的增长幅度。这意味着,股票基金的规模增长并非完全由新资金涌入所驱动,而是主要由净值增长贡献。

除股票基金外,混合型基金在8月也实现规模增长。8月底,混合型基金的规模达到4.16万亿份,与7月底的3.83万亿份相比增长约3327亿份。

然而,与股票型基金不同的是,混合型基金的份额却出现了小幅减少。混合型基金的7月底的总份额为3.00万亿份,但在8月底降至2.95万亿份,小幅减少约450亿份。

股票型基金规模份额双增,混合型基金却出现份额下降,这可能在股市迅速回暖的环境下,投资者更倾向于投资权益仓位占比高的主动股基和被动股基。而混合型基金中包含平衡型基金和偏债基金,这些产品近期在市场上的欢迎程度可能不够高。

展望未来,随着资本市场基础制度的不断完善和居民财富管理意识的持续提升,公募基金行业有望在高质量发展道路上迈出更加坚实的步伐。

免责声明:所有平台仅提供服务对接功能,资讯信息、数据资料来源于第三方,其中发布的文章、视频、数据仅代表内容发布者个人的观点,并不代表泡财经平台的观点,不构成任何投资建议,仅供参考,用户需独立做出投资决策,自行承担因信赖或使用第三方信息而导致的任何损失。投资有风险,入市需谨慎。

迁址公告

迁址公告

古东管家APP

古东管家APP

关于我们

关于我们

请先登录后发表评论