在低利率环境持续深化的背景下,寻求相对稳定可靠的收益来源已成为险资等机构资金的核心课题。

2025年以来,险资对高股息资产的配置呈现出力度更强、结构更精细的趋势,同时亦开始直面估值攀升带来的新挑战。这标志着,红利投资策略正从“买入持有”向“精挑细选、动态平衡”的更高阶段演进。

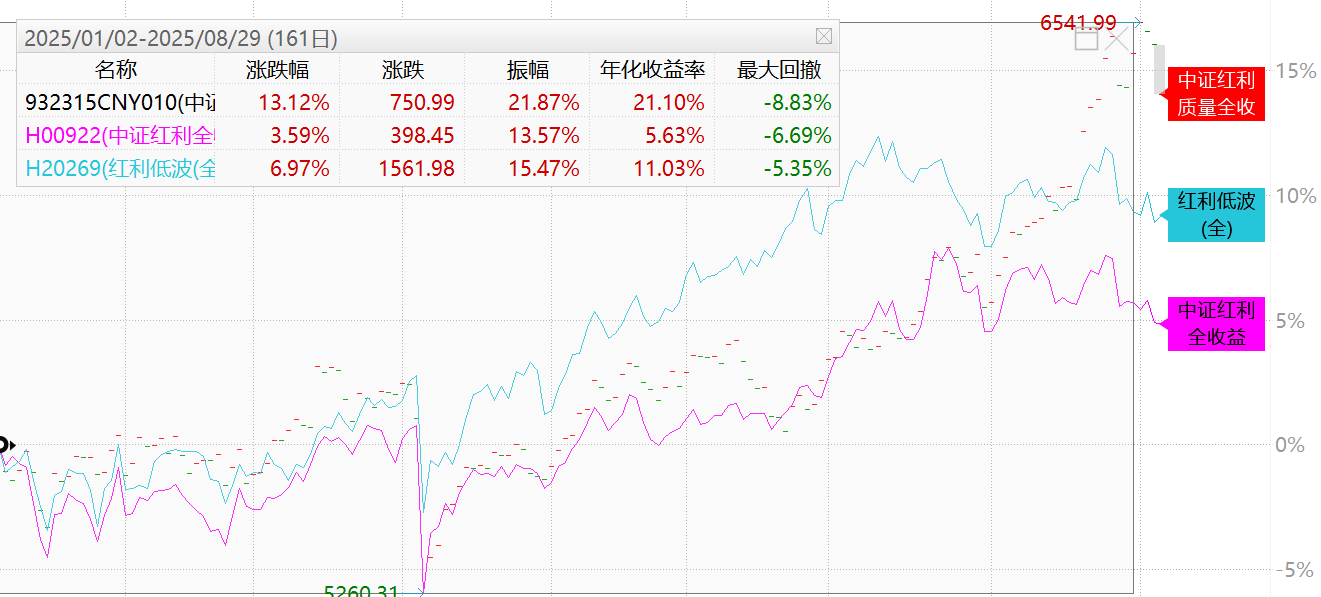

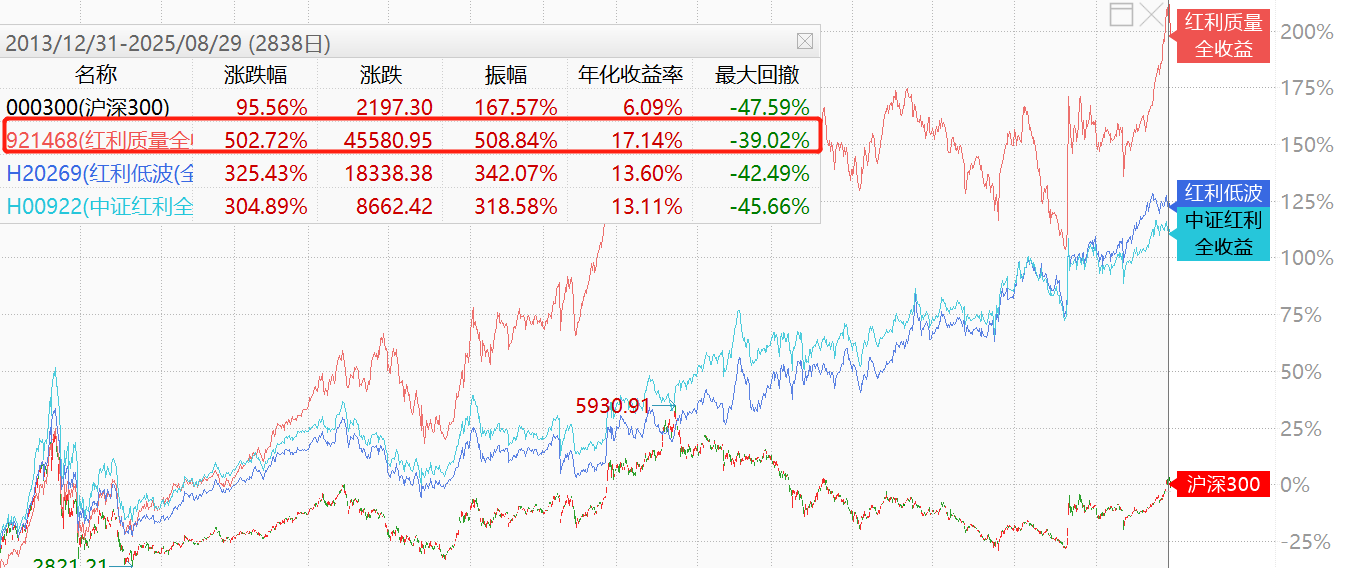

与传统高股息策略不同,中证全指红利质量指数采用独特的“红利+质量”双因子筛选机制,聚焦既具备低估值特征、又拥有高质量基本面的优质企业。截至2025年8月29日,该指数的全收益版本自基期以来累计涨幅达502.27%,显著高于同期红利低波全收益指数(325.43%)和中证红利全收益指数(304.89%)的表现。

目前,全市场唯一跟踪该指数的ETF产品——中证红利质量ETF(159209),为投资者提供了一键布局这类“高质量红利”资产的便捷工具。

【险资持续加大高股息配置力度】

在低利率的市场环境下,保险资金仍面临配置压力,并持续加大对高股息股票的投资力度。

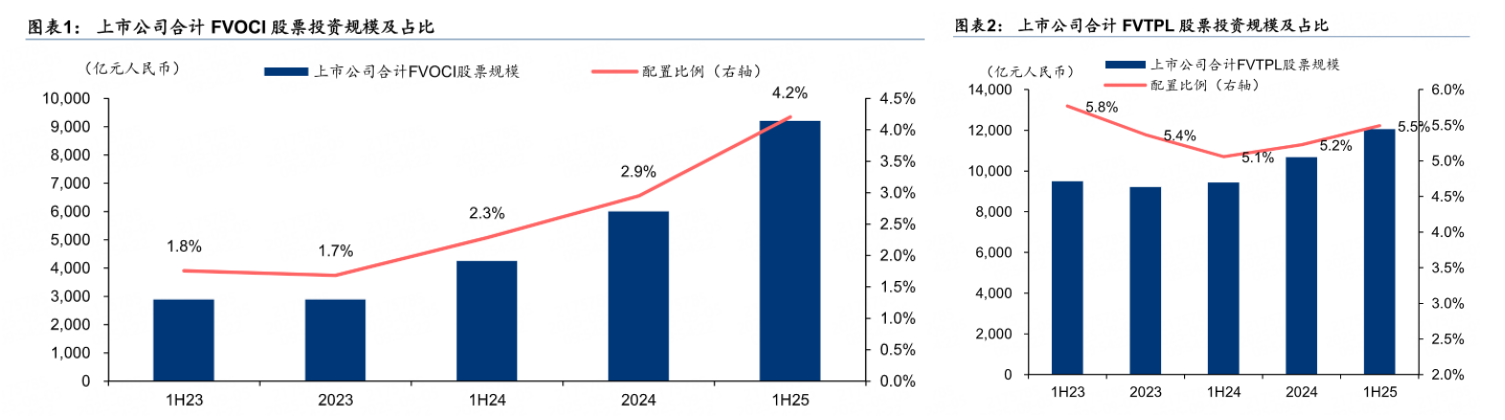

2025年上半年,7家上市保险公司显著增加了高息股的配置。其中,计入“FVOCI”(以公允价值计量且其变动计入其他综合收益)类别的股票平均配置比例较年初提升1.3个百分点,达到4.2%,增配规模约0.32万亿元。同时,计入“FVTPL”(以公允价值计量且其变动计入当期损益)的股票配置比例也出现小幅上升。

这一增配趋势其实从2024年上半年就已显现,保险公司当时便开始加大对FVOCI股票的配置(这类股票通常视作高息股)。到2025年上半年,这一势头仍在延续,反映出险资在低利率环境下对稳定收益资产的偏好。

资料来源:公司公告,华泰研究,统计包括中国平安、中国太保、中国人寿、中国人保、新华保险、中国太平、阳光保险等7家险资。

华泰证券分析认为,险资配置红利股的原因主要包括两方面:

1) 稳定现金收益率:代表现金收益(利息、股息和少量租金)的净投资收益率(NIY)是险资投资收益的中枢和压舱石,2023年以来的利率较快下行对险资带来较大压力,红利股有助于增厚股息贡献,稳定净投资收益率。

2)降低利润波动:新会计准则下,保险公司利润主要由承保和投资表现构成,其中承保表现相对稳定,投资表现是利润波动的主要原因。而投资表现中,资本利得是投资表现波动的主要原因。与成长股相比,红利股本身波动性相对较低,有利于降低投资业绩波动和利润波动。

【“高质量”红利受关注】

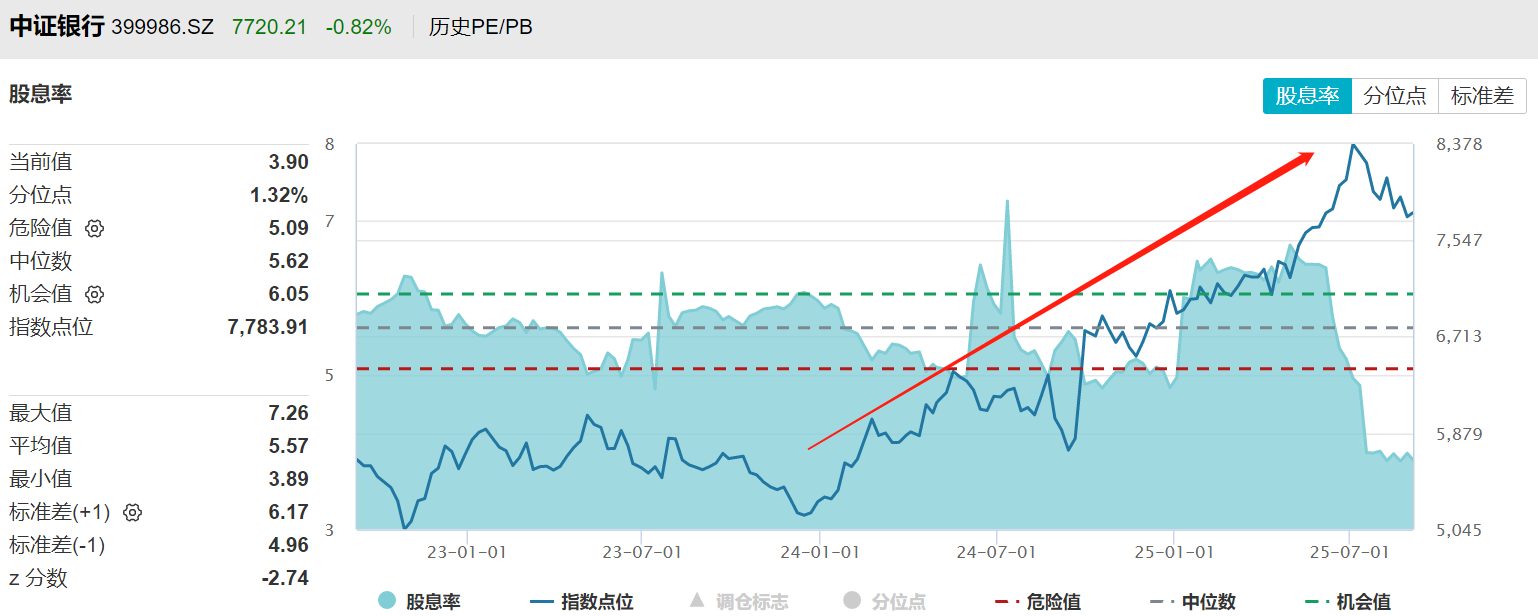

在过去一年多的行情中,以银行为代表的高股息板块涨幅显著,进入2025年后甚至出现加速上涨态势。随着股价快速上涨,板块估值不断提升,股息率随之下降,为以险资为代表的长线资金配置带来了新的挑战。

过去一年银行板块涨幅明显:

来源:Wind,截至2025.9.4

从相关红利指数表现来看,目前市场主流包括中证红利指数、红利低波指数、红利质量指数等,尽管都指向高股息资产,但底层资产分布和表现有所不同。截至8月底,中证红利质量全收益指数年内涨13.12%,同期中证红利全收益指数、红利低波全收益指数涨3.59%、6.97%。

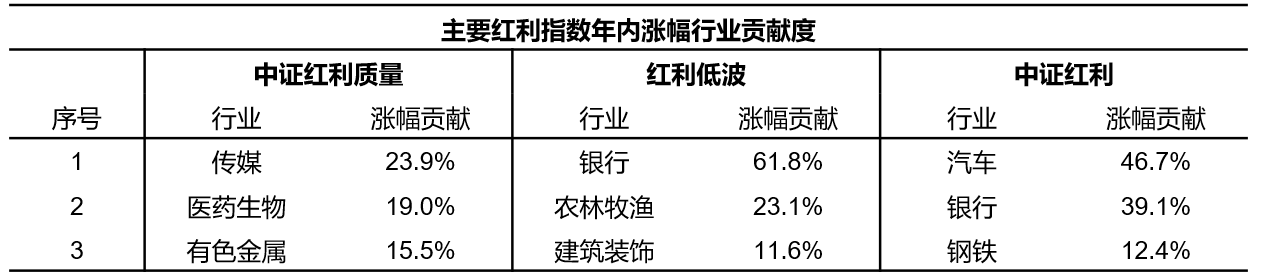

解构收益来源,今年银行股在传统红利指数中占据了绝对主导地位,贡献了红利低波指数62%的涨幅及中证红利指数近40%的涨幅。中证红利质量指数的收益结构更多元,其年内涨幅主要得益于传媒、医药生物、机械设备等成长板块的驱动。

数据来源:Wind,2025.1.1-2025.8.29。

机构认为,当前,险资的红利策略可能已从单纯“买入持有”的1.0阶段,进入更加复杂的2.0阶段。它需要在“获取稳定股息”和规避“资本亏损”之间谨慎权衡——既不能放弃长期布局红利资产的目标,又要避免高位接盘。

从中长期视角看,红利资产仍属于当前市场中具备较高配置性价比的方向。“红利+质量”策略则立足于高质量、低拥挤度的赛道,当前市场环境下或具备更优配置价值,长期表现亦更出色。

在产品设计上,中证红利质量ETF(159209)管理费与托管费合计仅0.20%,处于全市场最低水平,长期持有成本优势显著。此外,该ETF采用月度分红评估机制,有助于更好地满足投资者对现金流的需求,提升持有体验和资金效率。

免责声明:所有平台仅提供服务对接功能,资讯信息、数据资料来源于第三方,其中发布的文章、视频、数据仅代表内容发布者个人的观点,并不代表泡财经平台的观点,不构成任何投资建议,仅供参考,用户需独立做出投资决策,自行承担因信赖或使用第三方信息而导致的任何损失。投资有风险,入市需谨慎。

迁址公告

迁址公告

古东管家APP

古东管家APP

关于我们

关于我们

请先登录后发表评论