隔夜美股又双上演股债汇三杀,再次证明2025年全球没有一种资产可以持续领涨,全球配置的重要性已经深入人心。

对于A股来说,A500等宽基指数精选A股核心资产,属于比较适合大家把握市场beta类机会的标的

对于美股来说,科技七巨头苹果、微软、Alphabet、亚马逊、英伟达、特斯拉和Meta的总市值,在2024年底已经超过了所有欧洲股票的总和,高估值的背后意味着巨大的泡沫风险,大家需要注意其滑铁卢的再次出现。

不过摩根大通最近倒是把视角投入了新兴市场,周一把新兴市场股票评级上调至增持,持看涨立场,能给我们的全球配置打开思路。

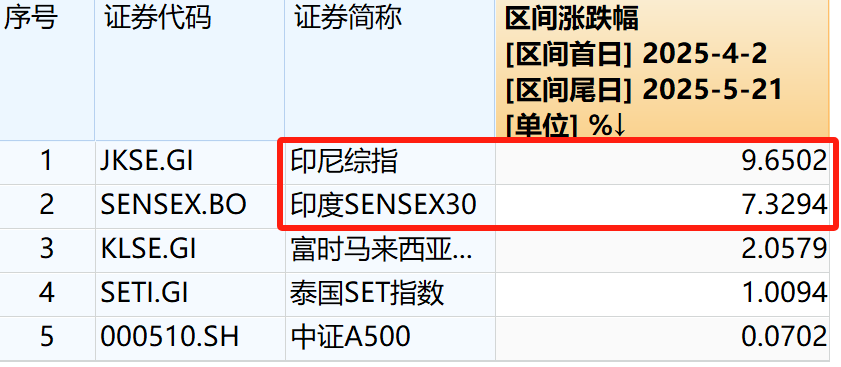

报告指出,新兴市场股票在过去四年表现不佳,累计落后发达市场达40%,但今年以来表现明显好转。数据显示,今年4月以来,印尼综指和印度SENSEX30指数分别上涨10%和7%,大幅跑赢中证A500.

叠加新兴市场的相对表现历史上与美元呈负相关,如果美元在下半年持续走弱(概率很大),新兴市场将持续受益。而且新兴市场股票的远期市盈率为 12.4 倍,远低于发达市场的19.1倍,目前全球投资者在新兴市场的仓位较低,后续资金回流的潜力很大。

而在新兴市场内部,摩根大通认为中国(特别是科技股)、印度和巴西等市场中存在投资机会,一些主要公司(如腾讯和阿里巴巴)的财报虽未能激发投资者的乐观情绪,但近期的疲软可能提供了机会,特别是对于希望继续分散对美国科技股集中持仓的投资者。

我觉得摩根这次的思路很清晰,摆明了将新兴市场尤其是中国、印度纳入到全球资产配置池中的重要位置。毕竟资产轮动本身也没有规律可循,只有尽可能的用各大类资产构建一个更抗波动的组合,才能跨越周期。

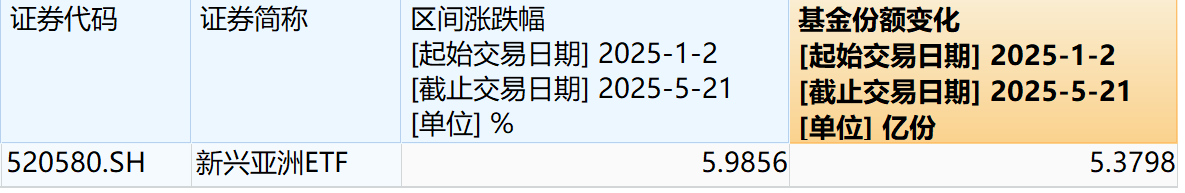

目前场内有一只50%投印度,50%投印尼、马来西亚和泰国的跨境ETF: $新兴亚洲ETF(SH520580)$,今年以来已经上涨了6%,份额增长了5亿多份,对新兴四国的金融和科技行业布局比较均衡全面。

大A这里,以$A500指数ETF(SH560610)$为代表的中国优势核心资产,指数里面很多公司已经在前面长达四年的下行周期中,证明了自己穿越周期的能力,但估值已经跌到史上最低分位。

数据显示,目前新兴市场内部贸易额已经达到了历史最高水平,中国目前对东南亚的出口超过了对美国的出口。如果我们将视线放到这些充满机遇的地方,你会发现:

1. 印度:庞大的移动数据用户群(人口)具备大量尚未被挖掘的潜力。

2. 印度尼西亚:该群岛拥有约 18,000 个岛屿,因此未来数字化的模式变得必不可少(数字经济空间巨大)。

3. 中国:在政府坚定地支持自主可控产业链的同时,2025年的人工智能发展也坚定地粉碎了“只有美国才能在大型语言模型中获胜”的观点。

他们可能正处于下一个牛市的风口浪尖。

作者:ETF金铲子

免责声明:所有平台仅提供服务对接功能,资讯信息、数据资料来源于第三方,其中发布的文章、视频、数据仅代表内容发布者个人的观点,并不代表泡财经平台的观点,不构成任何投资建议,仅供参考,用户需独立做出投资决策,自行承担因信赖或使用第三方信息而导致的任何损失。投资有风险,入市需谨慎。

泡财经APP

泡财经APP

关于我们

关于我们

请先登录后发表评论