最近,双十一预售火热开卖。

天猫战报中,快消行业首日4小时排行榜显示,国货品牌珀莱雅成为美妆品类榜首。不仅如此,活动开启后,美妆品类中,珀莱雅的销售额最先破亿。

和双十一的火热战报相对的是,5月至今,珀莱雅股价已经下跌超20%。若是从2023年的最高点算起,如今,珀莱雅股价已跌去超40%。

一面,是营收首次破百亿,一面,是股价震荡下跌。

作为美妆行业国货龙头,珀莱雅上市后几年股价从一度低点至最高点期间累计涨幅超过20倍(复权),成为当时全市场公认的超级大白马。

如今,这只消费大白马到底怎么了?

01

近年来,随着国际大牌败走国内市场,国货崛起的浪潮下,珀莱雅成为了毫无疑问的国货第一梯队。

表现在业绩上,自上市以来,珀莱雅营收均保持两位数增速。

然而,今年上半年,珀莱雅失速了。

2025年上半年,珀莱雅营收53.62亿元,同比增长7.21%,净利润7.99亿元,同比增长13.80%。

从数据上来看,珀莱雅的营收和净利润仍旧保持了高速增长。

但对比过往,今年上半年珀莱雅的营收增速,已经创下了2017年上市以来的最低水平。

对比去年同期37.9%的营收增速和40.48%的净利润增速,增长速度更是骤然大幅放缓。

而横向对比,今年上半年,毛戈平、丸美生物等营收同比增速均在30%以上,其他头部美妆品牌的增速也都远高于珀莱雅。

业绩失速背后的主要原因,就是公司主品牌珀莱雅的销售疲软。

今年上半年,贡献公司近八成营收的主品牌珀莱雅,营收39.79亿元,同比减少0.08%,近五年来,首次出现负增长。

而过去四年,珀莱雅这一主品牌营收均保持双位数增长。

尽管珀莱雅表示,0.08%的幅度变化比较微小,但这也够让人看出一些端倪了。

主品牌乏力的同时,被寄予厚望的多品牌矩阵建设,没能力挽狂澜。

近年来,珀莱雅接连收购国产彩妆品牌彩棠、日本洗护品牌Off&Relax、悦芙媞等等,其中,和毛戈平模式类似的彩棠被寄予厚望,珀莱雅的多品牌矩阵也被寄希望于成就下一个“安踏”。

就在9月初,近几年来爆火的国货彩妆品牌花知晓还宣布,B轮融资由珀莱雅独家投资,珀莱雅以38.45%的持股比例成为花知晓第二大股东。

今年上半年,彩棠营收7.05亿元,同比增长21.11%,洗护品牌OR营收同比激增102.52%至2.79亿元,但两个品牌合计收入不足10亿元,在整体营收中占比为18.4%,对于业绩的贡献有限,悦芙媞和原色波塔的规模则更小。

过去几年间,珀莱雅业绩狂飙。而在业绩的暴涨背后,珀莱雅的销售费用也一路攀升。

2024年,珀莱雅销售费用达到51.61亿元,在2024年107.78亿元营收中的占比达到了47.88%。

形成对比的是,珀莱雅同年研发费用仅为2.1亿元,研发费用率仅1.95%,销售费用是研发费用的24.6倍。

横向对比来看,2024年,华熙生物研发费用率为8.68%,贝泰妮为5.87%,均远高于珀莱雅。

对比海外美妆巨头,这样的差距则更为明显。

2024年,欧莱雅中国的研发投入高达11.4亿欧元(约合94.22亿元人民币),是珀莱雅的近50倍,在营收中的占比也达到了3%。

而在如今"成分党"崛起、功效性护肤成为主流的市场环境下,这种研发实力难以支撑产品竞争力的持续提升。

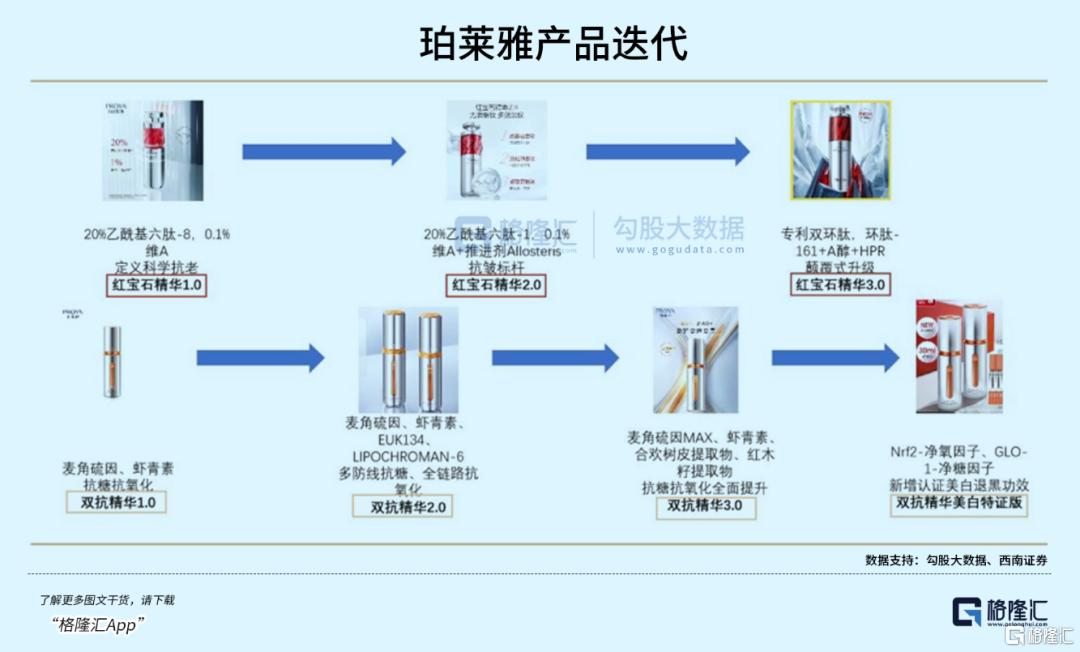

在抓住最初的成分护肤风潮之后,珀莱雅的产品线也逐渐以明星产品的迭代为主,却再也没有推出新的爆款。

对于珀莱雅而言,核心大单品固然能短期吸引部分消费者,但想要实现品牌价值,仍旧需要持续不断的、具备核心技术的产品出现。

02

在今年的年度业绩会上,刚接手珀莱雅不久的“创二代”侯亚孟首次提出“双十战略”,即未来十年进入全球化妆品行业前十。

然而,相比销售额和品牌价值,目前差异最大的,或许是珀莱雅和国际美妆龙头的市值。

在国潮崛起已经轰轰烈烈进行数年、国际大牌逐渐失去中国市场之时,欧莱雅等国际巨头市值超万亿人民币,而珀莱雅作为国内美妆品牌的绝对龙头市值也仅超过500亿元。

这背后的差距,绝非仅仅是营收和利润上的差距。

实际上,珀莱雅如今面临的问题,几乎是大多数国货品牌的通病——大单品模式、单一渠道依赖、销售费用高企、研发投入太低……

这样的问题,或许会让人想到许多消费品牌,如东鹏特饮。

然而,对比股价走势,近几年来,东鹏饮料股价节节攀升,成为新消费的代表企业之一,而珀莱雅,却被划入了“老登股”,股价一路走低,估值甚至已经不足20倍。

之所以会有这样的区别,是因为如今的功能饮料市场仍在高速成长期,而化妆品市场正面临着更为严峻的环境。

早在2020年初,珀莱雅率先抓住了成分护肤大潮,借助“早C晚A”概念推出红宝石面霜、双抗精华等明星产品,在国货护肤品尚未兴起之时,通过线上的大量投流,迅速成为了国货护肤品第一。

但现如今,依靠流量红利和爆品策略获取增长已经成为国货美妆品牌的普遍套路。

2025年上半年,美妆护肤市场销售额2352.3亿元,同比增加10.1%,销量25.64亿件,同比增加5.5%。

在互联网助推的美妆市场的增长之下,市场份额正在向腰部品牌集中。

数据显示,2025年上半年,TOP10品牌销售额同比增加3.3%,市场份额却减少了1%,而腰部品牌销售额同比增加7.5%,市场份额扩大2.1%。

这也导致,如今品牌在互联网上的红利加速流失,各大品牌流量竞争日益激烈,获客成本逐渐上升,使得珀莱雅的销售成本居高不下、日益增长。

这也显示出,如今的美妆行业和其他消费行业不同,行业逐渐成熟,竞争格局相当分散,头部企业也难以拥有绝对的竞争优势。

这种碎片化格局意味着美妆品牌需要持续投入大量营销资源来维持品牌声量,导致行业普遍“重营销、轻研发”,哪怕欧莱雅等国际大牌也是如此。

但相较而言,国际大牌能够通过研发底蕴和品牌积淀持续主导市场,而国货品牌只能获取阶段性增长。

对于流量和爆品的依赖也使得国货品牌往往相当依赖线上渠道。

2024年,珀莱雅的线上渠道营收占比甚至超过95%。

也是因此,在线上渠道国货品牌开疆拓土,越来越多抢占国际大牌地位之时,在全渠道销售额中,国货品牌也仍旧不如国际大牌。

而随着消费者逐渐理性,美妆市场面临的环境逐渐变化。

近两年来,薇诺娜、可复美等品牌发展迅猛。

这样的趋势背后,是如今消费者中“成分党”崛起,消费者在追求美的同时,变得更加注重产品的成分、功效和性价比,这对长期依赖营销驱动、“重营销、轻研发”的美妆品牌提出了更为严峻的挑战。

实际上,早在国家的“十四五”规划中,就首次将化妆品产业纳入其中,明确要培育中国高端化妆品品牌。

在今年5月发布的《中国化妆品创新发展研究报告(2025)》中也提到,技术创新与研发是化妆品行业发展的核心驱动力。

放眼未来,国产美妆品牌势必走上研发和创新的道路,而到那时,传统的运营模式瓦解,国产品牌必然迎来大的洗牌。

对于一个高度成熟且高度分散的行业而言,竞争永远存在,没有人能始终保持强势。

对于珀莱雅而言,除了维持珀莱雅主品牌的稳定,借助彩棠发力彩妆赛道或许将成为着力点之一。

如今,毛戈平已经成为港股消费品领军企业,而彩棠同为知名化妆师创始品牌,同样在彩妆赛道具备一定竞争力。

但相比毛戈平,如今的彩棠仍未形成足够的品牌认知,对于珀莱雅而言,子品牌固然能带来一定想象力,但未来的长久发展,仍旧需要从内而外的全面改变。

03 结语

如今,珀莱雅已经相对低估,从估值角度,已经有了一定吸引力。

但不难发现,如今港股同类美妆企业估值更低,普遍在15至20倍之间。珀莱雅的港股发行能否有助于推动公司整体估值上市,还需要观察。

同时,尽管珀莱雅据称要借此次港股上市融资的机会来“加快国际化战略”,但公司从未在财报中公开境外销售数据,根据推测,其海外业务占总收入比可能不足5%。

此外,过往珀莱雅高管股东频繁减持套现也引发市场的关注。

Wind数据显示,公司高管和股东已通过多年减持累计套现超50亿元,其中创始人兼前总经理方玉友自2020年底以来,已经进行超过60次减持,套现金额超35亿元,持股比例也从24%降至15%。

2025年以来,高管不仅频频减持,还频频发生变动。

今年3月,公司董事、副总经理金衍华与副总经理王莉顶格减持25%所持股份,按当时股价计算,合计套现超千万元。

5月,王莉辞任副总经理、财务负责人及董事会秘书;8月,创始人侯军呈不再担任代理董事会秘书,由薛霞接任董事会秘书;10月初,侯亚孟不再担任代理财务负责人。

密集的人事变动背后,是“创二代”上位带来的持续性危机,也为公司的经营增添了一丝不确定性。

好在,双十一的销售数据证明,珀莱雅线上统治力仍在。

但面临越来越不确定的未来,珀莱雅必须加快创新改革,去焕发市场寄予厚望的“大白马”的潜力。(全文完)

免责声明:所有平台仅提供服务对接功能,资讯信息、数据资料来源于第三方,其中发布的文章、视频、数据仅代表内容发布者个人的观点,并不代表泡财经平台的观点,不构成任何投资建议,仅供参考,用户需独立做出投资决策,自行承担因信赖或使用第三方信息而导致的任何损失。投资有风险,入市需谨慎。

迁址公告

迁址公告

古东管家APP

古东管家APP

关于我们

关于我们

请先登录后发表评论