作者 | 昊然

来源 | 柒财经

近日,有网友在社交平台爆料,兴业银行私人银行微信公众号发文表示,“2025菁英实习计划”正式启幕,为高净值客户子女量身打造实践机会,只要客户满足存款要求就可以安排其子女进入企业实习,其中不乏花旗银行、摩根大通、普华永道和字节跳动等知名企业。

这立即引来舆论关注,随后兴业银行致歉称该行对该项目在推广中的表述不完整,字节跳动则表示相关传闻不属实。然而,官方的回应并没有平息网友对此事的讨论。

回归业务本身,近几年,兴业银行的业绩表现并不乐观,虽然去年扭亏为盈,但营收和净利仍与2022年有较大差距,且今年一季度又继续双降。

所以,积极在私人银行有所作为,也从侧面反映了当下兴业银行面临的经营困境和转型压力。

01

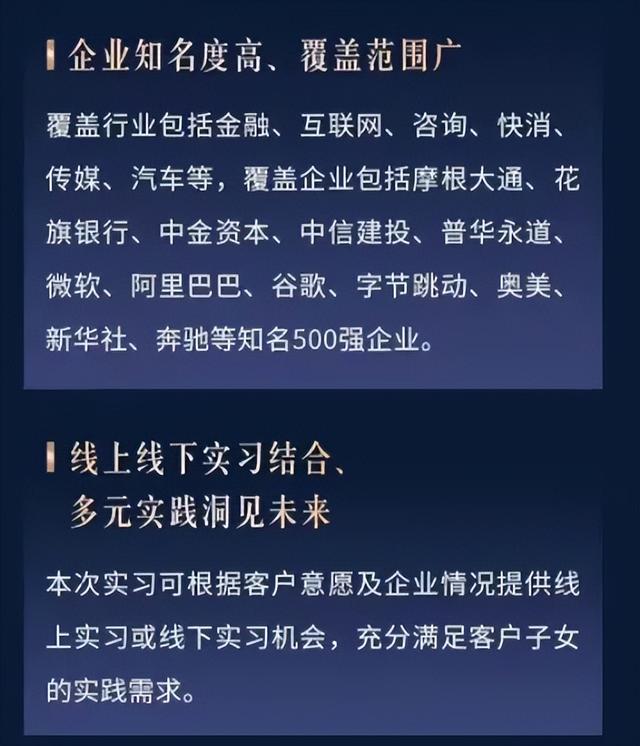

存钱送大厂实习,已屡见不鲜

事情的起因,是有网友在5月27日发布了一条有关兴业银行“2025菁英实习计划”的帖子。这条帖子引用了兴业银行官方微信公众号的消息。消息显示,上述计划专为高净值客户子女设计,提供涵盖包括金融、互联网、咨询、快消、传媒、汽车等多个热门行业知名企业实习的机会。具体包括多家知名500强企业,如谷歌、微软、阿里巴巴、字节跳动、奔驰等。

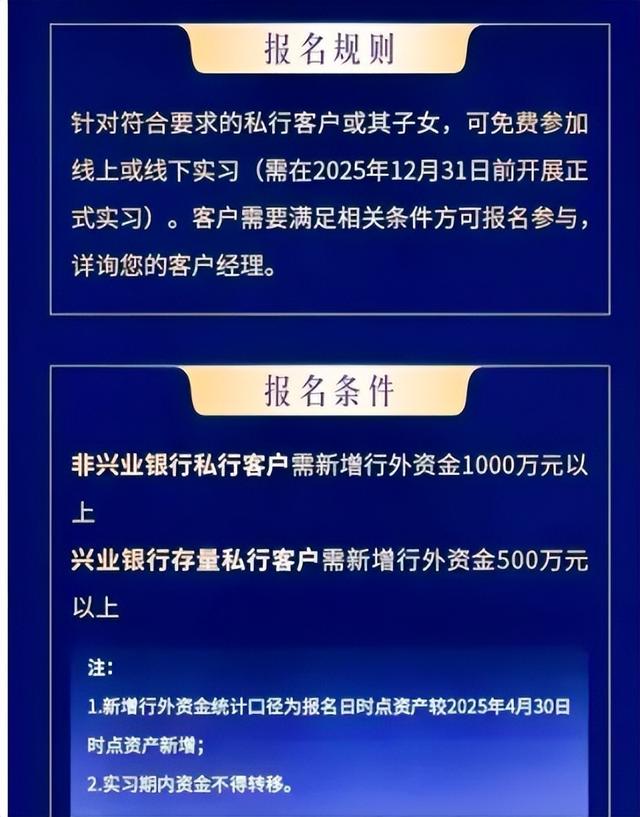

据了解,该计划有三个门槛,其一是非私行客户需新增1000万元存款,其二是存量客户新增500万元存款,其三是存款需锁定至实习结束。

该消息一经曝光,迅速引发广泛关注。舆论的关注点在于,此举破坏了就业市场的公平性,质疑兴业银行在帮客户走后门。目前,兴业银行已暂停了该计划。

银行在安排此类计划的原因在于,通过提供增值服务绑定客户。一般来说,银行通常只会给客户子女安排实习岗位,这是因为操作全职岗位有一定风险,而实习岗位只需给一张实习证明即可。因此,这类操作在金融业早已有之,很多银行都有类似的计划。

以兴业银行为例,柒财经注意到,早在2022年,兴业银行就推出了针对高净值客户子女教育需求的“菁英大学研修班”,该研修班联合了国内多所知名高校,可以为学生提供名师培训、企业探访等活动。

2023年,兴业银行私人银行将相关服务升级为“菁英教育”服务体系。在该体系下,推出了“菁英实习计划”,为高净值客户子女提供包括线下实习和远程实习在内的优质企业实习机会。该私行员工曾表示,该项目的核心优势在于为参与者提供多家知名企业的线上与线下实习机会,完成实习的参与者还将获得实习证明,这将有效提升客户子女在留学申请或求职过程中的竞争力,属于高净值客户子女教育体系中的一环。

除了兴业银行,据媒体报道,2023年7月,中信银行某分行举行私人银行暑期英才实习营活动,共邀请近40位客户的子女;招商银行则为连续3个月日均资产1000万元以上的客户,提供高盛、麦肯锡、贝恩等跨国投行及咨询公司的实习机会,部分提供跨境项目实践机会,实习后可获企业高管推荐信;建设银行为新增存款500万元且存期满6个月的客户,提供宝洁、IBM、微软等跨国企业的实习机会,支持远程或线下混合实习模式。

兴业银行此举无可厚非,只是,这其中有两个疑问待解。

首先,这是否属于违规揽储?用实习机会换客户存款的行为,虽然不像理财、高利率等手段能给客户带来财富上的利益,但其本质依然是利益交换,而且这其中的成本是由银行承担的。

其次,兴业银行在公众号中提到“实习期内资金不得转移”,这是否涉嫌违反《中华人民共和国商业银行法》的相关规定?根据该法律,商业银行在办理个人储蓄存款业务时,应遵循取款自由的原则。目前已经有律师表示这种模式可能会引发银行违反《储蓄管理条例(2011修订)》第十五条规定的争议。

有业内人士分析,虽然兴业银行宣布暂停此计划,但是“为子女提供优质实习岗位”切中了“大客户”的需求,因此此类计划今后或还会继续举办,只是会低调许多。

当然,单纯从业务角度来说,兴业银行通过这种方式吸引客户,有助于其私人银行业务发展。

兴业银行的私人银行业务起步于2011年4月,在2021年正式获批私人银行专营机构牌照,这也是股份制银行中成立的首家私人银行专营机构。此前获得私人银行专营机构牌照的银行主要为国有大行——工商银行(2008年)、农业银行(2010年)、交通银行(2012年)。

业绩方面,兴业银行私人银行也保持了较快的增长。截至2024年末,私人银行客户数月日均数达7.7万户,较上年末增长11.36%,截至今年一季度末,这一数据进一步增长至超过8万户,客户数净增创历史首季新高。

另外,截至2024年末,其私人银行月日均综合金融资产9610.44亿元,较上年末增长12.40%,截至今年一季度末,其管理资产规模(不含三管市值)超过1万亿元。

拉长时间线看,其客户数与管理规模年复合增长率均保持10%以上的快速增长。

这背后,自然离不开兴业银行在私人银行业务上的深耕。据了解,兴业银行私人银行以专业化经营能力为核心引擎,通过“双集中”直营中心建设、“X+1+1+N”团队协同、“研产销一体化”赋能、家族办公室生态闭环及集团化资管全链条等战略部署,构建起从“客户需求洞察”到“综合解决方案交付”的全周期服务能力。

02

突破业绩增长困境,并非易事

而从整体业绩上看,大力深耕私人银行业务,也反映了兴业银行增长承压,急于寻找新的增长曲线的现实困境。

2024年,兴业银行实现营收2122.26亿元,同比增长0.66%;净利润772.05亿元,同比增长0.12%。

在9家A股上市股份制银行中,有5家实现了营收和净利的双增长,另外四家分别为中信银行、浦发银行、华夏银行和浙商银行。

初看这样的表现,似乎表现不错,但实际上,不论是营收还是净利增速,兴业银行都在这5家银行中垫底。

而且,虽然招商银行和光大银行2024年增利不增收,但净利润增速都高于兴业银行,增速分别为1.22%和2.22%。

另外,2024年,兴业银行业务及管理费为622.03亿元,较2023年减少4.05亿元,同比下降0.65%。员工薪酬较上年减少1700万元至380.48亿元,人均年薪55.37万元,同比下降3.2%。这也意味着,归母净利润的增长还与兴业银行过紧日子相关。

实际上,兴业银行2024年的营收和净利虽然扭转了2023年的下滑颓势,但仍未恢复到2022年的水平。

不乐观的是,截至今年一季度末,兴业银行营收556.83亿元,同比下降3.58%;归母净利润为237.96亿元,同比下降2.22%,又转向下滑。

纵观业绩,零售业务拖了后腿。

在零售业务方面,兴业银行布局多年。早在2000年,兴业银行就提出“以零售为核心、跨市场经营”的发展战略,核心是将传统的零售业务打造成为兴业银行的优势业务;2001年,兴业银行还在自己的福建大本营开辟了一块“零售试验田”。2008年,兴业银行厦门分行启动零售事业部制专业化改革,在支行建立了双线运营管理体系。

但20多年过去,截至2024年末,兴业银行的公司贷款余额3.44万亿元,同比提升2.05个百分点,占比从2023年的57.9%扩大到60.0%;个人贷款余额1.99万亿元,同比下降1.48个百分点,占比也从2023年的36.2%缩小到34.7%。

而在2020年,兴业银行个人贷款余额就已经达到1.71万亿元,占比43.23%,对公贷款余额2.04万亿元,占比50.22%,二者已非常接近。

作为对比,截至2024年末,招商银行零售贷款余额为3.58万亿元,占比约为52.0%;零售金融业务税前利润为906.44亿元,占集团税前利润的50.74%。

这也是为什么兴业银行董事长吕家进直言,“我们的短板是零售。”

作为兴业银行压舱石的对公客户,其2024年的公司贷款占比从2023年的57.9%升至60.0%。不过细查,其对公业务也存在隐忧。

兴业银行的对公业务中有相当一部分来自于房地产行业,众所周知,房地产行业目前处于低谷,这不可避免地会拖累兴业银行的业绩。

数据显示,截至2024年末,兴业银行投向房地产业的贷款余额为4740.75亿元,按规模计,排在制造业、租赁和商务服务业、个人贷款后面,位列第四。

同期,房地产业不良贷款余额为73.04亿元,较2023年的36.91亿元接近翻倍,仅次于个人贷款、批发和零售业;不良贷款率1.54%,较2023年提升0.7个百分点,均呈现出加速恶化的情势。

在2024年财报业绩说明会上,兴业银行行长陈信健表示,金融市场业务是兴业银行的长板、企金业务是底板,零售业务目前还是短板,所以兴业银行要“锻长板、固底板、补短板”。

但想从私人银行业务突破增长压力,似乎没那么容易。

免责声明:所有平台仅提供服务对接功能,资讯信息、数据资料来源于第三方,其中发布的文章、视频、数据仅代表内容发布者个人的观点,并不代表泡财经平台的观点,不构成任何投资建议,仅供参考,用户需独立做出投资决策,自行承担因信赖或使用第三方信息而导致的任何损失。投资有风险,入市需谨慎。

泡财经APP

泡财经APP

关于我们

关于我们

请先登录后发表评论