格隆汇获悉,6月13日,道生天合材料科技(上海)股份有限公司(简称“道生天合”)将在上交所首发上会,保荐人为中信建投证券股份有限公司。

道生天合是当前全球生产规模最大的风电叶片用环氧树脂生产企业之一,2024年营收超32亿元,但公司在上市前多次分红,却募资还贷引发市场争议,同时也存在客户集中度较高、应收款项金额较大等经营隐忧。

如今风电行业情况如何?不妨通过道生天合来一探究竟。

1

上海跑出一家IPO,三年累计分红2.5亿元

道生天合来自上海自由贸易试验区临港新片区,其前身道生有限成立于2015年,2020年道生有限整体变更设立股份有限公司。截至2024年底,公司共有员工664人。

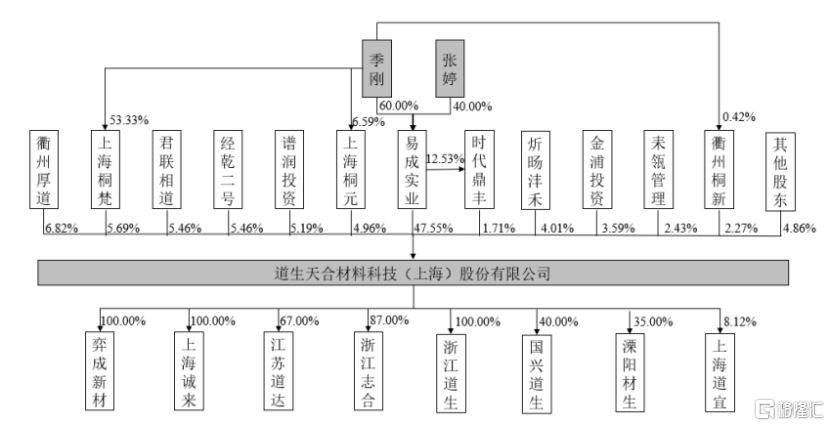

本次发行前,道生天合的实际控制人季刚、张婷夫妇通过易成实业持股47.55%,季刚通过担任上海桐梵、上海桐元、衢州桐新执行事务合伙人分别控制公司5.69%、4.96%、2.27%表决权,合计控制公司60.47%的表决权。此外,谱润投资、炘旸沣禾、金浦投资等均为公司股东。

公司股权结构,图片来源于招股书

道生天合的董事长、总经理季刚出生于1983年,中国国籍,拥有美国永久居留权。他2005 年毕业于东南大学,本科学历,曾任中国中化集团上海公司业务经理、中联电气董事、弈成新材执行董事、道生有限董事长,2015年12月至今担任易成实业执行董事。

公司副董事长、副总经理姜磊出生于1983年,2007年毕业于巴黎高等电子与电工技术工程师学院,硕士研究生学历,他曾任菲尼萨光电通讯(上海)有限公司产品总监、道生有限董事,2015年1月至今任上海诚来总经理。

公司董事张婷出生于1982年,中国国籍,拥有美国永久居留权。她2005年毕业于南京航空航天大学,本科学历,曾任江苏金智科技股份有限公司销售助理、道生有限监事,2012年1 月至今任弈成新材监事。

值得注意的是,道生天合在上市前有多次大额分红,却拟募集部分资金用于偿还银行贷款。

据招股书申报稿,2020年、2021年、2022年,道生天合的现金分红金额分别为8000万元、8000万元、9000万元,三年累计分红高达2.5亿元。

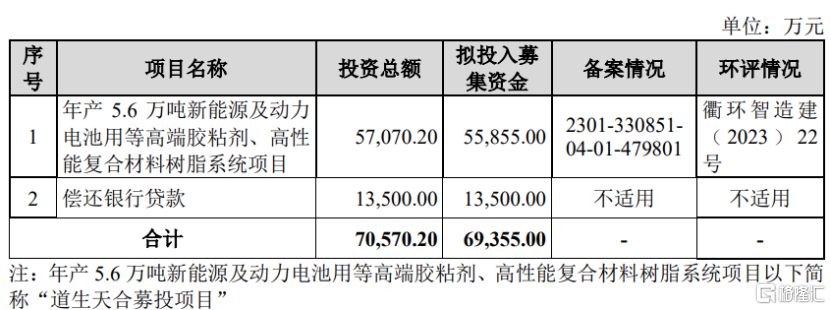

本次IPO,道生天合拟投入募集资金超5.58亿元用于年产5.6万吨新能源及动力电池用等高端胶粘剂、高性能复合材料树脂系统项目,1.35亿元用于偿还银行贷款。

募集资金投向及备案审批情况,图片来源于招股书上会稿

2

超7成营收来自风电叶片用材料,供应商集中度较高

在成立初期,道生天合的主要利润来源于代理销售进口品牌的风电叶片用材料。随着公司持续投入研发及完善产品结构,公司自产产品销售占比逐年提高。

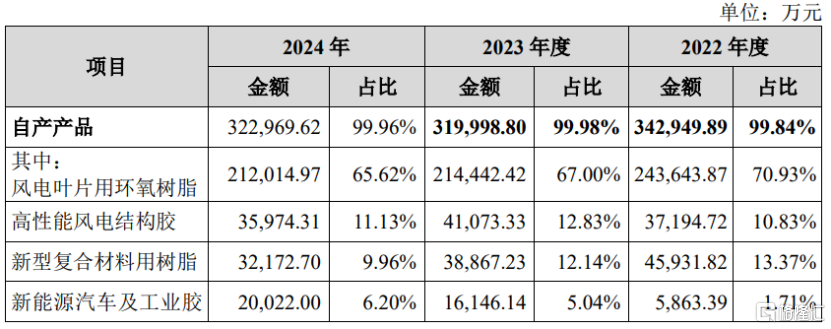

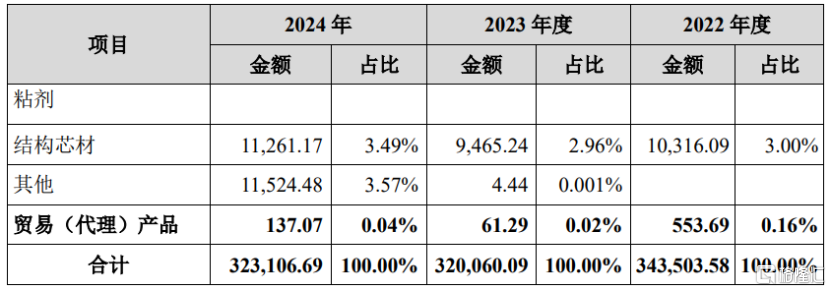

具体来看,2022年、2023年、2024年(简称“报告期”),公司来自自产产品的营收占比超过99%,贸易(代理)产品的营收占比较低。

道生天合的产品围绕环氧树脂、聚氨酯、丙烯酸酯和有机硅等高性能热固性树脂材料,形成了风电叶片用材料、新型复合材料用树脂和新能源汽车及工业胶粘剂三大系列产品,目前主要应用在包括风电、新能源汽车、储能、氢能等在内的新能源领域,以及航空、油气开采、电力、模具制造等领域。

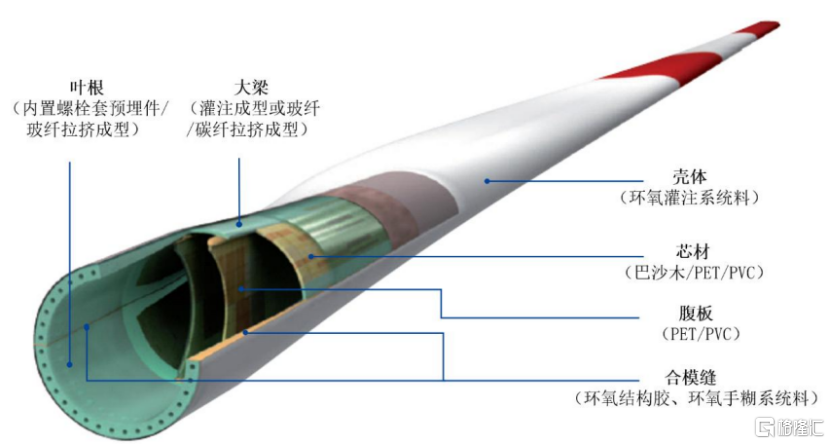

公司风电叶片用材料包括风电叶片用环氧树脂、高性能风电结构胶和结构芯材等,是风电叶片制造的主要原材料。而风电叶片的主要结构包括叶片壳体(迎风面/背风面)、大梁(在风电叶片中起主承力作用)、腹板(起支撑作用)。

公司主要产品在风电叶片中使用示意图,图片来源于招股书

报告期内,道生天合自产产品中的风电叶片用环氧树脂营收占比在65%以上,高性能风电结构胶、新型复合材料用树脂的营收占比均在10%左右,新能源汽车及工业胶的营收占比从1.71%提升至6.2%,结构芯材营收占比很低。

公司主营业务收入按产品分类的情况,图片来源于招股书

道生天合采购的主要原材料包括环氧树脂、固化剂、稀释剂、多元醇和异氰酸酯等化工原料,

供应商包括扬农化工、巨化股份、新远集团、赢创化学、长春化工等。

报告期内,公司向前五大供应商合计采购金额占原材料采购总额的比例分别为69.60%、60.84%、50.61%,供应商集中度较高。且公司原材料成本占营业成本的比例维持在90%左右,存在原材料价格波动风险。

3

主营业务毛利率存在波动,应收款项金额较大

近几年,道生天合的营业收入和主营业务毛利率均存在波动;净利润呈增长趋势,但增速有所放缓。

2022年、2023年、2024年,公司的营业收入分别约34.36亿元、32.02亿元、32.38亿元,主营业务毛利率分别为10.77%、12.35%、11.58%,对应的净利润分别约1.08亿元、1.52亿元、1.55亿元。

经审阅,2025年1-3月,道生天合的营业收入、净利润分别约8.35亿元和2998.37万元,均实现同比增长。

从2021年开始,风电行业作为国家新能源和双碳战略的重要一环,已经摆脱了过去依赖补贴的发展模式,形成不依赖补贴、自身实现盈利和市场化发展的新趋势。2023年我国风电新增装机容量达到75.90GW,已超过2020年的历史高点。

受此影响,2023年道生天合的风电相关产品的销量也进一步提升,超越“抢装潮”时期。同时,随着产品核心原材料采购均价下降,公司相应下调了产品销售价格。

2024年我国风电新增装机容量同比增长5.16%,受此拉动和公司海外客户销量增长,同期公司风电叶片用环氧树脂、高性能风电结构胶等产品销量同比增长,但2024年公司主要产品平均售价同比下降;2025年年初,公司已经上调了风电叶片用环氧树脂的国内销售价格。

公司服务于风电、新能源汽车、储能等新能源领域客户,包括中国建材、时代新材、洛阳双瑞、艾郎科技、天顺风电、三一重能、金风科技、远景能源、比亚迪集团、广汽集团、吉利集团等。

报告期各期,道生天合前五大客户合计销售金额占当期营业收入的比例分别为71.94%、68.44%、68.19%,存在客户集中风险。且前五大客户集中于风电行业,历史上,我国风电新增装机容量呈现一定程度的周期性波动,如果风电行业景气度降低,可能会可能会减少风电叶片用材料的部分需求,从而影响公司经营业绩。

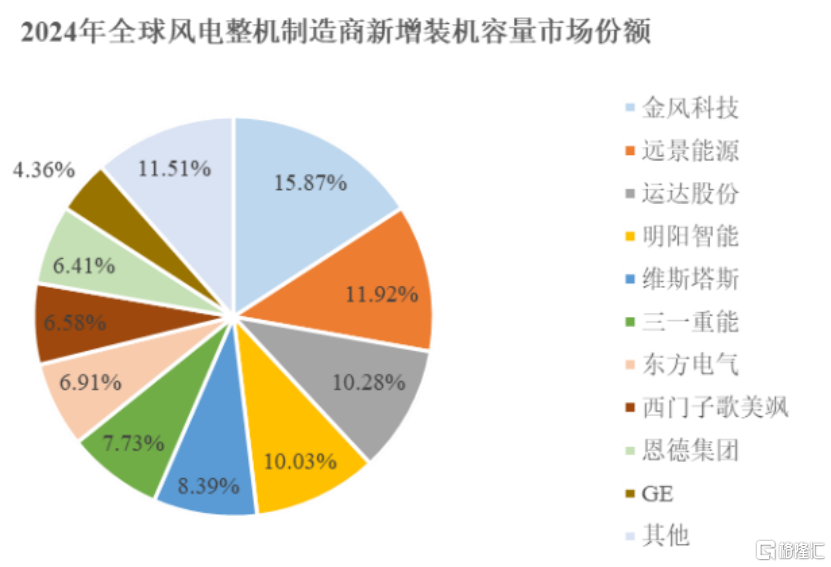

全球风电整机行业集中度较高,据彭博新能源财经(BNEF)资料,2024年风电整机新增装机容量份额在全球市场占比最高的前十大风电整机制造商为金风科技、远景能源、运达股份、明阳智能、维斯塔斯、三一重能、东方电气、西门子歌美飒、恩德能源、GE,这前十大风电整机制造商新增装机容量的市场份额占比达88.49%,其中有6家为中国厂商。

数据来源于BNEF,图片来源于招股书

值得注意的是,报告期各期末,道生天合应收账款账面价值分别约11.07亿元、9.78亿元、10.46亿元,应收票据账面价值分别约3.99亿元、1.32亿元、1.65亿元,金额较大。

4

为风电叶片用环氧树脂细分龙头,仍面临激烈的行业竞争

风电是清洁能源和新能源中的重要的组成部分,近年来,在全球气候变暖和减少碳排放的大背景下,全球风电行业发展较快。

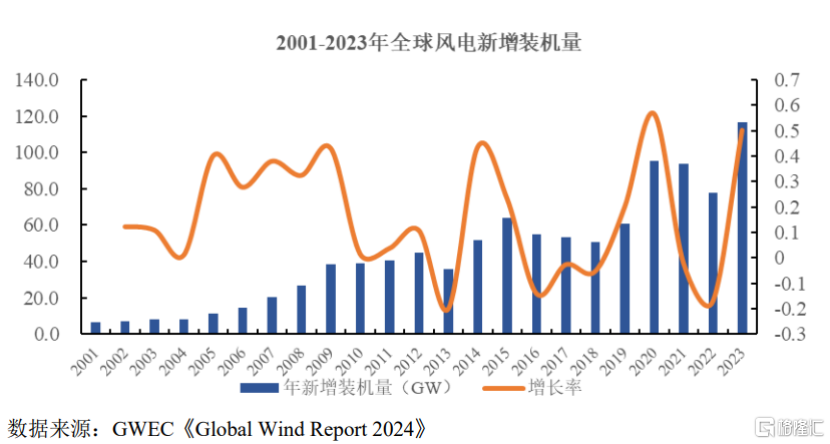

据GWEC,2020年全球风电新增装机量创造历史新高95.3GW,2021年及2022年有所下降,2023年新增装机数达到116.6GW(陆上风电及海上风电新增装机量分别为105.8GW、10.8GW)。

2015年至2023年全球风电新增装机量年复合增长率达7.83%,预计2024年至2028年将保持9.4%的复合增长率,到2028年末全球累计风电装机将达到1813.6GW。

图片来源于招股书

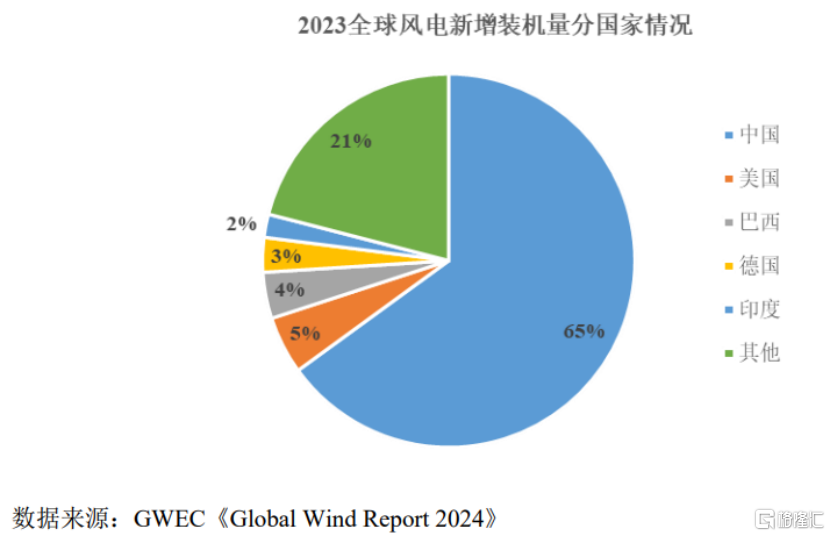

全球风电新增装机地域分布较为集中,中国和美国仍是全球最大的风电装机市场,2023年两国新增装机量占比超过60%。由于地缘政治等因素,欧洲各国对风电等新能源的需求也在不断上涨。

2023年10月,欧盟委员会出台了《欧洲风电行动计划》,计划将欧盟风电装机容量从2022 年的204GW提高至2030年的500GW以上,风电装机速度从2022年的16GW提升至37GW/年。

据GWEC预测,2024年至2028年,全球新增风电装机中的绝大部分将主要来自中国、欧洲和北美市场;其中,中国新增风电装机容量约占全球新增装机的41%至54%,继续领跑全球。

图片来源于招股书

风电叶片用材料全球市场中主要企业包括伟思磊、惠柏新材、东树新材、欧林、道生天合、上纬新材等。其中,欧林、伟思磊作为大型跨国企业占据国外市场的主要份额,在国内市场中,主要包括道生天合、东树新材、惠柏新材、上纬新材等国内企业。

据中国石油和化学工业联合会及其环氧树脂及应用专业委员会出具的说明函,2022年至2024年,道生天合连续三年“风电叶片用环氧树脂系列”销量位居全球第一,同时公司“风电叶片用结构胶”销量位居国内第二、全球第三。

但公司所处行业市场竞争激烈,报告期内,公司风电叶片用环氧树脂国内产品的销售占比较高,其毛利率有所降低,主要系国内竞争者价格竞争加剧所致。如果现有竞争对手扩大产能或加大市场推广,可能使竞争加剧,导致行业平均利润率下滑。

激烈的市场竞争对公司产品的质量、价格、服务水平和市场开拓能力等都提出了更高的要求,未来,道生天合能否长期绑定大客户,并拓展新的客户,来维持业绩增长,格隆汇将持续关注。

免责声明:所有平台仅提供服务对接功能,资讯信息、数据资料来源于第三方,其中发布的文章、视频、数据仅代表内容发布者个人的观点,并不代表泡财经平台的观点,不构成任何投资建议,仅供参考,用户需独立做出投资决策,自行承担因信赖或使用第三方信息而导致的任何损失。投资有风险,入市需谨慎。

泡财经APP

泡财经APP

关于我们

关于我们

请先登录后发表评论