近期,长春高新公告称将发行H股并在港交所上市,同时其研发的创新药1类新药伏欣奇拜单抗已获批上市,受此影响长春高新股价还出现了单日涨停。

然而,长春高新短期的股价表现难掩业绩持续下滑的窘境,不论是拓展创新药多元化业务,还是赴港IPO希望打开国际市场,都折射了自身的成长焦虑。

01

业绩困局待解

作为昔日市场公认的成长白马股,此前得益于业绩的高增和超强的盈利能力一度被冠以“药中茅台”的称号,但近年来盈利的快速滑落使得光环归于暗淡。

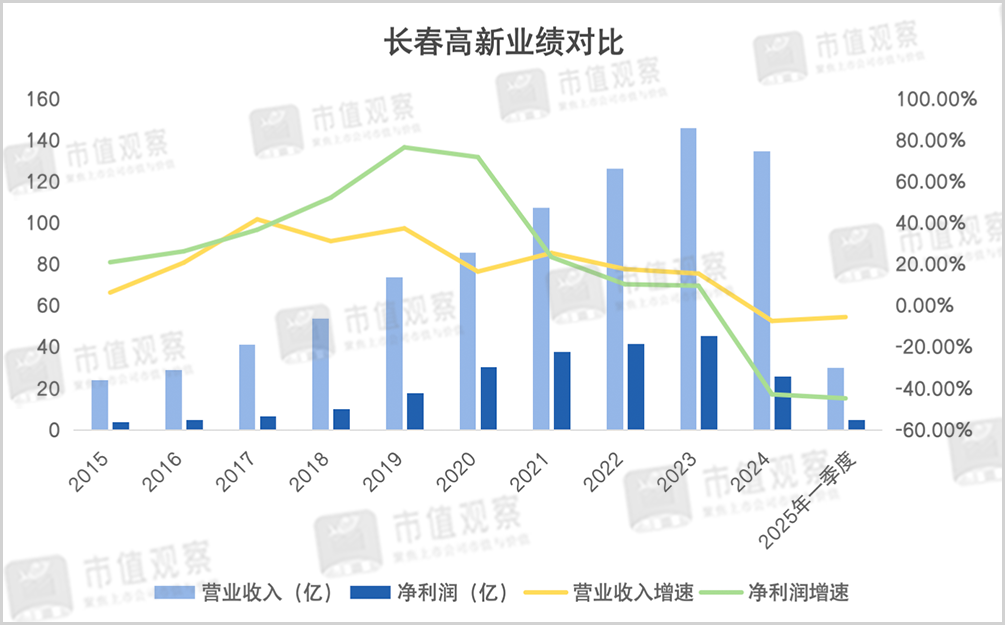

透过长春高新近10年业绩不难发现,2023年虽然是规模转折的分水岭,但事实上自2021年开始增长便已经放缓,此前净利润增速多在20%以上,在2019年甚至高达76.36%,到了2022年和2023年疲态显露,增速已经降到了10%左右。

2024年是长春高新业绩显著下滑的一年,营收同比下降了7.55%至134.66亿,降幅虽然不大,但净利润却同比下降了43.01%至25.83亿;今年一季度延续颓势,净利润再次下跌了44.95%。

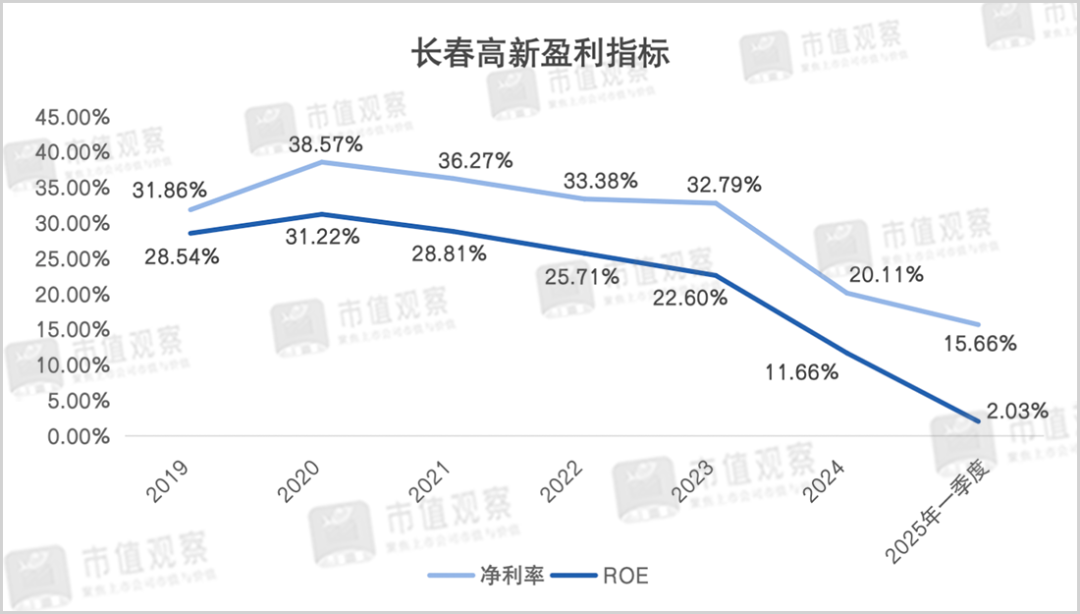

长春高新净利润大降的同时,净资产收益率和净利率等盈利指标也在快速回落。早在2020年长春高新的销售净利率曾达到了38.57%,ROE也达到过31.22%,妥妥的现金奶牛,但到一季度却分别降至15.66%和2.03%。

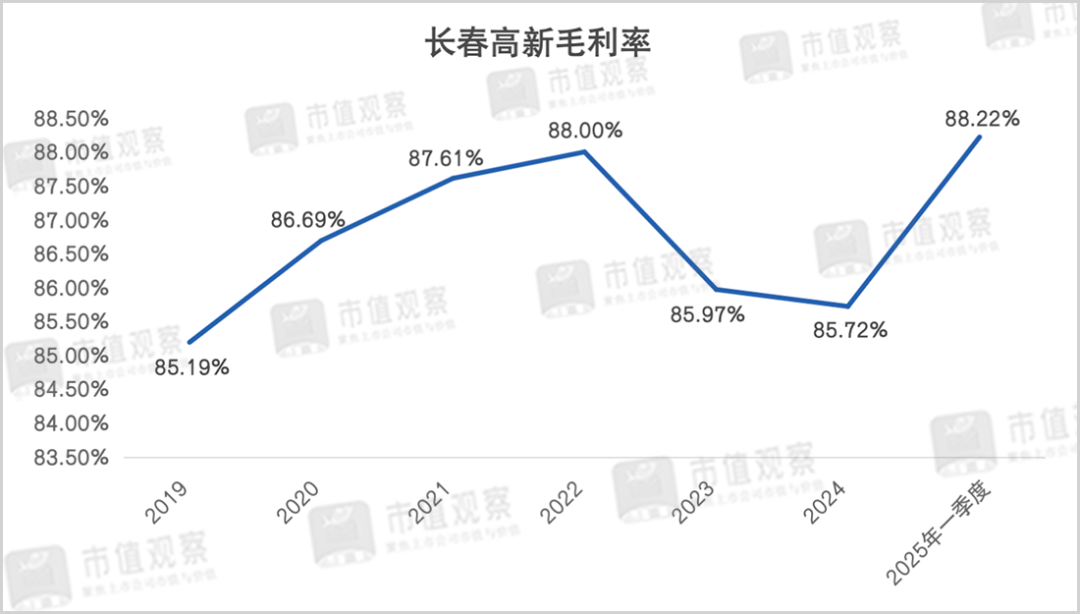

值得一提的是,长春高新此前之所以被市场追捧,超高的毛利率是津津乐道的地方,多年来持续高于80%,即便业绩下滑也没有出现大波动,这一点放在白酒行业也仅头部企业才能达到。

股价最能反映基本面和投资者预期变化,2021年是长春高新的高光时刻,按照前复权价格计算,曾一度冲到485.82元/股,在2019年到2021年的区间最大涨幅超5倍,此后盈利滑落难以支撑高企的股价,截至7月9日收盘股价为101.51元/股,市值距离最高点蒸发了1568亿。

复盘长春高新的跌落,集采的影响自然不容忽视。

02

问题不止在集采

对于生物医药企业,最担心无疑就是集采,长春高新的业绩崩塌也是行业集采下的一个缩影。

目前长春高新的四大主营业务分别是生长激素、疫苗、中药和房地产,对应金赛药业、百克生物、华康药业和高新地产四家子公司,其中生长激素也就是常说的“增高针”,是长春高新的业务支柱,在营收中的占比多在八成左右。

在生长激素赛道,金赛药业是少数拥有粉针剂、普通水针剂和长效水针剂全产品线的企业,盈利能力堪比“印钞机”,但集采政策使得盈利受到了极大冲击。

复盘整个集采过程,2022年1月广东省医保局联合11个省发布了集采文件,将生长激素纳入其中。但这次集采对长春高新的影响还不明显,只有粉针剂进入了集采,粉针剂的收入占比并不高。

据官方数据披露,早在2021年金赛药业的粉针、水针以及长效水针的收入占比分别为10%、70%和18%左右。

真正的影响是2023年浙江省的带量集采,将水针也纳入了进来。水针“赛增”是金赛药业的主力产品,定位千元档,售价是粉针的3倍。

2024年3月浙江省的带量集采开始落地执行,金赛药业的水针剂价格从每支1000元降至300元,降幅达70%。也就在2024年金赛药业的净利润明显滑落,同比降低40.67%至26.78亿,到了2025年一季度情况并没有改善,同比再次下降了38.31%。

为了拯救业绩应对集采风险,长春高新开始大力发展长效水针。长效水针注射周期较长,稳定性好客单价较高,目前尚未纳入到集采。并且当前长春高新还是国内唯一一家获批生产销售长效水针的企业,在竞争格局上具有先发优势。

近年来长春高新的产品结构调整取得了一定成果。据长春高新管理层透露,到2024年3月,长效水针的收入占比就已经提升到了29%左右,水针占比下降至接近6成。到2025年一季度长效水针的占比已提升至35%附近,这对稳定其毛利率功不可没,甚至一季度大幅回升至88.22%,还创出了近年来新高。

相比于其他仿制药企,某种程度来说长春高新通过产品结构的调整已基本稳住了产品的盈利能力,但净利润的大幅下滑还受到自身多元化战略的影响。

03

新增长点还未出现

纵观长春高新的多元化业务,非但没有贡献新增量,反而形成了拖累。

具体来看,2024年以来除了生长激素以外,长春高新的疫苗和地产业绩也出现了明显下滑。就比如主营疫苗的百克生物实现营收12.29亿,同比降低了32.64%;归母净利润2.32亿,同比下滑了53.67%。

到2025年一季度,百克生物的营收和净利润再次下降了40%和98.24%至1.62亿和0.01亿,距离亏损仅一步之遥。

要知道的是,疫苗业务被长春高新寄予了厚望,在2021年还完成了科创板上市。

2023年百克生物由于带状疱疹减毒活疫苗的上市一度带来了业绩爆发,利润直接暴增了175.98%,达5.01亿。在生长激素放缓的情况下,明显支撑了当年的净利润。

此后百克生物的滑落一是因为疫苗的接种意愿降低影响了市场需求,同时竞争也在加剧,带状疱疹减毒活疫苗要直面智飞生物与GSK合作推广的带疱疫苗产品竞争,而智飞生物本就以销售能力见长。另外,多家流感疫苗厂家下调了价格,旗下的鼻喷流感疫苗也面临价格压力。

值得一提的是,中药是长春高新净利润唯一没有下滑的业务,但奈何规模太小,一季度仅0.12亿,对整体盈利的贡献不大。

长春高新多条业务线失利,固然与多元化战略有关,但也反映出对主业增长的焦虑。集采压力、市场空间受限、竞争日趋激烈、消费降级以及出生率下降等诸多因素都预示着行业前景存在较大不确定性。

在行业空间上,生长激素主要针对儿童,整体市场空间仅在百亿元级别。据浙商证券研究,预计2024年中国儿童生长激素缺乏症的市场规模为20亿美元,到2030年将增长至32亿美元,其中金赛药业的市占率超过了70%,是绝对一哥的存在。

随着竞争日渐激烈,长春高新的市场地位也开始动摇。且不论平价的粉针剂赛道,当前已有6家企业获批生产,即使在独占鳌头的长效针剂领域,目前有包括特宝生物、维昇药业、诺和诺德、安科生物等多家企业在申报,预计年内特宝生物和维昇药业将有产品上市。

因此,为摆脱单一品类依赖,金赛药业不断开辟新的医疗管线,近年来新涉足肿瘤创新药、医美、成人内分泌、女性健康等领域。

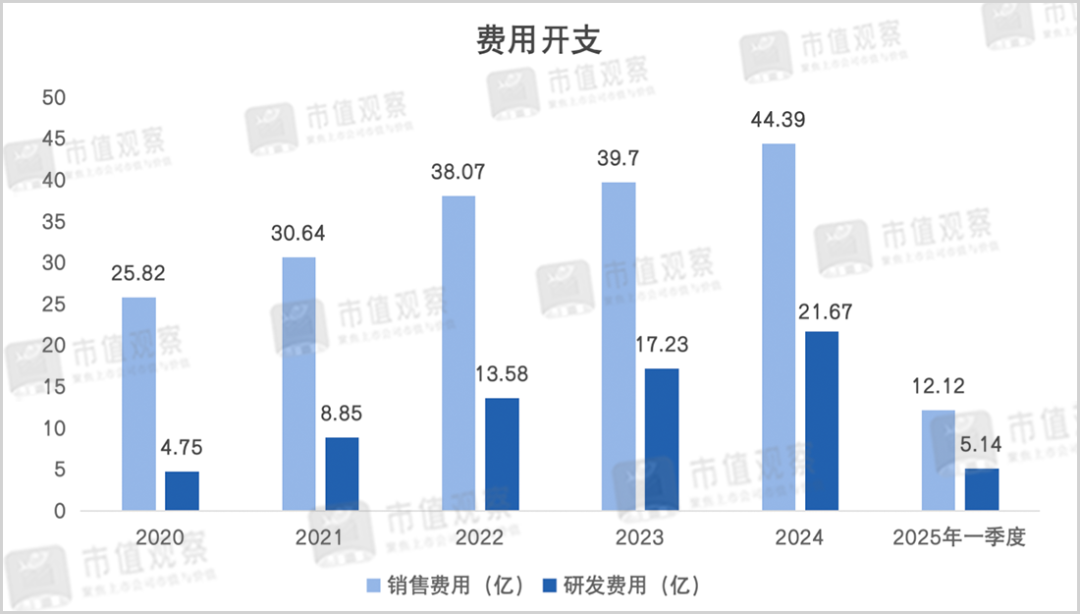

生物医药作为典型的高投入产业,多领域出击必然少不了前期费用的大笔投入,在2020年至2024年4年间,销售费用从25.82亿一路增长到44.39亿,研发费用也从4.75亿增长到21.67亿,开支的迅猛增长也是挤压净利润的重要原因。

与其他行业不同的是,生物医药的投入产出未必成正比。尤其是创新药领域,超长的研发周期和低成功率都是不小的挑战,产品上市后还要面对竞争压力。

数据显示,长春高新已有24款重点产品共28个适应症进入临床阶段,其中包括9款1类创新药,部分产品上市申请获得受理,预计2025至2027年将是检验新品上市业绩的重要时间窗口。

7月2日,长春高新用于治疗痛风性关节炎的伏欣奇拜单抗(金蓓欣)获批上市。伴随着创新药的政策利好,资本市场迎来风口,长春高新的涨停也或与此相关。

但看好痛风市场蛋糕的远非长春高新一家,恒瑞医药、一品红、三生国健等企业也在加码布局,6月初三生国健用于急性痛风性关节炎的新药上市申请也获得受理。

此番长春高新赴港上市,希望打开国际市场空间。目前长春高新的海外收入规模很低,2024年为1.3亿,占总收入比重仅1%。

就生长激素市场而言,海外市场主要被诺和诺德、辉瑞、罗氏等几家巨头所掌控,产品上市还要受到监管和审批等因素影响,何时贡献收入增量仍不确定。

显而易见的是,长春高新的多线出击表明在业绩压力下并未躺平,尽管给予了更多的想象预期,还没有哪个赛道能站出来撑住局面,不断高涨的费用开支却是无法回避的严峻现实。

能否在新领域站住脚跟并打下一片天地是长春高新现阶段的主要考验,而这不仅需要时间,还会面临失败风险。至于当下,显然还不到乐观的时候。

免责声明:所有平台仅提供服务对接功能,资讯信息、数据资料来源于第三方,其中发布的文章、视频、数据仅代表内容发布者个人的观点,并不代表泡财经平台的观点,不构成任何投资建议,仅供参考,用户需独立做出投资决策,自行承担因信赖或使用第三方信息而导致的任何损失。投资有风险,入市需谨慎。

迁址公告

迁址公告

古东管家APP

古东管家APP

关于我们

关于我们

请先登录后发表评论