临近春节,在要“长牛”不要“疯牛”的重要背景下,市场资金愈发谨慎,指数震荡、板块轮动快成了常态。尤其在强监管引导下,前期市场热点题材炒作彻底降温,讲故事的标的更不再是资金首选。

不少投资者问,这最后窗口期,到底该躲去哪?答案很明确:业绩线才是真正的避风港。但千万别陷入“业绩超预期就闭眼买”的误区,这恰恰是最容易踩坑的地方。

真正的安全机会,得综合看——业绩预告只是敲门砖,股价是否提前计价、估值处于什么分位、机构持仓是否健康、行业景气度能否延续,甚至2026年有没有产业催化、行业格局是否优化,都得逐一验证。

01

先纠偏:业绩好≠能赚钱,这几点才是核心

去年有个典型案例,某CXO企业预告净利润大增40%,不少投资者追进去却被套。为啥?股价早在预告前就涨了80%,估值冲到历史90%分位,业绩利好落地就是资金出货时机。

这提醒我们,选股要避开三个误区:

一是只看业绩增速,忽略股价计价;

二是盯着单一财报数据,不顾行业景气度;

三是迷信困境反转,却没确认利空是否真落地。

正确逻辑是:业绩边际改善+估值低位(分位低于30%)+机构筹码集中度+产业有进展行业有催化,再叠加十五五政策支持或格局优化,这样的标的才具备持续上涨动力。

02

重点板块拆解:这些业绩线值得深挖

1. AI电力+算力基建:确定性拉满的硬需求

AI赛道不是不能碰,要找不讲故事的硬环节。比如AI电力,基金经理已提前布局,毕竟算力扩张的核心瓶颈是能源供给。

“十五五”期间,国家电网公司固定资产投资预计达到4万亿元,较“十四五”投资增长40%,以扩大有效投资带动新型电力系统产业链供应链高质量发展。电网自动化、储能供电板块业绩确定性极强,且当前估值普遍处于历史40%分位,没被过度炒作。

算力基建要盯半导体设备和材料,台积电2025年四季度业绩超预期,毛利率达62.3%,核心就是先进制程需求旺盛。这类标的要选机构持仓稳定,且2026年有算力扩容催化的。

2. 半导体芯片+AI应用:关注技术突破、从概念到业绩落地

半导体经过2024年去库存,2025年景气度回升,全球市场规模预计达6970亿美元,同比增11%(数据来源:WSTS),其中存储的错位紧缺和涨价更是蒸蒸日上。半导体的国产替代叠加AI基建、汽车电子需求,头部企业业绩超预期概率大。

AI应用市场热点目前还在阿里系和字节系,后续要重点避开纯概念标的,优先选有订单落地的。比如AI应用里的AI电商广告、办公自动化、工业软件,要观察2026年客户落地进度,只要业绩兑现且股价没反应,就是机会。

3. 机器人:T链为核心,机构加仓的高潜力赛道

绩优基金四季度已优化机器人个股配置,说明机构认可长期逻辑。但要区分真伪,重点看特拉斯V3定型和审厂进展,核心部件国产化进展,以及2026年制造业自动化渗透率提升的催化。

选股标准很明确:有实质订单、业绩有支撑、筹码结构干净,避开那些只靠蹭概念、没基本面的标的,强监管下,故事再动听也抵不过真实业绩。

4. 有色化工:困境反转的隐形机会

有色板块绑定新能源、AI基建需求,铜、铝、等工业金属随着2025年基建落地,需求有望回暖。重点看资本开支、库存周期和价格拐点,后续叠加降息周期+AI基建需求+反内卷,仍具有分批布局的吸引力。

正所谓否极泰来,传统行业不是死水,要找“反内卷”受益标的。强监管下化工行业的尾部企业加速出清,头部企业获得定价权,盈利正在修复。比如25年表现抢眼的氟化工、磷化工,市场热议的维生素、合成生物、农药等。

5. 商业航天卫星:利空落地后的修复机会

最近受部分高位票炒作过度的影响,板块股价回调,但航天强国和空天资源竞争的长期前景未被破坏。2026年有卫星发射计划和应用落地催化,诸如SpaceX链、卫星和火箭的核心环节稀缺标的等可继续重点跟踪,寻找后续业绩出现边际改善,可等股价缩量企稳再重点关注。

提醒一句,一定要控制仓位,等待明确企稳和催化信号,别顶着市场下行趋势盲目抄底。

6. 非银金融:估值修复的蓝筹机会

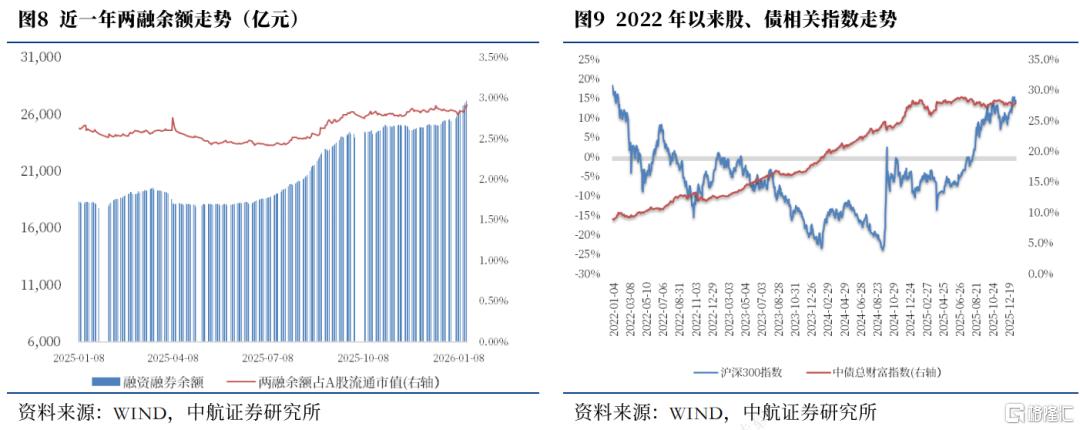

券商板块要盯业绩兑现情况,中信证券2025年归母净利润300.51亿元,同比增38.46%,首次突破300亿元(数据来源:中航证券研报),受益于市场活跃度提升。

当前券商板块PB估值1.38倍,处于历史低位,若市场交投持续回暖,经纪、自营业务弹性较大。保险板块重点看负债端优化,中国人寿2025年理赔总金额超1004亿元,保障属性凸显,估值修复潜力大。具体操作上需要关注慢牛基调下的非银金融“稳指数”特征。

7. CXO:业绩兑现的医药硬主线

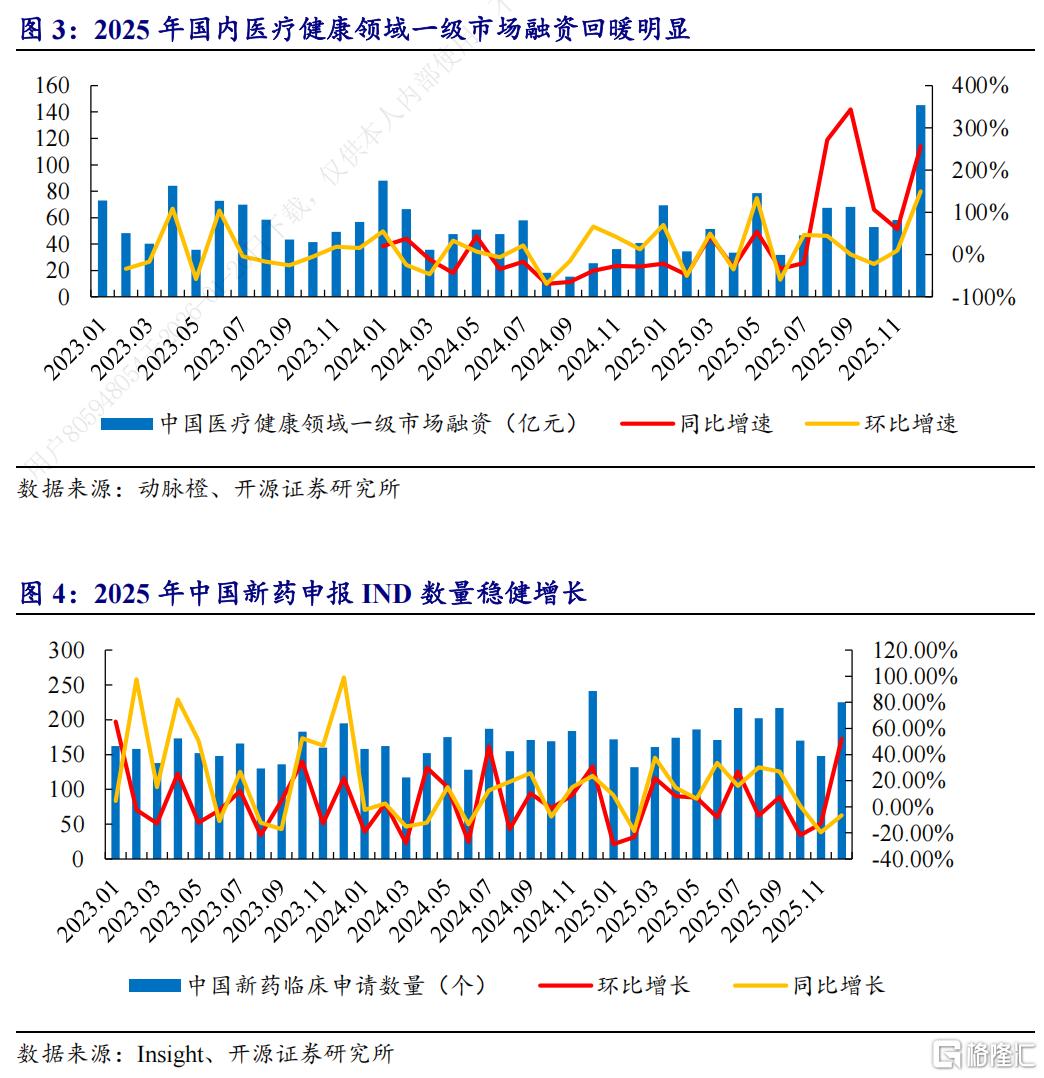

医药板块要绕开纯题材,聚焦CXO赛道。药明康德2025年持续经营业务收入同比增21.4%,药明合联收入增超45%,核心是ADC赛道高景气(数据来源:开源证券研报)。

全球生物医药投融资回暖,2025年全球总额达638.82亿美元,同比增10.13%,带动CXO行业需求提升。选股要盯签单情况和海外业务占比,避开研发不及预期的标的。

8. 现金流奶牛+红利股:防守反击的压舱石

春节前资金避险需求强,这类标的是必备配置。优先选股息率高(超4%)、现金流稳定、估值分位低于20%的企业,同时观察机构持仓变化,避免筹码松动。

不用追求高增长,只要业绩稳定、分红持续,就能在震荡市中抗跌,甚至获得估值修复收益。重点避开估值过高的红利股,若股价已透支多年分红预期,再好看的业绩也没用。

9. 出海链:赚全球市场的增量钱

重点看有核心竞争力的制造业龙头,比如家电、机械、汽车零部件。要结合海外订单数据、汇率波动,以及2026年海外展会催化,避开依赖单一市场的标的。

这类企业已在海外建立渠道,品牌力较强,业绩韧性足,当前估值大多没充分反映出海红利,是春节前值得布局的方向。

03

春节前布局策略:简单直接易落地

仓位配置上,别单押一个赛道,比如参考“50%科技成长+30%价值防守+20%困境反转”的组合对冲风险,春节前震荡加剧,灵活调整仓位才是王道。

选股优先级:先选业绩边际改善+估值低位+机构加仓的标的,再看2026年产业催化和政策支持,最后确认利空是否落地,层层验证后再出手。

市场永远在变,后续我们会持续跟踪年报披露进度和行业动态,及时更新优质标的清单。大家有意可扫码加小助理老师企微留言交流,祝各位春节前都能找到属于自己的避风港!

当然市场瞬息万变,宏观扰动、政策催化、产业进展等都需要持续跟踪,若想第一时间抓信号识别风险布局机会,欢迎扫描下方二维码,获取更及时详细的专业投资策略:

注:文中所涉公司仅为案例分析,不构成任何投资推荐。市场有风险,投资需谨慎,决策前请务必结合独立研判。

免责声明:所有平台仅提供服务对接功能,资讯信息、数据资料来源于第三方,其中发布的文章、视频、数据仅代表内容发布者个人的观点,并不代表泡财经平台的观点,不构成任何投资建议,仅供参考,用户需独立做出投资决策,自行承担因信赖或使用第三方信息而导致的任何损失。投资有风险,入市需谨慎。

迁址公告

迁址公告

古东管家APP

古东管家APP

关于我们

关于我们

请先登录后发表评论