回望2024年,国内新能源车市场风云激荡,留下了许多“吸睛”之处。卷价格、卷技术、卷规模,甚至还要卷老板的流量,2024年的中国汽车行业,依然“卷”字当头。在这一年里,我们看到了老牌车企的自我革新、新兴品牌的异军突起,也看到了被淘汰者的无奈。整个2024年新能源车市场新老势力的激烈交锋,恰似一场冰火交融的史诗大剧。

行业分化加剧:销量与利润双重分化

这场史诗大剧第一个鲜明注脚就是:分化。新能源车行业的分化首先表现在销量的分化。头部企业强者恒强的态势愈发明显。

在新能源汽车领域,头部企业的优势正在不断扩大。比亚迪作为新能源汽车赛道的龙头企业,2024年实现营收7771.02亿元,同比增长29.02%;净利润402.54亿元,同比增长34%。这是比亚迪历史上年度营收首次突破7000亿元。

到了2025年第一季度,比亚迪实现营业收入1703.6亿元,较上年同期增长36.35%;净利润为91.55亿元,同比增长100.38%。这种成绩的取得,得益于比亚迪在垂直整合方面的布局——从电池到整车制造,比亚迪实现了全产业链的自主可控,从而在成本控制和技术创新上占据了显著优势。

无独有偶,吉利汽车和长城汽车在2024年的表现也很突出,营收分别达到2401.9亿元和2021.95亿元,同比增长34%和16.7%。其中,吉利汽车2024年净利润166.32亿元,同比增长213%,创历史新高;长城汽车净利润126.92亿元,同比增长80.8%。

但正所谓有人欢喜有人忧,广汽集团、长安汽车等合资品牌占比较高的车企,2024年全年和今年一季度的表现均不及预期。以广汽集团为例,今年一季度,广汽集团营业收入为198.79亿元,同比下滑7.82%。净利润由盈转亏,亏损7.31亿元。

造车新势力阵营的盈利表现也呈现分化。其中,理想汽车2024年营收突破千亿元,达到1444.6亿元,同比增长16.6%,继续保持盈利,净利润达80.5亿元。小鹏汽车、零跑汽车处2024年营收分别达到408.7亿元和321.6亿元,净亏损57.9亿元和28.2亿元。

行业利润整体下滑:车企将从卷价格转向卷价值

而比起分化的车企,还有许多车企已经被淘汰出局。据不完全统计,2020-2024年的几年间,包括东风裕隆、力帆汽车、众泰汽车、宝沃汽车、恒驰汽车、威马汽车、天际汽车、爱驰汽车、高合汽车、极越汽车等在内的多家车企因为破产清算、股份转让、破产重组、公司解散等多种多样的原因退出市场,这其中既有传统的造车企业,也有近些年才成立的新势力车企。

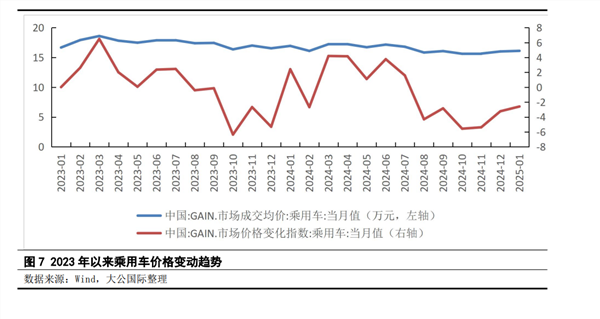

并且从行业整体看,销量增长伴随着价格下降。根据中国汽车流通协会统计,2024年全国乘用车市场“价格战”持续激烈,2024年1—12月,新能源车新车降价车型的降价力度平均达到1.8万元,降价幅度达到9.2%;常规燃油车新车降价车型的降价力度平均达到1.3万元,降价幅度达到6.8%。

在此背景下,行业整体利润率大幅下滑。。中国汽车流通协会报告显示,2024年汽车行业利润率仅为4.3%,低于整个下游工业利润率及2023年的水平。其中2024年8月,新车市场的整体折扣率达到了17.4%,更显示出市场竞争的激烈程度。2024年1—11月,“价格战”已致使新车市场整体零售累计损失1776亿元,对行业的健康发展产生了较大的影响。

因此新能源行业必然将从拼价格到拼价值。其中最集中的表现就是智驾越来越成为新能源车的标配。

智能化与全球化:行业竞争的第二曲线

这场史诗大剧第二个鲜明注脚就是:第二曲线。而这四个字在新能源车企上的集中表现则为智能化和全球化。

首先智能化已从差异化卖点演变为生存门槛。继电动化之后,智能化已成为全球汽车工业的新战场。特斯拉的FSD、华为ADS、小鹏XNGP等系统不断刷新智驾能力上限,与此同时,比亚迪、长安、吉利等传统车企也加速自研或合作布局。2025年,比亚迪宣布全系车型标配高速NOA功能,并通过“天神之眼”系统实现智驾分级覆盖,从7万元的入门车型到百万元级豪华车均被纳入智能化版图。

这一趋势的背后,第一是市场需求的倒逼。数据显示,2024年国内标配高阶智驾功能的车型销量同比增长147.9%,消费者对自动泊车、高速领航等功能的接受度显著提升。车企的竞争逻辑已从“续航焦虑”转向“智驾焦虑”,即若无法提供基础智驾功能,产品可能被用户直接排除在购车清单之外。

第二是商业模式升级的考虑。麦肯锡指出,头部车企需通过“碳积分交易”“车联网服务”等模式突破盈利瓶颈。特斯拉FSD(完全自动驾驶)订阅收入占比持续提升,小米依托“人车家全生态”构建用户粘性,这些探索预示行业将从硬件销售转向“软件定义利润”。

第三是智能驾驶已从差异化卖点升级为品牌护城河。一方面智能驾驶能力已成为品牌技术实力的具象化符号,推动车企向科技服务商转型;另一方面竞争格局正在洗牌,智能驾驶技术路径的选择将决定行业标准的定义权。

接着再来看全球化。这一趋势在2024年表现得尤为突出:中国乘用车出口量逼近500万辆,同比增长20%,其中新能源汽车出口量超百万辆,占比达21%。

到了今年一季度,中汽协数据显示,一季度新能源汽车出口44.1万辆,同比增长43.9%。其中,新能源乘用车出口41.9万辆,同比增长39.6%;新能源商用车出口2.3万辆,同比增长2.3倍。其中,纯电动汽车出口29万辆,同比增长16.7%;插混汽车出口15.2万辆,同比增长1.6倍。

(图片来源:国金证券)

结语:在分化中寻找长期玩家

2024-2025年的新能源车行业,既是“最好的时代”,也是“最残酷的时代”。当新能源车渗透率超过50%,市场从快速扩张期(争夺新用户)进入成熟期(争夺现有用户)。此时企业更关注品牌忠诚度、产品差异化和服务体验,而非单纯通过低价吸引消费者。

(图片来源:国金证券)

在此背景下,技术、生态与全球化能力成为新的护城河。因此在这场竞争中,唯有兼具规模韧性、技术深度与生态广度的企业,方能穿越周期,成为最终赢家。

免责声明:所有平台仅提供服务对接功能,资讯信息、数据资料来源于第三方,其中发布的文章、视频、数据仅代表内容发布者个人的观点,并不代表泡财经平台的观点,不构成任何投资建议,仅供参考,用户需独立做出投资决策,自行承担因信赖或使用第三方信息而导致的任何损失。投资有风险,入市需谨慎。

泡财经APP

泡财经APP

关于我们

关于我们

请先登录后发表评论