2025年,中国股市正式收官!

最后一个交易日,上证指数收涨0.09%,创下11连阳,全年收涨18.41%创10年新高;深成全年收涨29.87%;创业板指跌1.23%,全年大涨49.57%。

2025年全年,Wind微盘股指数以81.65%涨幅成功夺魁,创业板50指数以57.45%成为A股最猛宽基指数,科创100以57.45%的年度涨幅紧随其后,创业板指累计上涨49.57%,科创50指数上涨35.92%。蓝筹宽基指数方面,A500指数全年上涨22.43%,沪深300指数上涨17.66%。

港股方面,恒生指数2025年累涨27.77%,创下自2017年以来最佳年度表现。恒生科技指数、恒生中国企业指数分别涨23.45%和22.27%。

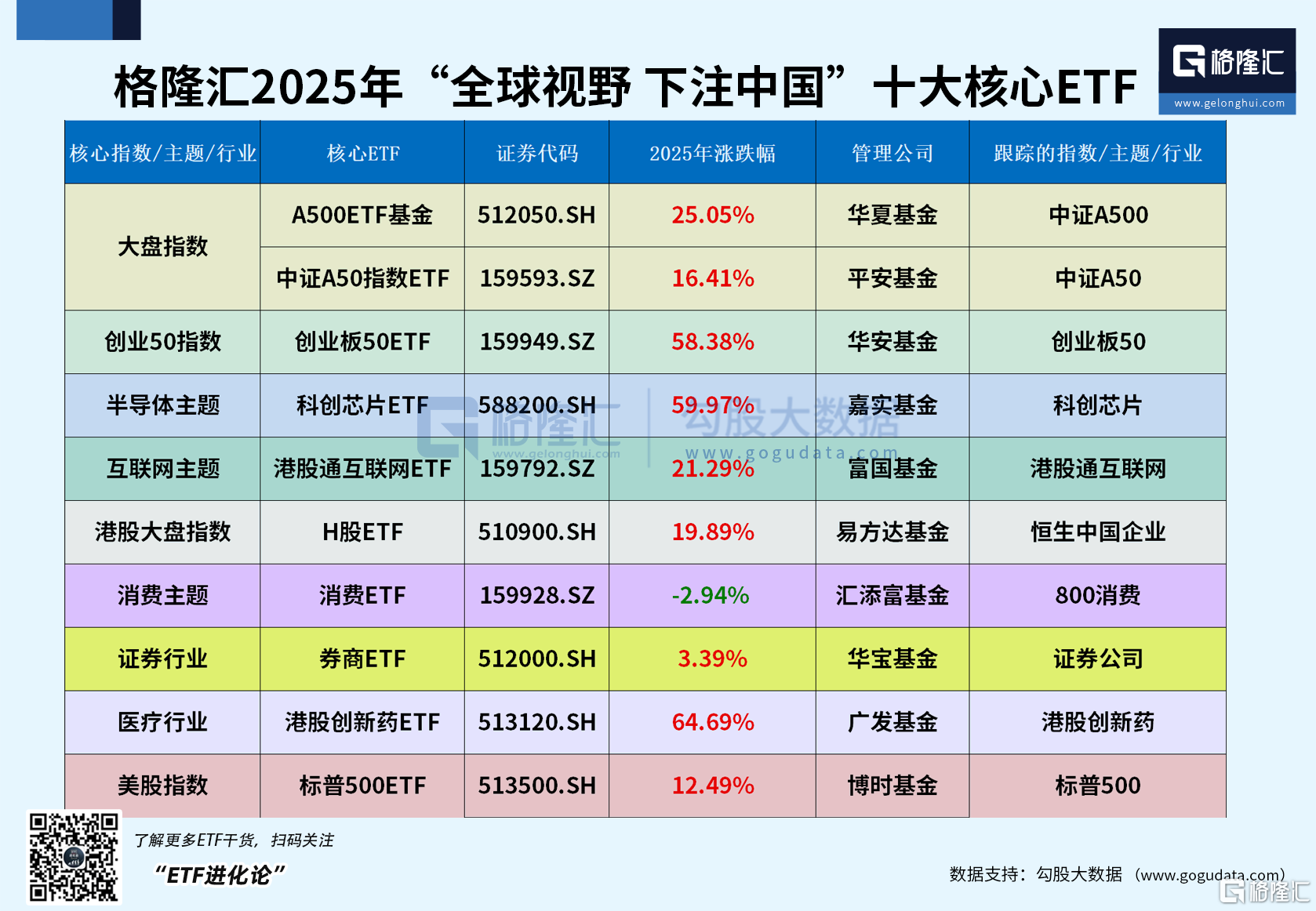

格隆汇2025年“全球视野,下注中国”十大核心ETF全年录得27.86%涨幅,大幅跑赢沪深300指数(17.66%)10.2个百分点。

作为年末最后一个月被神秘资金爆买的中证A500ETF——A500ETF基金(512050)在2025年全年年内净流入184.8亿元,仅在12月净流入额就高达193.49亿元。

资金大举买入背后是A500ETF基金(512050)业绩的亮眼,2025年全年累涨25.05%,跑赢业绩基准2.63个百分点,2025年规模接连突破200亿、300亿、400亿三道关口,最新规模为408.75亿元,较年初的184.12亿元增长122%。

A500指数作为新国九条发布后的首个核心宽基指数,自发布后迅速获得市场认可,截至2024年底已成为A股第二大宽基指数(仅次于沪深300),ETF产品最新规模逼近3000亿,为2990亿元,成为A股历史上规模增长最快的宽基指数,2025年上半年更是更为险资最青睐的宽基指数。

背后资金青睐的背后得得益于中证A500指数创新的编制方法:

1、行业均衡,规避轮动风险:指数采用 “行业中性”的编制方法,其行业分布与A股整体市场结构高度接近。这意味着它不会在某个特定行业上过度暴露,有效规避了在市场风格快速切换时“赚了指数不赚钱”的困境。

2、聚焦新质生产力,把握时代机遇:指数显著超配了电子、电力设备(新能源)、计算机、医药生物等代表中国产业升级方向的新兴行业,同时低配了金融等传统行业。这使得它含“新”量十足,更能代表中国经济的未来,成为分享新质生产力发展红利的理想工具

3、龙头荟萃,质量与成长兼备:指数选股不唯“总市值”论,而是深入每个细分行业挑选真正的龙头公司。这些公司基本盘稳固,盈利能力与成长特性兼具。指数成分股ROE(TTM)及2025年的预期净利润增速高于部分主流宽基指数,展现出更强的成长弹性,。

4、指数编制结合互联互通、ESG等筛选条件,便利境内外中长期资金配置A股资产。

招商证券展望2026年作为中国“十五五”规划开局之年与美国中期选举年,将形成关键的政策共振,推动PPI上行,A股从牛市II阶段向以盈利改善为驱动力的“牛市III阶段”过渡。

消费ETF(159928)作为组合内唯一收跌的ETF,225年全年下跌2.94%。

消费ETF(159928)跟踪800消费指数,聚焦食品饮料、农牧渔等与日常生活紧密相关的必需消费领域,食品饮料占比68%,前十大重仓股包括贵州茅台、五粮液、伊利股份、泸州老窖、海天味业等行业绝对龙头,具备强大品牌壁垒、定价权与现金流创造能力。

太平洋证券指出,消费板块历经几个月的深度调整,部分公司切换到明年估值已落入合理偏低的位置,同时筹码较大出清,我们在此重点提示有业绩的消费股年底估值切换的机会。

东吴证券指出,低位布局积极出清的,2026年内出现拐点可能性大的白酒、乳业以及大餐饮板块,高度重视保健品大健康领域,银发经济基本盘稳固,年轻化新消费人群扩容,品类创新迭代积极,主要公司弹性体现在2026年。

免责声明:所有平台仅提供服务对接功能,资讯信息、数据资料来源于第三方,其中发布的文章、视频、数据仅代表内容发布者个人的观点,并不代表泡财经平台的观点,不构成任何投资建议,仅供参考,用户需独立做出投资决策,自行承担因信赖或使用第三方信息而导致的任何损失。投资有风险,入市需谨慎。

迁址公告

迁址公告

古东管家APP

古东管家APP

关于我们

关于我们

请先登录后发表评论