当下贵金属市场,正上演一出真实版“冰与火之歌”。

本是该从从容容游刃有余的布局时刻,可现在不少投资者却被逼得匆匆忙忙连滚带爬。

一边是火焰滔天,做多情绪飙到顶点,拥挤度直接拉满。

沪银VIX和美国SLV期权波动率,双双触及历史极值。

另一边却是寒冰骤降,画风突变猝不及防,铂金现货突发大跌。

资金分歧赤裸裸摆上台面,当下是否正是贵金属的转折点?答案反倒愈发清晰。

短期先避险躲坑,中长线再逢低布局——所谓“风浪越大鱼越贵”,跳出短期波动迷局,方能接住长期趋势的红利。

短期扰动:调仓抛压下,别当接盘侠

短线玩家先清醒,此刻追高大概率站岗。

最确定的风险,来自一场“被动调仓大搬家”。

彭博商品指数(BCOM)1月8日至15日将开启年度调仓。

被动基金如同“乖学生”,严格跟着指数调整持仓,毫无灵活操作空间,只能被动承接调仓压力。

其中白银将面临9%的卖盘冲击,黄金也有3%抛压。

这笔抛压足以搅乱短期盘面,引发震荡。

更精明的主动基金,不会坐等调仓窗口开启。

它们大概率提前抢跑减持,锁定已有利润。

这意味着,当前贵金属逼仓行情随时可能终结。

有色股短线建议适当减仓,先避过这波风波。

短线博弈拼的是反应快,而非死扛硬顶。

长期锚点:四大逻辑筑牢黄金牛市根基

短线波动只是小风浪,改变不了长期上行趋势。

黄金能一路走强,靠的是实打实的核心支撑。

格隆汇研究院早有前瞻布局,绝非事后诸葛亮。

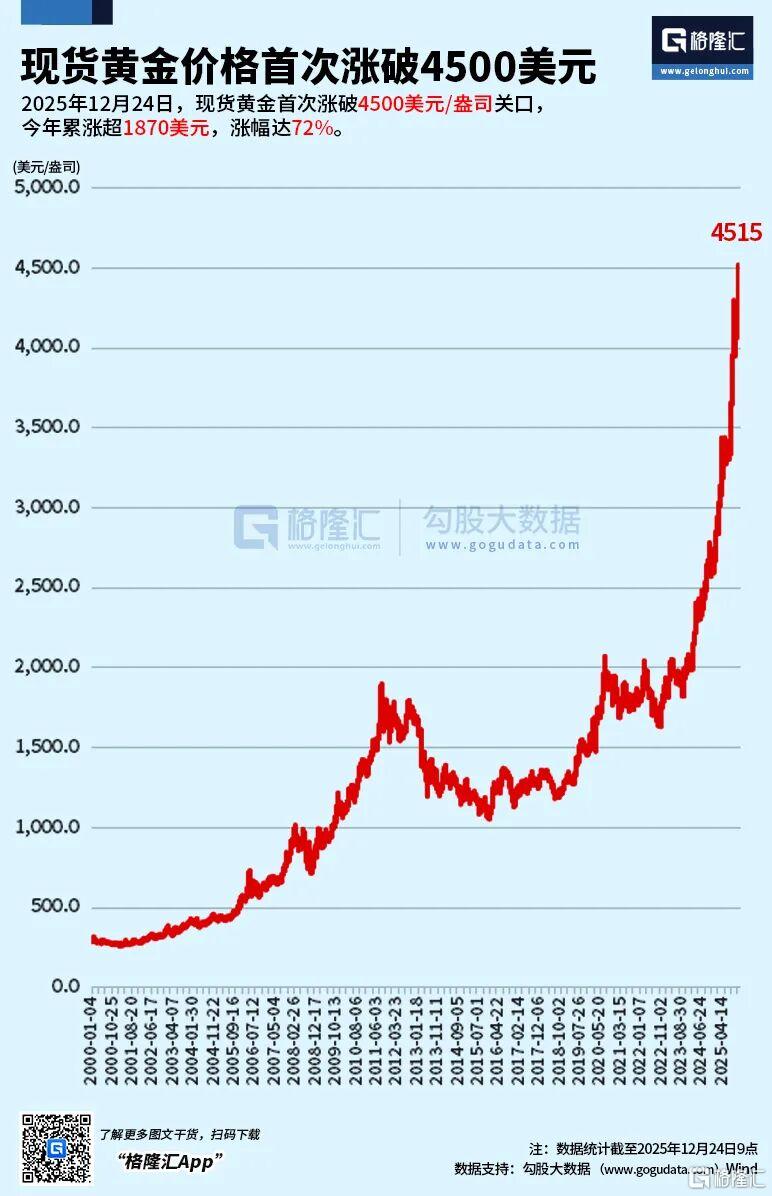

2022年金价在1800美元/盎司时,我们就明确向会员发出信号:剑来!果断重仓布局,抢占先机,如今金价突破4500美元,预判完全应验,恰如刘禹锡所言“千淘万漉虽辛苦,吹尽狂沙始到金”。

第一重支撑:央行兜底,焊死金价底部。

各国央行出手稳健且果断,绝非普通散户可比。

已连续三年净购金超1000吨,2024年更是达1086吨峰值。

中国、波兰等主要买家持续加仓,推动黄金“再货币化”。

黄金在全球储备中的占比,从9%攀升至18.2%。

有央行托底,金价很难出现深度回调。

第二重支撑:美联储降息,给金价送助攻。

降息周期已正式开启,节奏清晰可辨。

2025年完成三次降息后,2026年预计再降50个基点。

美元指数应声承压,跌破100关键支撑位。

黄金与美元是天生“对头”,负相关性高达-0.809。

历史数据佐证:美元每下跌10%,黄金平均上涨15%。

第三重支撑:债务乱局,激活避险属性。

全球债务问题已成定时炸弹,美国局势最为棘手。

债务规模突破36万亿美元,占GDP比重超120%。

利息支出首次超过军费,离谱却又真实存在。

传统股债组合早已失效,资金急需安全避风港。

黄金作为“无负债资产”,不依附任何国家信用。

避险+抗通胀双重属性加持,既能给资金提供稳定支撑,又能满足资产保值需求,资金自然扎堆涌入。

第四重支撑:散户增配,仍有巨大空间。

目前私人投资者对黄金的配置比例极低。

美国黄金ETF在私人投资组合中,占比仅0.17%。

高盛测算显示,占比每提升1个基点,金价上涨1.4%。

待散户释放多元化配置需求,增量资金将持续赋能。

叠加全球货币秩序重构与AI科技革命的双重浪潮,黄金的长期趋势更趋明确。

特朗普搅乱全球贸易,还频频挑战美联储独立性。

非欧美国家心生警惕,加速推进去美元化进程。

美国期中选举临近,新一轮举债已箭在弦上。

无论两党谁上台,都只能靠印钞稀释购买力掩盖债务。

钱越来越不值钱,黄金这类硬通货愈发吃香,成为资产组合里的刚需抗风险项。

这轮黄金牛市,格隆汇的前瞻力有目共睹。

9月我们刊发《3600美元之上,黄金“超级周期”才刚开启?》。

如今基本面持续兑现,再次印证了我们的核心判断。

华尔街对黄金的长期预期,已然极为乐观。

资深策略师EdYardeni抛出大胆预判:2029年金价或达10000美元/盎司。

这一预判并非空穴来风,有扎实历史数据支撑。

黄金过去25年持续跑赢美股,20年回报率达761%。

同期标普500回报率为673%,长期优势显著。

当前金价突破4500美元,总市值达31.5万亿美元。

从相对估值看,金价与标普500比率较1980年峰值低50%。

格隆汇研究院观点相对中性,更聚焦确定性机会。

我们认为黄金中长期逻辑坚实,2026年有望冲击5000美元/盎司。

至于能否触及10000美元高位,绝非单一因素可推动。

需美联储降息节奏、全球去美元化进程、地缘局势等多重因素共振。

Yardeni的预判基于“咆哮的2020年代”框架,核心是AI科技革命驱动下的经济繁荣预期。

他认为黄金不止是避险工具,更可能成为增长引擎。

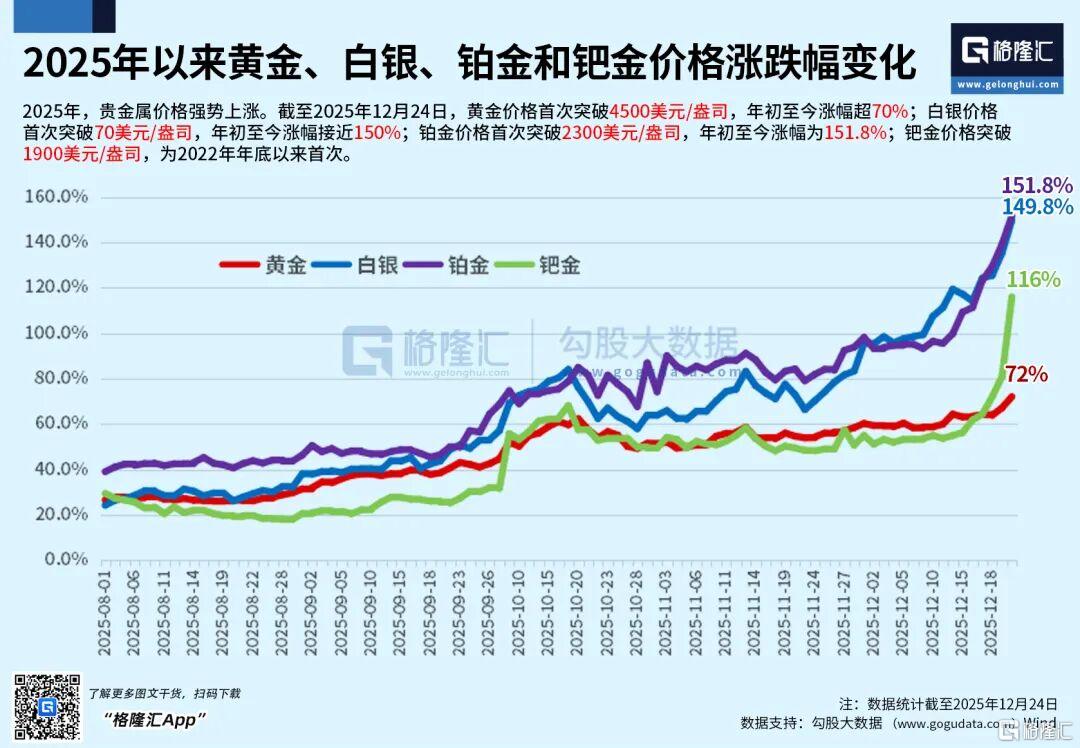

市场狂热情绪已蔓延至白银,一月内暴涨40%。

量化资金持续做多,全程未跌破关键均线,板块势头强劲。

格隆汇的前瞻布局,恰与这种中长期上行趋势契合。

从1800美元到4500美元,我们陪会员兑现确定性收益。

后续聚焦5000美元目标,同时观望多重因素对长期行情的影响。

节奏把控:分清周期,不踩坑不踏空

投资最怕不分长短乱操作,最终竹篮打水一场空。

找对节奏,才能在波动中把握赚钱机会。

短线(1-2周):防守为上,果断减仓。

核心目标是规避BCOM调仓带来的被动抛压。

有色股先减部分仓位,手握现金保持观望。

等1月15日调仓结束后,再结合盘面决定是否回流。

别抱侥幸心理,短线要的就是快进快出、见好就收。

中长线(半年到一年):逢低布局,顺势而为。

不用被短期回调吓住,回调反而可能是上车良机,待市场波动消化、盘面企稳后,在关键支撑位分批介入。

无需纠结精准低点,性价比达标即可布局。

分批建仓控制仓位,不把所有鸡蛋放在一个篮子里。

配置方向可参考这几类,按需选择即可:

黄金相关ETF:操作简单便捷,贴合金价走势。适合不想费脑子、追求稳健的投资者。

综合型有色龙头:攻守属性均衡,两头受益。既有贵金属业务,又布局基本金属,抗风险能力强。

新能源上游有色:沾赛道红利与AI科技革命需求增量,成长性拉满,潜力充足。

传统基本金属:业绩确定性强,受益于制造业复苏。

总结来看,贵金属短期有扰动,长期有底气。

格隆汇用实战成果证明了对趋势的精准把握。

从2022年1800美元重仓提示,到如今4500美元收益兑现。

短期波动只是超级周期里的小插曲,不足为惧。

穿透市场杂音,抓住核心逻辑,才能不踏空长期行情。

想跟踪BCOM调仓进度?想获取盘面企稳信号?

想精准拿捏贵金属中长线布局节奏?

扫码添加企业微信,我们同步跟踪被动基金调仓动态,解读核心逻辑。帮你避开短期坑,锁定长期确定性机会!

注:本文版权属北京格隆汇投资顾问有限公司及投研团队(曾润:A0160623020001)整理,文中所涉标的仅为案例分析,不构成任何投资推荐。市场有风险,投资需谨慎。

免责声明:所有平台仅提供服务对接功能,资讯信息、数据资料来源于第三方,其中发布的文章、视频、数据仅代表内容发布者个人的观点,并不代表泡财经平台的观点,不构成任何投资建议,仅供参考,用户需独立做出投资决策,自行承担因信赖或使用第三方信息而导致的任何损失。投资有风险,入市需谨慎。

迁址公告

迁址公告

古东管家APP

古东管家APP

关于我们

关于我们

请先登录后发表评论