地缘风险升温,今日军工板块全线上涨。

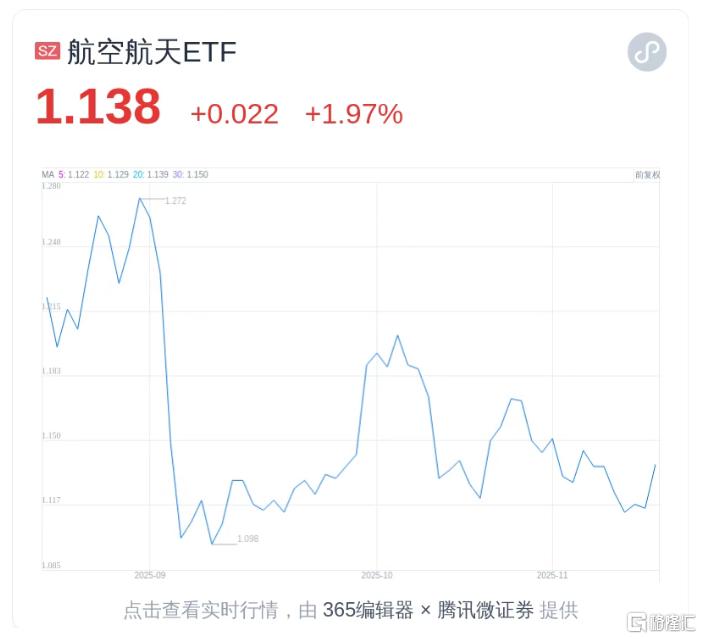

其中,国证航天指数上涨1.76%,涨幅居军工主题指数第一,跟踪该指数的航空航天ETF(159227)上涨1.97%。

值得一提的是,军工板块自9月3日以来持续回调,国证航天、军工龙头、中证国防、中证军工指数期内跌幅超7%,但国证航天指数是唯一获得资金“越跌越抄底”的军工主题指数,期内相关ETF净流入额超12亿元。

面对百年大变局,处于大国博弈前沿的军工板块,尤其是细分的航空板块,会持续受到市场关注。

01

短期催化

军工板块走强,有消息面的因素,主要是地缘层面的。

特别是日方近期的不当言论,引发我们的强烈反对,以及国际舆论批判;另一地缘冲突前沿,11月14日俄罗斯再次对乌克兰发起新一轮大规模空袭,全球地缘局势不确定性加剧。

另外,中国可回收火箭“朱雀三号”将于11月中下旬首飞,该型火箭有望成为我国第一款投入运营的可回收运载火箭。

不过,消息面的刺激属于短期因素,中长期的催化,还得是基本面。

首先要提的,是“十五五”规划。

这虽然政策层面,但是能够决定整个军工板块基本面的重要因素。

而理解“十五五”的军工投资逻辑,有必要先从“十四五”的产业基础谈起。

“十四五”期间,中国军工行业完成了历史性的跨越:重点武器装备平台如歼-20隐身战斗机、运-20大型运输机、直-20通用直升机、福建舰航母及其配套舰载机等,实现了从“研制定型”到“小批量列装”的关键转折。

这一阶段的核心任务是解决“有无问题”和形成初步战斗力。

进入“十五五”,行业的主题将深化为 “规模化列装”与“体系化作战”。这意味着,此前已定型的装备将进入大规模批量生产和交付阶段,订单的体量和持续性将迈上新台阶。

同时,“体系化”要求催生了对于指挥、控制、通信、情报、侦察、打击等全链条装备的需求,其市场空间远超单一武器平台。

此外,“十五五”规划中强调的“高质量转型”在军工领域具体体现为 “提质增效”与“自主可控” 。

一方面,对装备的可靠性、先进性、智能化提出了更高要求;另一方面,在高端芯片、航空发动机、特种材料等“卡脖子”环节的投入将持续加码。

这为产业链上的核心关键技术领域,带来了持续的、高附加值的升级需求,这是具备高确定性的。

回归到军工行业,整体业绩上也呈现出增长态势。

当前军工板块最显著的变化是,在经历了一段时间的调整后,业绩拐点已经显现,但各细分领域表现不一。

根据中信建投对162家重点公司的统计,2025年三季报板块整体营收同比增长16.99%,归母净利润同比增长14.01%,实现了营收与利润的双双同比大幅回正。

这标志着板块业绩已迎来向上拐点,底部复苏态势明确。其中,国防信息化、航空、航天(弹)、地面兵装、船舶、商业航天等多数子板块均已呈现底部复苏态势。

02

长期价值

军工严格意义上看,属于周期行业,且周期相当漫长,在和平时期也相当不明显。

但是,如今全球都处在百年变局,大国战略竞争加剧、地区冲突频发、全球安全格局重塑,已是不争的事实。在此背景下,强大的国防力量不再是选项,而是维护国家主权、安全和发展利益的“战略刚需” 与 “经济压舱石” 。

这种变局催生出的刚性需求,会相当庞大。

就以我们自己为例,军费占GDP的比重长期维持在1.5%左右,远低于美国的3.5%及以上,也低于全球平均水平。

这意味着,国家未来增长拥有充足的理论空间和战略弹性,为军工行业提供了最为确定的宏观基本盘。

除了内需,海外需求也是一大亮点。

从枭龙/歼-10CE战斗机,到VT-4/VT-5主战坦克,再到翼龙、彩虹系列无人机,以及各类护卫舰、潜艇,中国制造的武器系统已成为国际军贸市场上不容忽视的“中国力量”。

国家统计局数据显示,2025年9月全国铁路、船舶、航空航天和其他运输设备制造业出口货值为479.2亿元,同比增长30.6%;2025年1-9月全国铁路、船舶、航空航天和其他运输设备制造业累计出口货值为3736.9亿元,累计同比增长24.8%。

典型案例包括歼 - 10CE战斗机已出口至巴基斯坦;中科宇航的“力箭一号”运载火箭8月为墨西哥客户发射了ThumbSat卫星,10月成功将巴基斯坦的遥感卫星02星送入轨道。

世界多极化趋势下,许多国家出于战略自主的考量,积极寻求武器采购来源的多元化,以降低对传统武器供应国的依赖,这为中国军贸提供了千载难逢的战略机遇。

从业绩的角度,军贸能为企业带来巨大的业绩增长,更能通过规模化生产摊薄高昂的研发成本,反哺国内装备技术的持续进步,形成“内需支撑研发,外贸促进升级”的良性循环。

从估值的角度,军贸出口正成为板块价值重估,乃至提升估值天花板的关键变量。

03

机构持仓如何?

根据多家券商的最新研报,2025年第三季度机构对军工板块的配置,呈现出这样一种图景:

整体仓位在历史底部徘徊,但内部的结构性调仓很活跃。

从整体来看,公募基金对国防军工行业的总持仓市值为1013.58亿元,环比虽小幅增长1.66%,但在申万一级行业中的排名仅位列第14,且处于略微低配状态。

更为关键的是,其超配比例已降至近5年来的新低。

细分来看,主动型基金与被动型基金的操作出现显著分化:被动基金因规则约束保持了稳定增持,而主动基金则进行了更精细化的仓位调整,其持仓总额环比减少,显示出在当前点位,基金经理们更倾向于“重结构、轻总量”。

这种结构性调整显示,资金正果断地从泛泛的板块投资中撤出,集中流向两大核心主线:

一是“现代化装备的中流砥柱”,二是“新质战斗力的创新前沿”。

在第一主线中,航空发动机与主机厂龙头作为军工板块的压舱石,凭借其重要的产业地位和“十五五”订单的确定性,继续被持有。

与此同时,上游具备核心卡位优势的环节成为了主动基金的重点淘金地。

其中,军工电子(如华丰科技、紫光国微、复旦微电等)和先进材料(如华秦科技、图南股份)领域获得了显著加仓,这背后是对信息化、智能化装备价值占比提升,以及供应链自主可控趋势的深度认同。

更具启示意义的是第二条主线——“新质战斗力”的创新前沿。

机构已不再满足于传统赛道,而是将目光投向了能够重塑战争形态和行业格局的新兴方向,它们显著加大了对 “AI算力”、“军贸”出口和“卫星”互联网相关标的的布局。

这一动向表明,聪明的资金正在军工与前沿技术的结合点上,寻找能够突破传统估值天花板的“新物种”,押注国防科技的颠覆性变革。

而目前偏低的整体持仓数据,也可能会构成军工板块的“预期差”机会。

另外,机构仓位的触底,意味着潜在的卖压已大幅释放,而内部的结构性调仓,则清晰地勾勒出下一轮行情的先锋阵容:

那些在航空发动机、军工电子等核心赛道上占据龙头地位,并积极拥抱AI、商业航天等新质生产力的企业,最有可能在“十五五”规划落地的催化下,率先引领板块走出底部,实现业绩与估值的共振。

04

结语

综合看,目前的军工板块,正站在一个宏大的长期叙事、触底的短期财务数据的交汇点上。

这并非一个简单的矛盾,而是一个典型的周期轮回。

具体方向上,聚焦于能够穿越周期、率先复苏的α赛道。

例如,航天赛道。

国证航天指数,是全市场最“纯”军工指数,同样是最会“飞”的军工指数,深度聚焦“空天一体”国防力量,申万一级国防军工权重占比高达98.2%,航空装备+航天装备合计权重超67%。

而航空航天ETF(159227)是跟踪指数国证航天指数中规模最大的ETF,年内份额激增超3倍,日均成交额1.26亿元,规模、流动性双双居同标的榜首。

该ETF自9月3日以来累计回调近8%,期内资金加大力度收集筹码,9月3日-11月14日合计净流入8.7亿元,继续稳居同标的第一。

航空航天ETF(159227)的前十大权重股清晰地展现了航空航天产业的核心链条,从最前端的航空发动机(航发动力)、航空材料(中航高科、中航重机),到关键的机载系统(中航机载),再到最终的飞机整机(中航沈飞、中航西飞、中航成飞)和航天系统(航天电子、中国卫星),使得该ETF能够深度绑定军机换代、大飞机、低空经济和卫星互联网等国家战略性需求,契合"航天强国"的导向。

(全文完)

免责声明:所有平台仅提供服务对接功能,资讯信息、数据资料来源于第三方,其中发布的文章、视频、数据仅代表内容发布者个人的观点,并不代表泡财经平台的观点,不构成任何投资建议,仅供参考,用户需独立做出投资决策,自行承担因信赖或使用第三方信息而导致的任何损失。投资有风险,入市需谨慎。

迁址公告

迁址公告

古东管家APP

古东管家APP

关于我们

关于我们

请先登录后发表评论